Europaudvalget 2011-12

EUU Alm.del EU-note E 5

Offentligt

EuropaudvalgetDen økonomiske konsulentEU-note

Til:Dato:

Udvalgets medlemmer og stedfortrædere11. oktober 2011

Forslag til EU-direktiv om beskatning af finansielle transaktioner

SammenfatningI direktivforslaget foreslås det, at skatten på finansielle transaktioner er0,1 pct.for aktier og obligationer og0,01 pct.for finansielle derivater.Det skulle give et årligt provenu på 57 mia. euro på EU plan. Provenu-et tilfalder medlemsstaterne, men Kommissionen foreslår også, at endel går til finansiering af EU’s budget.Forslaget skal i givet fald vedtages medenstemmighed(artikel 113 iEU-traktaten).Forslaget rammer 85 pct. af alle finansielle transaktioner mellem fi-nansielle institutioner, men undtager udtrykkeligt borgerne og det øvri-ge forretningsliv, samt valuta. Det primære marked, som f.eks. dækkeroptagelse af obligationslån for borgerne, er således ikke medtaget.Skatten tilfalder den medlemsstat, hvor den finansielle aktør eretable-ret.Det er såledesikkestedet for selve transaktionen, der er afgøren-de for, hvem provenuet tilfalder. Den britiske regering har allerede gi-vet udtryk for, at den er imod forslaget.

1/5

1. IndledningDen seneste globale økonomiske og finansielle krise har givet alvorlige kon-sekvenser for vores økonomier og de offentlige finanser. Finanssektoren var ivæsentlig grad med til at fremkalde den økonomiske krise, mens regeringerneog de europæiske borgere i høj grad har båret omkostningerne, anførerKommissionen.På europæisk og internationalt plan er der enighed om, at finanssektoren børyde et mere rimeligt bidrag i betragtning af omkostningerne forbundet med athåndtere krisen og den aktuelleunderbeskatningaf sektoren (jf. nedenfor).Flere EU-medlemsstater har dog allerede indført forskellige foranstaltningermed hensyn til beskatning inden for den finansielle sektor.Formålet med dette forslag er at udforme en fælles europæisk tilgang til pro-blemet, som skal være forenelig med det indre marked. Forslaget tjener somsupplement til EU’s regelværk til sikring af mere sikre finansielle tjenesteydel-ser bl.a. for derved at hindre en gentagelse af tidligere praksis.I den forbindelse foreslår Kommissionen, at der vedtages en afgift på finan-sielle transaktioner, ofte betegnet som en Tobin-skat.

2. RetsgrundlagRetsgrundlaget for direktivforslaget erEUF-traktatens artikel 113, der kræ-verenstemmighed.Forslaget tager sigte på at harmonisere lovgivningenvedrørende beskatning af finansielle transaktioner, hvilket er nødvendigt for atsikre et velfungerende indre marked og forhindre konkurrencefordrejninger,skriver Kommissionen.I den forbindelse kan tilføjes, at den britiske regering i pressen har udtrykt stormodstand mod forslaget.3. NærhedsprincippetUden en harmonisering af de finansielle afgifter (FT-afgifter) vil der opståskattearbitrage og potentielt dobbeltbeskatning eller nulbeskatning. Dette1

1

Artikel 113

lyder således: ”Rådet, der træffer afgørelse efter en særlig lovgivningsprocedure,med enstemmighed og efter høring af Europa-Parlamentet og Det Økonomiske og Sociale Ud-valg, vedtager bestemmelser om harmonisering af lovgivningerne vedrørendeomsætningsaf-

gifter, punktafgifter og andre indirekte skatter,

i det omfang en sådan harmonisering er nød-vendig for at sikre det indre markeds oprettelse og funktion og undgå konkurrenceforvridning”.2/5

forhindrer ikke blot, at finansielle transaktioner gennemføres på lige vilkår,men påvirker også medlemsstaternes indtægter.Dette understøttes af empiriske beviser, ifølge Kommissionen. Nationale skat-ter på finansielle transaktioner har enten hidtil ført til udflytning af aktiviteter(inkl. finansielle institutioner) eller er blevet udformet på sådan en måde, at dekun er blevet pålagt forholdsvis immobile skattebaser, således at nære substi-tutter ofte er forblevet ubeskattet. En harmonisering af nøglebegreber indenforden finansielle sektor og en samordning af implementeringen på EU-plan ersåledes en nødvendig forudsætning for en vellykket beskatning af finansielletransaktioner.En fælles ramme for en FT-afgift i EU er således i overensstemmelse medsubsidiaritets- og proportionalitetsprincippet i EU-traktatens artikel 5. Målet fordette forslag kan ikke i tilstrækkelig grad opfyldes af medlemsstaterne selv ogkan derfor af hensyn til sikringen af et velfungerende indre marked bedreopfyldes på EU-plan, skriver Kommissionen.Det kan her tilføjes, at detbulgarske parlamentallerede nu har meddelt, atdet med stor sandsynlighed kommer frem til, at forslaget ikke overholder nær-hedsprincippet.4. Hvordan virker afgiftenDer foreslås enafgift på 0,1 pct. af finansielle transaktioner(aktier og obli-gationer) og0,01 pct. på finansielle derivater.Der er mange vurderinger afprovenuet fra FT-afgiften, men et af estimaterne lyder på57 mia. euroomåret. Der regnes kun med en negativ reaktion på denøkonomiske vækst,svarende til 0,5 pct. af BNP. Provenuet tilfalder medlemsstaterne, men Kom-missionen foreslår også, at en del af provenuet går til finansiering af EU’sbudget.For at imødegå risikoen for en negativ markedsreaktion og risikoen for enstørre negativ effekt på væksten, er der i FT-afgiftens udformning desudenindbygget en række foranstaltninger, der tjener til dels at afbøde de økonomi-ske konsekvenser af afgiften, og dels til at imødegå eventuelle strategier tilundgåelse af afgiften samt at mindske risikoen for udflytning:-FT-afgiften har således etbredt anvendelsesområdemed hensyn tilprodukter, transaktioner, typer af handel og finansielle aktører samttransaktioner, der gennemføres inden forenfinanskoncern.Anvendelsesområdet omfatter således instrumenter, der kan handles påkapitalmarkedet, pengemarkedsinstrumenter (med undtagelse af beta-

3/5

lingsinstrumenter), andele eller aktier i investeringsinstitutter og derivataf-taler.Anvendelsesområdet er endvidereikkebegrænset til handel på organi-serede markeder, f.eks. regulerede markeder eller multilaterale handels-faciliteter, men dækker også over andre former for handel, inkl.OTC-handel.-anvendelse af princippet om etableringssted,dvs. beskatning i denmedlemsstat, hvor de finansielle aktører er etableret, uanset hvortransaktionen gennemføres.I henhold til direktivet skal beskatningenogså ske i EU, når en finansiel institution, der eretableretuden for EU,deltager i en finansiel transaktionmed en part i EU,og når ens af densfilialer i EU er involveret i en finansiel transaktion.fastsættelse af afgiftssatserne på et niveau, derminimererde potentiellefølger for kapitalomkostninger forbundet med ikke-finansielle investerin-ger.anvendelsesområdet for afgiften omfatterikketransaktioner for primær-markederne med både værdipapirer (aktier, obligationer) ogvaluta.Ude-lukkelsen af primærmarkederne er i overensstemmelse med EU’s hidtidi-ge praksis. Disse transaktioner er undtaget for ikke at ødelægge statersog virksomheders muligheder for at rejse kapital.afskærmning afprivatehusholdningers, virksomheders og finansielleinstitutioners långivning og låntagning og af andre daglige finansielle ak-tiviteter såsom optagelse af realkreditlån eller betalingstransaktioner.anvendelsesområdet for FT-afgiften omfatter ikke finansielle transaktio-ner med f.eks.Den Europæiske Centralbank (ECB)ognationale cen-tralbanker,og derved får direktivet ingen indflydelse på de finansielle in-stitutioners refinansieringsmuligheder eller på pengepolitikken.

-

-

-

-

5. AfslutningAfslutningsvis kan det nævnes, at Kommissionen i en af sine analyser kom-mer frem til, af finanskrisen har kostet de enkelte medlemsstater sammenlagtop til 4.600 mia. euro i 2009 i rekapitalisering af de finansielle institutioner oggarantier m.v. Det svarer til 39 pct. af BNP for EU-27. De faktiskeomkost-ninger/udgifterherved kan opgøres til 2.300 mia. euro i 2008 og 2009.

4/5

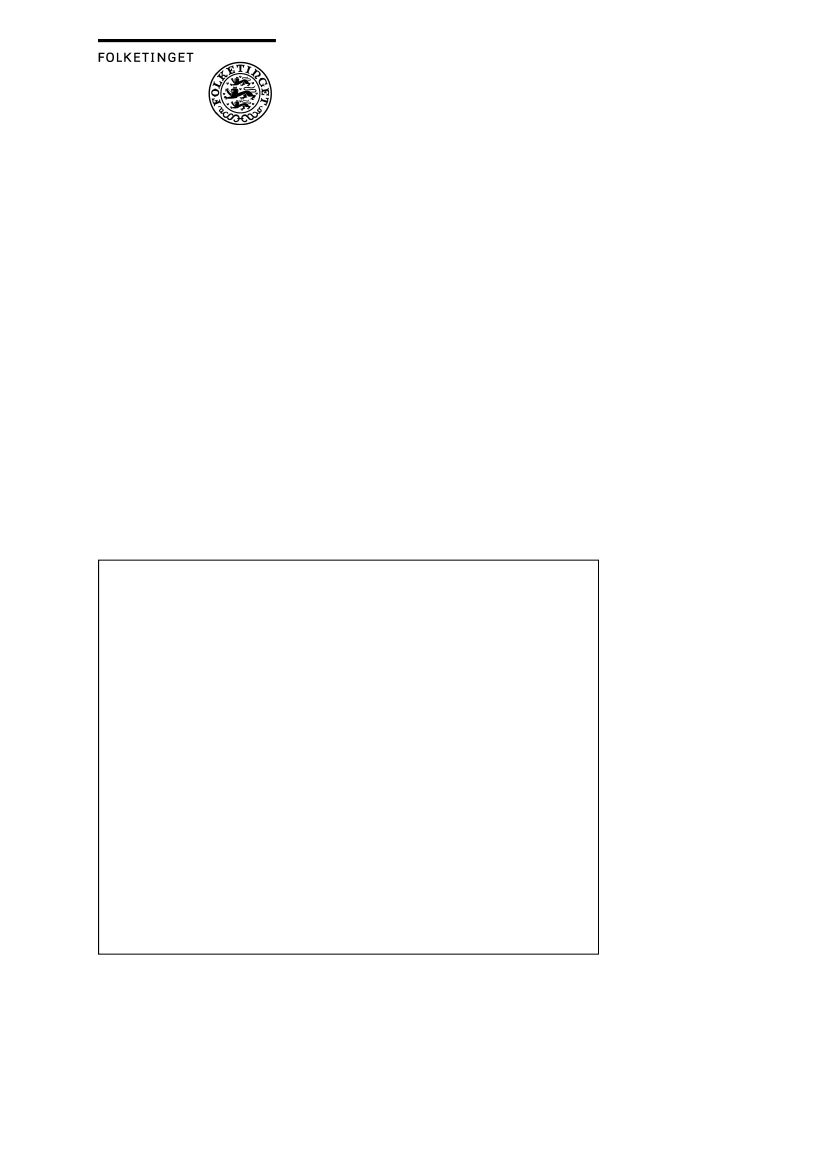

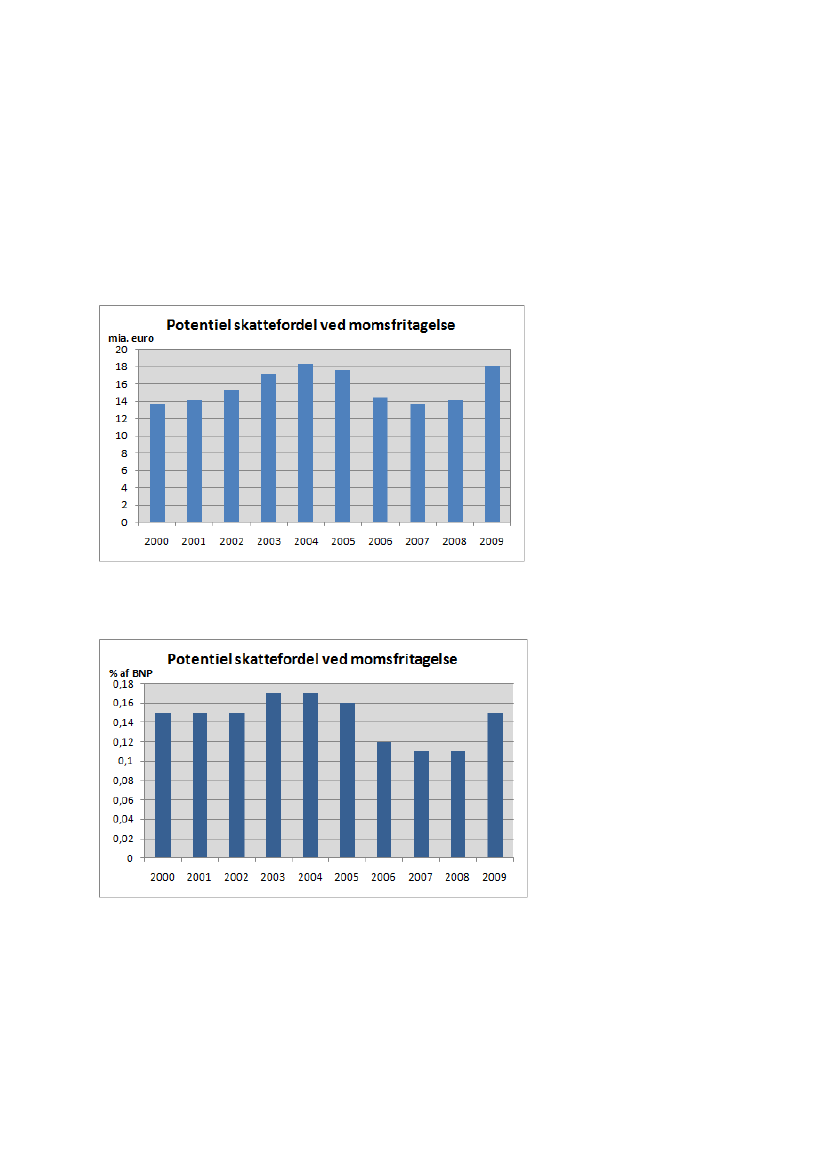

Kommissionen har endvidere anslået, at det faktum, at størstedelen af denfinansielle sektor erfritaget for moms,giver sektoren en potentiel ”skattefor-del” på ca. 18 mia. euro (0,15 pct. af BNP) i 2009. For perioden 2000-2009ser ”skattefordelen” således ud (jf. figur 1 og figur 2).Figur 1.Udviklingen i de potentielle skattefordele (momsfritagelse) for denfinansielle sektor i EU (mia.euro).

Kilde: EU-Kommissionen

Figur 2.Udviklingen i de potentielle skattefordele (momsfritagelse) for denfinansielle sektor i EU (pct.af BNP).

Kilde: EU-Kommissionen

Med venlig hilsenNiels Hoffmeyer og Therese Bach

5/5