Skatteudvalget 2009-10, Skatteudvalget 2009-10, Skatteudvalget 2009-10

L 150 Bilag 10, L 150 A Bilag 10, L 150 B Bilag 10

Offentligt

Til lovforslag nr.L 150

Folketinget 2009 - 10Betænkning afgivet af Skatteudvalget den 28. april 2010

Betænkningover

Forslag til lov om ændring af ligningsloven, skattekontrolloven og lov omaktiv socialpolitik(Fradrag for private donationer til forskning og højere bundfradrag ved udlejning af fritidsboligerm.v.)[af skatteministeren (Troels Lund Poulsen)]

1. ÆndringsforslagSkatteministeren har stillet 6 ændringsforslag til lovforslaget, herunder om deling af lovforslaget.Udvalget har tiltrådt delingen af lovforslaget.2. UdvalgsarbejdetLovforslaget blev fremsat den 3. marts 2010 og var til 1. behandling den 23. marts 2010. Lovfors-laget blev efter 1. behandling henvist til behandling i Skatteudvalget.MøderUdvalget har behandlet lovforslaget i 4 møder.HøringEt udkast til lovforslaget har inden fremsættelsen været sendt i høring, og Skatteministeriet sendteden 18. december 2009 dette udkast til udvalget, jf. SAU alm. del – bilag 87. Den 4. marts 2010sendte skatteministeren de indkomne høringssvar og et notat herom til udvalget. Et udkast til dendel af lovforslaget, som omhandler legater til støtte for danske soldater, har beskæftigelsesministe-ren sendt i høring inden fremsættelsen. Beskæftigelsesministeren sendte den 1. februar 2010 detteudkast til udvalget, jf. SAU alm. del – bilag 125.SpørgsmålUdvalget har stillet 12 spørgsmål til skatteministeren til skriftlig besvarelse, som denne har besva-ret. Et af udvalgets spørgsmål til skatteministeren og dennes svar herpå er optrykt som bilag 2 tilbetænkningen.3. Indstillinger og politiske bemærkningerEtflertali udvalget (V, DF, KF og LA) vil stemme for ændringsforslag nr. 1 om deling af lovfors-laget. Flertallet indstiller de under A og B nævnte lovforslag tilvedtagelsemed de stillede æn-dringsforslag.Etmindretali udvalget (S, SF og RV) vil stemme for ændringsforslag nr. 1 om deling af lovfors-laget. Mindretallet indstiller det under A nævnte lovforslag tilvedtagelsemed de stillede ændrings-

2

forslag. Mindretallet indstiller det under B nævnte lovforslag tilforkastelseved 3. behandling, menvil stemme for de stillede ændringsforslag.Etandet mindretali udvalget (EL) vil stemme for de stillede ændringsforslag. Mindretallet ind-stiller de under A og B nævnte lovforslag tilforkastelseved 3. behandling.Enhedslisten er for de stillede ændringsforslag, men er imod både det under A og det under Bnævnte lovforslag. For så vidt angår det under A nævnte lovforslag, vil Enhedslisten understrege, atEnhedslisten ikke er imod, at legater som det foreslåede bør kunne udbetales uden fradrag i socialeydelser.Inuit Ataqatigiit, Siumut, Tjóðveldisflokkurin og Sambandsflokkurin var på tidspunktet for be-tænkningens afgivelse ikke repræsenteret med medlemmer i udvalget og havde dermed ikke adgangtil at komme med indstillinger eller politiske udtalelser i betænkningen.En oversigt over Folketingets sammensætning er optrykt i betænkningen.4. Ændringsforslag med bemærkningerÆndringsforslagAfskatteministeren,tiltrådt afudvalget:aÆndringsforslag om deling af lovforslaget1)Lovforslaget deles i to lovforslag med følgende titler og indhold:A.»Forslag til lov om ændring af ligningsloven, skattekontrolloven og lov om aktiv socialpolitik.(Fradrag for private donationer til forskning m.v.)« omfattende § 1, nr. 1-6, og §§ 2-4.B.»Forslag til lov om ændring af ligningsloven. (Højere bundfradrag ved udlejning af fritidsboli-ger)« omfattende § 1, nr. 7 og 8, og § 4, stk. 1.[Forslag om deling af lovforslaget]bÆndringsforslag til det under A nævnte lovforslagTil § 12)I det undernr. 2foreslåede§ 7 F, stk. 1, nr. 7,indsættes efter »tilskud«: »til forbrugere«.[Skattefritagelse af tilskud efter lov om fremme af besparelser i energiforbruget indskrænkes]3)I den undernr. 3foreslåede affattelse af§ 7 F, stk. 1, nr. 11,der bliver nr. 10, indsættes efter»tilskud«: »til forbrugere«.[Skattefritagelse af tilskud efter lov om statstilskud til produktrettede energibesparelser indskræn-kes]

3

Til § 44)Istk. 5udgår »7 og 8,«.[Konsekvensændring som følge af opdeling af lovforslag]5)Istk. 6ændres »1. maj 2010« til: »1. juni 2010«.[Ikrafttræden for soldaterlegater til modtagere af kontant- og starthjælp udskydes]cÆndringsforslag til det under B nævnte lovforslagTil § 46)Istk. 1ændres », jf. dog stk. 6« til: »og har virkning fra og med indkomståret 2010«.[Konsekvensændring som følge af opdeling af lovforslag]

BemærkningerTil nr. 1, 4 og 6Det foreslås i ændringsforslag nr. 1 at dele lovforslaget op i to dele. Den ene del vedrører den fo-reslåede forhøjelse af bundfradraget ved udlejning af fritidsboliger. Den anden del vedrører de øvri-ge dele af lovforslaget, dvs. fradrag for private donationer til forskning m.v. Ændringsforslag nr. 4og 6 er konsekvensændringer som følge af delingen.Til nr. 2 og 3Det foreslås, at forslag til ændring af § 7 F, stk. 1, nr. 7 og 11, indsnævres til alene at omfatte til-skud til forbrugere, svarende til de gældende regler.Til nr. 5Med ændringsforslaget ændres ikrafttrædelsestidspunktet til den 1. juni 2010 for forslaget om, atmodtagelse af et soldaterlegat ikke skal påvirke tildelingen af kontant- eller starthjælp for modtage-ren.

4

Torsten Schack Pedersen (V) Karsten Lauritzen (V) Mads Rørvig (V) Jacob Jensen (V)Mikkel Dencker (DF) Pia Adelsteen (DF) Mike Legarth (KF) Rasmus Jarlov (KF)Anders Samuelsen (LA)nfmd.Nick Hækkerup (S) John Dyrby Paulsen (S) Klaus Hækkerup (S)René Skau Björnsson (S) Thomas Jensen (S) Jesper Petersen (SF)Niels Helveg Petersen (RV)fmd.Frank Aaen (EL)Inuit Ataqatigiit, Siumut, Tjóðveldisflokkurin og Sambandsflokkurin havde ikke medlemmer iudvalget.Folketingets sammensætningVenstre, Danmarks Liberale Parti (V) 47Socialdemokratiet (S)45Dansk Folkeparti (DF)24Socialistisk Folkeparti (SF)23Det Konservative Folkeparti (KF)18Det Radikale Venstre (RV)9Enhedslisten (EL)4Liberal Alliance (LA)Inuit Ataqatigiit (IA)Siumut (SIU)Tjóðveldisflokkurin (TF)Sambandsflokkurin (SP)Uden for folketingsgrupperne(UFG)311112

5

Bilag 1Oversigt over bilag vedrørende L 150Bilagsnr.123456789Spm.nr.1TitelHøringsskema og høringssvar, fra skatteministerenUdkast til tidsplan for udvalgets behandling af lovforslagetFastsat tidsplan for udvalgets behandling af lovforslaget1. udkast til betænkningÆndringsforslag, fra skatteministeren2. udkast til betænkningBetænkningsafgivelse over lovforslaget er udskudt til den 21. april2010Supplerende ændringsforslag, fra skatteministeren3. udkast til betænkningOversigt over spørgsmål og svar vedrørende L 150TitelSpm. om, hvilke andre former for legater, der ydes på baggrund af enpåskønnelsesværdig og/eller almenvelgørende indsats, der indgår ef-ter gældende regler i vurderingen af, om en person er berettiget tilkontanthjælp eller starthjælp, til skatteministeren, og ministerens svarherpåSpm. om at stille ændringsforslag om deling af lovforslaget, således atde elementer, der omhandler højere bundfradrag ved udlejning af fri-tidsboliger, udskilles til behandling i et selvstændigt lovforslag, tilskatteministeren, og ministerens svar herpåSpm. om baggrunden for, at godkendelseskompetencen flyttes fra DetFrie Forskningsråd til SKAT, til skatteministeren, og ministerens svarherpåSpm., om f.eks. CEPOS efter lovforslaget kunne modtage fradragsbe-rettigede gaver fra en privat gavegiver eller en hovedaktionær – somf.eks. en hovedaktionær i Saxo Bank, til skatteministeren, og ministe-rens svar herpåSpm. om en oversigt over foreninger, stiftelser og institutioner, der erberettiget til at modtage skattefrie midler, og at oplyse, om denne listeudvides med lovforslaget, til skatteministeren, og ministerens svarherpåSpm. om, hvad beskatningen vil være for en sommerhusejer, der udle-jer sit sommerhus for 207.000 kr. om året og derudover benyttersommerhuset privat, til skatteministeren, og ministerens svar herpåSpm. om at oplyse, hvem »andre« vil være, jf. afsnit 2.4.2 i lovforsla-gets bemærkninger (om energibesparelser), hvoraf det fremgår: »…også andre kan modtage tilskud«, til skatteministeren, og ministerenssvar herpåSpm., om ministeren kan oplyse, om lovforslaget åbner op for skatte-

2

3

4

5

6

7

8

6

9

10

11

12

frit statstilskud til installation af varmeanlæg i landbruget såsombioanlæg, pillefyr og anden opvarmning, til skatteministeren, og mi-nisterens svar herpåSpm. om at vurdere provenutabet ved, at der åbnes for skattefri stats-tilskud til installation af varmeanlæg i den erhvervsmæssige del aflandbruget, til skatteministeren, og ministerens svar herpåSpm., om der findes andre eksempler på, at udvalgte grupper af dan-skere kan få tilskud til f.eks. varmeanlæg og lign., hvor andre grupperikke er berettiget til samme tilskud, til skatteministeren, og ministe-rens svar herpåSpm., om ministeren kan bekræfte, at det med loven vil være muligtfor en landmand at få tilskud til både at skrotte sit oliefyr og dernæsttilskud til at installere f.eks. et pillefyr, til skatteministeren, og mini-sterens svar herpåSpm., om det har været overvejet også at give fradragsret for privatedonationer til almennyttige foreninger m.v., der anvender deres mid-ler til uddannelse/undervisning, til skatteministeren, og ministerenssvar herpå

7

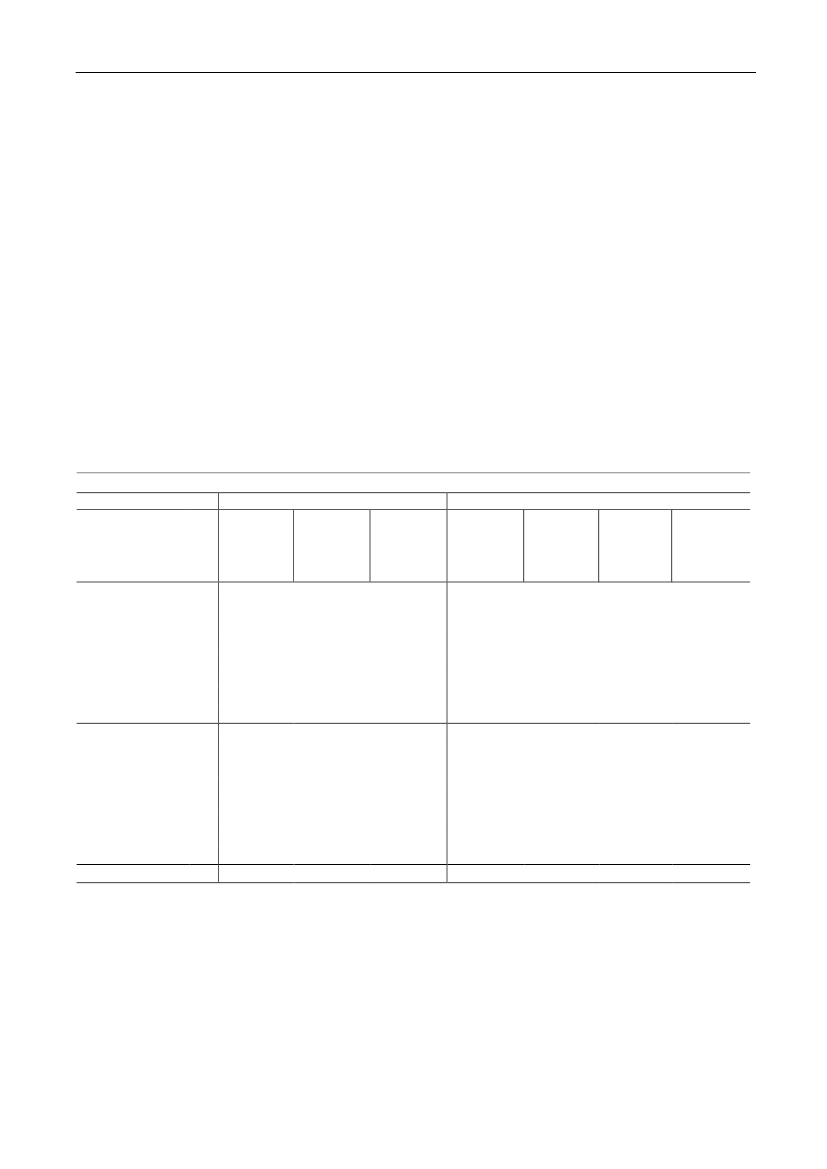

Bilag 2Et af udvalgets spørgsmål til skatteministeren og dennes svar herpå.Spørgsmålet og svaret er optrykt efter ønske fra udvalget.Spørgsmål 6:Ministeren bedes oplyse, hvad beskatningen vil være for en sommerhusejer, der udlejer sit som-merhus for 207.000 kr. om året og derudover benytter sommerhuset privat. Beregningen bedes fore-taget ved såvel positiv som negativ kapitalindkomst.Derudover bedes oplyst, hvad beskatningen vil være, når Forårspakken 2.0 er indfaset.Samme beregning bedes foretaget med den ændrede forudsætning, at sommerhuset udlejes for107.000 kr. pr. år og for 57.000 kr. pr. år.Svar:Efter gældende regler kan ejere af fritidsboliger, der udlejes en del af året, anvende en skematiskopgørelsesmetode, således at der ved opgørelsen af den skattepligtige indkomst for det første fra-drages et bundfradrag på 7.000 kr. i bruttolejeindtægten pr. fritidsbolig. Af den reducerede lejeind-tægt, der fremkommer efter fradrag for bundfradraget på 7.000 kr., kan der for det andet fradragesyderligere 40 pct. Det herefter fremkomne beskatningsgrundlag beskattes som kapitalindkomst.Med forslaget foreslås bundfradraget forhøjet fra 7.000 kr. til 10.000 kr. Endvidere foreslås det, atdet reguleres årligt efter personskattelovens § 20.Tabel 1 viser konsekvenserne for en sommerhusudlejer, der har lejeindtægter på 207.000 kr. førfradrag. Der vises dels konsekvenserne i 2010, dels i 2019, hvor ændringen i fradraget for negativnettokapitalindkomst som følge afForårspakke 2.0er fuldt indfaset. Endvidere er vist beskatningenafhængig af, om udlejeren har negativ eller positiv nettokapitalindkomst og med forskellige forud-sætninger om størrelsen af den negative eller positive nettokapitalindkomst.Tilsvarende vises konsekvenserne i tabel 2 og 3 for sommerhusudlejere med en årlig lejeindtægtpå henholdsvis 107.000 kr. og 57.000 kr.Af tabel 1 kan uddrages følgende:Beskatning i 2010Udlejeren med en lejeindtægt på 207.000 kr. vil have et beskatningsgrundlag på 120.000 kr. efterbundfradrag på hhv. 7.000 kr. og 40 pct. af resten. Forhøjelsen af bundfradraget fra 7.000 til 10.000kr. reducerer beskatningsgrundlaget med 1.800 kr. til 118.200 kr. Beskatningen heraf afhænger afkapitalindkomstforholdene:– Hvis nettokapitalindkomsten er negativ, er den gennemsnitlige skatteprocent 33,6 pct. inkl. kir-keskat. Reduktionen i beskatningsgrundlaget med 1.800 kr. medfører en reduktion i skatten påca. 606 kr.– Hvis nettokapitalindkomsten er positiv, men der ikke betales topskat af kapitalindkomst, er dengennemsnitlige skatteprocent 37,3 pct. inkl. kirkeskat, og skatten reduceres med 672 kr.– Hvis nettokapitalindkomsten er positiv og der betales topskat, er den gennemsnitlige skattepro-cent 52,2 pct. inkl. kirkeskat, og skatten reduceres med 940 kr.Beskatning i 2019

8

I 2019 vil bundfradraget på 7.000 kr. efter gældende regler udgøre 5.132 kr. omregnet til 2010-niveau. Det skyldes, at bundfradraget efter gældende regler ikke reguleres efter personskattelovens§ 20 og dermed falder realt over tid. Dermed bliver beskatningsgrundlaget 121.121 kr. i 2010-niveau. Med lovforslaget reduceres det til 118.200 kr. i 2010-niveau.Det bemærkes, at efter gældende regler stiger beskatningsgrundlaget realt over tid, mens det medforslaget vil være realt uændret over tid, som følge af at bundfradraget foreslås reguleret.Beskatningen afhænger af udlejerens kapitalindkomstforhold:– Hvis nettokapitalindkomsten er negativ, men under bundgrænsen for negativ kapitalindkomstpå 50.000 kr. for enlige og 100.000 kr. for ægtefæller, vil skattesatsen være uændret 33,6 pct. ien gennemsnitskommune inkl. kirkeskat, og skatten reduceres med 983 kr.– Hvis nettokapitalindkomsten er negativ, men over bundgrænsen for negativ kapitalindkomst på50.000 kr. for enlige og 100.000 kr. for ægtefæller, vil skattesatsen være reduceret til 25,6 pct.,og skatten reduceres med 749 kr.– Hvis nettokapitalindkomsten er positiv, men der ikke betales topskat af kapitalindkomst, er dengennemsnitlige skatteprocent 37,3 pct. inkl. kirkeskat, og skatten reduceres med 1.090 kr.– Hvis nettokapitalindkomsten er positiv og der betales topskat, er den gennemsnitlige skattepro-cent 52,2 pct. inkl. kirkeskat, og skatten reduceres med 1.526 kr.Tabel 1. Sommerhus med udlejning for 207.000 kr. (2010-niveau)2010-reglerNegativnettokapital-indkomstPositivnettokapitalindkomst,laveste mar-ginalskat1Positivnettokapitalindkomst,højeste mar-ginalskat2

2019-regler i 2010-niveauNegativNegativPositivPositivnettokapital nettokapital- nettokapital nettokapitalindkomstindkomstindkomst,indkomst,underover bund- laveste mar- højeste margi-ginalskat1bundgrænse3grænse3nalskat2

Gældende reglerLejeindtægt pr.207.000207.000207.000207.000207.000207.000huskr.207.000Bundfradragkr.-7.000-7.000-7.000-5.132-5.132-5.132-5.13240 pct. fradragkr.-80.000-80.000-80.000-80.747-80.747-80.747-80.747Til beskatningkr.120.000120.000120.000121.121121.121121.121121.121SkattesatsPct.33,637,352,233,625,637,352,2Skatkr.40.36944.77362.68640.74631.05745.19163.271Efter lovforslagetLejeindtægt pr.207.000207.000207.000207.000207.000207.000huskr.207.000Bundfradragkr.-10.000-10.000-10.000-10.000-10.000-10.000-10.00040 pct. fradragkr.-78.800-78.800-78.800-78.800-78.800-78.800-78.800Til beskatningkr.118.200118.200118.200118.200118.200118.200118.200SkattesatsPct.33,637,352,233,625,637,352,2Skatkr.39.76444.10261.74539.76430.30844.10261.745Ændring i skat kr.

-606

-672

-940

-983

-749

-1.090

-1.526

1. Udlejere, der ikke betaler topskat af kapitalindkomst2. Udlejere, der betaler topskat af kapitalindkomst3. Bundgrænsen er på 50.000 kr. for enlige og 100.000 kr. for ægtefæller. Hvis den negative nettokapital-indkomst er under denne grænse, sker der ikke nogen reduktion i fradragsværdien som følge afForårs-pakke 2.0

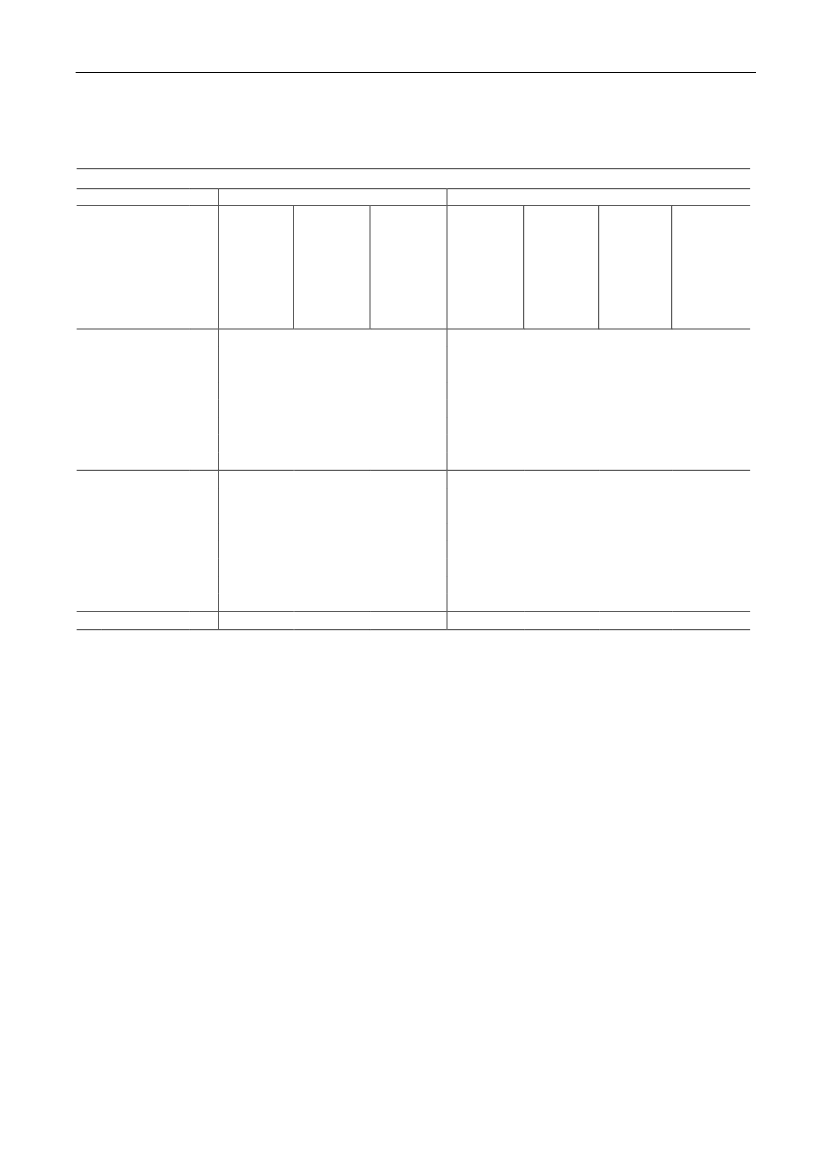

Tabel 2 og 3 viser de tilsvarende beregninger for lejeindtægter på henholdsvis 107.000 kr. og57.000 kr. Reduktionen i beskatningen som følge af lovforslaget er – givet kapitalindkomstforhol-

9

dene – den samme som ved lejeindtægter på 207.000 kr. Det skyldes, at der i forslaget er tale omændring af et bundfradrag, og alle med lejeindtægter over bundfradraget berøres på samme måde.Tabel 2. Sommerhus med udlejning for 107.000 kr. (2010-niveau)2010-regler2019-regler i 2010-niveau

PositivPositivNegativNegativ nettokapi-PositivPositivnettokapital nettokapital nettokapital nettokapi- tal ind- nettokapitalNegativ indkomst, indkomst, indkomstindkomst,talind-komst,lavestehøjesteunderhøjestenettokapi-komstlavestemarginal- marginal- bundgræn- over bund- marginal- marginal-talind-skat1skat2se3skat2komstgrænse3skat1Gældende reglerLejeindtægt pr.107.000107.000107.000107.000107.000107.000huskr.107.000Bundfradragkr.-7.000-7.000-7.000-5.132-5.132-5.132-5.13240 pct. fradragkr.-40.000-40.000-40.000-40.747-40.747-40.747-40.747Til beskatningkr.60.00060.00060.00061.12161.12161.12161.121SkattesatsPct.33,637,352,233,625,637,352,2Skatkr.20.18522.38731.34320.56215.67222.80531.928Efter lovforslagetLejeindtægt pr.107.000107.000107.000107.000107.000107.000huskr.107.000Bundfradragkr.-10.000-10.000-10.000-10.000-10.000-10.000-10.00040 pct. fradragkr.-38.800-38.800-38.800-38.800-38.800-38.800-38.800Til beskatningkr.58.20058.20058.20058.20058.20058.20058.200SkattesatsPct.33,637,352,233,625,637,352,2Skatkr.19.57921.71530.40319.57914.92321.71530.403Ændring i skat kr.

-606

-672

-940

-983

-749

-1.090

-1.526

1. Udlejere, der ikke betaler topskat af kapitalindkomst2. Udlejere, der betaler topskat af kapitalindkomst3. Bundgrænsen er på 50.000 kr. for enlige og 100.000 kr. for ægtefæller. Hvis den negative nettokapital-indkomst er under denne grænse, sker der ikke nogen reduktion i fradragsværdien som følge af Forårs-pakke 2.0

10

Tabel 3. Sommerhus med udlejning for 57.000 kr. (2010-niveau)2019-regler i 2010-niveauPositivPositivPositivNegativNegativ nettokapitalPositivnettokapital nettokapital nettokapital nettokapital- indkomst, nettokapitalNegativindkomst,indkomstlavesteindkomst,indkomstindkomst,nettokapital- laveste mar- højeste mar-underover bund- marginal- højeste mar-123indkomstskat1ginalskatginalskat bundgrænsegrænse3ginalskat2Gældende reglerLejeindtægt pr. hus kr.57.00057.00057.00057.00057.00057.00057.000Bundfradragkr.-7.000-7.000-7.000-5.132-5.132-5.132-5.13240 pct. fradragkr.-20.000-20.000-20.000-20.747-20.747-20.747-20.747Til beskatningkr.30.00030.00030.00031.12131.12131.12131.121SkattesatsPct.33,637,352,233,625,637,352,2Skatkr.10.09211.19315.67110.4697.98011.61216.257Efter lovforslagetLejeindtægt pr. hus kr.57.00057.00057.00057.00057.00057.00057.000Bundfradragkr.-10.000-10.000-10.000-10.000-10.000-10.000-10.00040 pct. fradragkr.-18.800-18.800-18.800-18.800-18.800-18.800-18.800Til beskatningkr.28.20028.20028.20028.20028.20028.20028.200SkattesatsPct.33,637,352,233,625,637,352,2Skatkr.9.48710.52214.7319.4877.23110.52214.731Ændring i skatkr.-606-672-940-983-749-1.090-1.5261. Udlejere, der ikke betaler topskat af kapitalindkomst2. Udlejere, der betaler topskat af kapitalindkomst3. Bundgrænsen er på 50.000 kr. for enlige og 100.000 kr. for ægtefæller. Hvis den negative nettokapitalindkomst erunder denne grænse, sker der ikke nogen reduktion i fradragsværdien som følge af Forårspakke 2.02010-regler