Retsudvalget 2009-10

L 91 Bilag 19

Offentligt

Til lovforslag nr.L 91

Folketinget 2009 - 10Betænkning afgivet af Retsudvalget den 8. april 2010

Betænkningover

Forslag til lov om ændring af lov om kreditaftaler og lov ommarkedsføring(Ændringer som følge af forbrugerkreditdirektivet)[af justitsministeren (Brian Mikkelsen)]

1. ÆndringsforslagDer er stillet 11 ændringsforslag til lovforslaget. Justitsministeren har stillet ændringsforslag nr. 2og 8-11. Socialistisk Folkepartis medlemmer af udvalget har stillet ændringsforslag nr. 1 og 3-7.2. UdvalgsarbejdetLovforslaget blev fremsat den 16. december 2009 og var til 1. behandling den 26. januar 2010.Lovforslaget blev efter 1. behandling henvist til behandling i Retsudvalget.MøderUdvalget har behandlet lovforslaget i 3 møder.HøringLovforslaget bygger på betænkning om gennemførelse af det nye forbrugerkreditdirektiv. Justits-ministeren sendte den 11. september 2009 betænkningen til udvalget, jf. REU alm. del – bilag 762(2008-09). Betænkningen har været sendt i høring, og den 23. december 2009 og den 12. januar2010 sendte justitsministeren de indkomne høringssvar og et notat herom til udvalget.Skriftlige henvendelserUdvalget har i forbindelse med udvalgsarbejdet modtaget skriftlige henvendelser fra:Finans og Leasing,Finansrådet,Forbrugerrådet ogRealkreditrådet og Realkreditforeningen.Justitsministeren har over for udvalget kommenteret henvendelserne.SpørgsmålUdvalget har stillet 18 spørgsmål til justitsministeren til skriftlig besvarelse, som denne har besva-ret.

2

3. Indstillinger og politiske bemærkningerEtflertali udvalget (V, DF, KF og LA) indstiller lovforslaget tilvedtagelsemed de af justitsmini-steren stillede ændringsforslag.Dansk Folkepartis medlemmer af udvalget vil på baggrund af besvarelserne af spm. 3 og 9, atsms-lån siden 1. marts 2009 er dækket af Forbrugerombudsmandens retningslinjer for markedsfø-ring af kortfristede eller mindre lån indgået som fjernsalgsaftaler og nu også af denne lov. Det giveret højt forbrugerbeskyttelsesniveau med bl.a. fortrydelsesret. Med lovforslaget sikres dette høje for-brugerbeskyttelsesniveau med bl.a. en 14-dages-fortrydelsesret.Samtidig er det vigtigt, at der gives forbrugerne brugbare og relevante oplysninger i forbindelsemed optagelse af realkreditlån, og DF støtter derfor forslaget om, at anvendelse af ESIS-oplysningsskemaet i lidt ændret form kan fortsætte og ikke obligatorisk erstattes af oplysningsske-maet i bilag 2 til lovforslaget.Etmindretali udvalget (S, SF, RV og EL) indstiller lovforslaget tilvedtagelsemed de stilledeændringsforslag.Mindretallet så gerne, at loven også omfattede indberetningspligten, ansvarlig långivning, klage-adgang, betænkningstid ved sms-lån og tilsvarende kreditaftaler.Et af hovedformålene med det nye forbrugerkreditdirektivet er at bremse uansvarlig långivning.Derfor indeholder direktivet en pligt til at kreditvurdere forbrugerne. Imidlertid lader direktivet detvære op til den enkelte medlemsstat, hvordan man vil overvåge at ansvarlige kreditvurderinger fin-der sted, og hvordan man vil straffe for overtrædelser.I det foreliggende lovforslag har regeringen undladt at tage stilling til, hvordan man vil overvågeefterlevelse af kreditvurderingsforpligtelsen. Der er i Danmark ingen offentlige myndigheder, derligger inde med oplysninger om antallet af misligholdte lån eller andre oplysninger, der kan fortællenoget om virksomhedernes kreditvurderingspraksis (undtagen for sms-lån, hvor der nu er en indbe-retningspligt til Forbrugerombudsmanden). I Sverige indberettes oplysninger om misligholdte lån tilden offentlige myndighed Kronofogden. På den måde har de svenske myndigheder mulighed for atfølge udviklingen og gribe ind over for virksomheder, som skiller sig negativt ud ved at have sær-ligt mange kunder, som får problemer med tilbagebetalingen. I Danmark ligger kreditvurderingsbu-reauet RKI inde med nogle af disse oplysninger, men vil ikke åbne op for deres data af forretnings-mæssige årsager.Mindretallet mener, at det er en underimplementering af direktivet, hvis man ikke tager stilling til,hvordan man vil overvåge virksomhedernes kreditvurderingspraksis. Det er et vigtigt spørgsmål,fordi man med direktivet i praksis har forbudt mange af de forretningsmodeller, som findes på detdanske lånemarked i dag.Mindretallet havde også gerne set en styrkelse af kreditvurderingsforpligtelsen for at sikre, at derikke ydes lån, der står i misforhold til låntagers økonomiske situation. Der er altid en risiko for, aten kreditaftale resulterer i betalingsmisligholdelse. Med det nye direktiv er det bestemt, at dennerisiko ikke må være for stor. Hvorvidt risikoen i forbindelse med en konkret kreditaftale har væretfor stor, vil altid bero på en konkret vurdering ved f.eks. de finansielle ankenævn eller domstolene.Mindretallet finder det uhensigtsmæssigt, at hensigten med kreditvurderingsforpligtelsen alenefremgår af forslagets bemærkninger. En af indvendingerne mod at lade hensigten med kreditvurde-ringsforpligtelsen fremgå af lovteksten har været, at en sådan bestemmelse er for uklar. Imidlertidvrimler dansk lovgivning med sådanne bestemmelser – et eksempel fra kreditaftaleloven er dengældende § 22, som har følgende ordlyd:

3

»§ 22. Er det beløb, som forbrugeren efter aftalen skal betale som vederlag eller omkostninger,urimeligt, skal det nedsættes til, hvad der skønnes rimeligt. Medmindre andet bestemmes af retten,sker afkortningen i det eller de sidste beløb, der skal betales efter aftalen. Er der afkrævet forbruge-ren et urimeligt vederlag for at give den pågældende henstand eller andre lempelser i de aftalte vil-kår, sker afkortningen på samme måde.«En anden indvending har været, at kreditgiver jo har en egeninteresse i ikke at yde lån, der står imisforhold til låntagerens økonomiske situation. Denne indvending beror i bedste fald på en mang-lende forståelse af lånemarkedet. Når man i Sverige i 2009 registrerede 35.000 misligholdte sms-lån, så var det ikke et tilfælde, men fordi højrisikabel långivning er en del af forretningsmodellen.Mindretallet vil derfor gerne bemyndige økonomi- og erhvervsministeren til at fastsætte nærmereregler om »god skik« ved kreditvurderinger. Bestemmelsen, som den ser ud nu, kan ikke stå alene.KlageadgangMindretallet opfatter det som en mangel ved det nuværende ankenævnssystem, at der ikke kanklages over de risikofyldte lån som sms-lån, de dyre lån, der optages i detailhandelen eller over in-ternettet, eller f.eks. boliglån hos deciderede lånehajer.Heldigvis følger det af direktivets artikel 24, at medlemsstaterne skal sikre »at der findes egnede,effektive procedurer for udenretslig bilæggelse af forbrugertvister vedrørende kreditaftaler, hvor deter relevant, ved anvendelsen af eksisterende organer.« Mindretallet finder det derfor helt oplagt atgive adgang til, at klager over lån i finansieringsselskaber skal kunne indbringes for f.eks. Forbru-gerklagenævnet. Det har imidlertid været et mål for et flertal i arbejdsgruppen om gennemførelsenaf forbrugerkreditdirektivet at gennemføre så få ændringer som overhovedet muligt i forbindelsemed direktivimplementeringen. Således har flertallet i arbejdsgruppen henvist til, at der findes en ny»retsmæglingsordning«, som man jo bare kan bruge, hvis man ikke kan klage til et klage- eller an-kenævn. Mindretallet har således bemærket , at Forbrugerrådet dissentierede med følgende argu-mentation:»Mindretallet finder ikke, at muligheden for retsmægling ved forbrugertvister vedrørende dissekreditaftaler opfylder artiklens krav. Effektiv behandling af forbrugertvister vedrørende kreditaftalerforudsætter specialviden om produkter, regulering og praksis på de forskellige dele af lånemarkedet.En sådan specialviden findes i dag i Forbrugerklagenævnet, Pengeinstitutankenævnet og Realkre-ditankenævnet. Det er efter mindretallets opfattelse kun i disse organer, at der findes egnede, effek-tive procedurer for udenretslig bilæggelse af forbrugertvister vedrørende kreditaftaler. Mindretalletfinder derfor, at alle klager vedrørende kreditaftaler skal kunne indbringes for et af disse klage- ellerankenævn.«Retsmægling er en frivillig måde at løse konflikter på, hvor en mægler hjælper sagens parter tilselv at finde frem til en løsning på deres problem. Retsmægleren er en dommer eller en advokat,som har gennemgået en særlig uddannelse i retsmægling. Mægleren kan ikke træffe afgørelse i sa-gen, og det, som foregår under retsmæglingen, er fortroligt. Der er altså tale om folk, der ikke harnogen særlig viden om låneområdet, og som heller ikke kan træffe afgørelser. Det er svært at se,hvordan dette skulle kunne blive effektivt. Desuden er der ikke nogen, der kender ordningen. End-videre skal retten først vurdere, om sagen egner sig til retsmægling. Man kan altså heller ikke væresikker på at få sin sag prøvet på denne måde.Mindretallet mener derfor, at der også her er tale om underimplementering af direktivet.

4

Betænkningstid for sms-lån og tilsvarende kreditaftalerPrincippet om betænkningstid følger allerede af direktivets artikel 5 (lovforslagets § 7 a): »I godtid før en forbruger bindes af en kreditaftale eller et kredittilbud, giver kreditgiveren og i givet faldkreditformidleren […] forbrugeren de oplysninger, der er nødvendige for at sammenligne forskelli-ge tilbud, så der kan træffes en informeret beslutning om indgåelsen af en kreditaftale. Oplysnin-gerne gives på papir eller på et andet varigt medium ved hjælp af formularen i lovens bilag 2«.I bemærkningerne til forslaget står der: »Det følger af direktivets artikel 5, stk. 1, at oplysningerneskal gives i god tid inden forbrugeren bindes af en kreditaftale eller et kredittilbud. Formuleringen»i god tid« er ikke medtaget i lovforslaget, men det forudsættes, at forbrugeren får tilstrækkelig tidtil at sætte sig ind i de udleverede oplysninger, inden der indgås en bindende aftale. Bestemmelsentilsigter ikke at hindre, at der på forbrugerens foranledning kan indgås en kreditaftale umiddelbartefter, at forbrugeren i fornødent omfang har haft lejlighed til at sætte sig ind i de udleverede oplys-ninger. Det tidsrum, som skal forløbe mellem udlevering af oplysningerne efter§ 7 aog indgåelseaf en kreditaftale, vil således afhænge af en konkret vurdering.«I Sverige har man registreret 35.000 misligholdte sms-lån i 2009, og svenske undersøgelser viser,at mange unge fortryder deres lån og ikke ville have taget dem, hvis der havde været en betænk-ningsperiode på 24 timer eller mere. Begge forhold taler for, at det tidsrum, som skal forløbe mel-lem udlevering af oplysningerne efter § 7 a og indgåelse af en kreditaftale, med fordel kunne fast-sættes til f.eks. 24 timer for disse lån.Inuit Ataqatigiit, Siumut, Tjóðveldisflokkurin og Sambandsflokkurin var på tidspunktet for be-tænkningens afgivelse ikke repræsenteret med medlemmer i udvalget og havde dermed ikke adgangtil at komme med indstillinger eller politiske udtalelser i betænkningen.En oversigt over Folketingets sammensætning er optrykt i betænkningen.4. Ændringsforslag med bemærkningerÆndringsforslagAf etmindretal(SF), tiltrådt af (S, RV og EL):Til titlen1)Ordene »og lov om markedsføring« ændres til: », lov om markedsføring og lov om finansielvirksomhed«.[Konsekvensændring]Til § 1Afjustitsministeren,tiltrådt af udvalget:2)I den inr. 7foreslåede§ 7 aindsættes somstk. 10:»Stk. 10.For så vidt angår lån mod pant i fast ejendom, der ydes på baggrund af obligationsudste-delse, kan kreditgiveren i stedet for formularen i lovens bilag 2 anvende et andet oplysningsskema,som er godkendt af justitsministeren.«[Undtagelse fra pligten til at bruge formularen i bilag 2, for så vidt angår lån mod pant i fast ejen-dom ydet på baggrund af obligationsudstedelse]

5

Af etmindretal(SF), tiltrådt af (S, RV og EL):3)I den undernr. 7foreslåede§ 7 cindsættes efter stk. 1 som nyt stykke:»Stk. 2.Kreditgiveren må ikke medvirke til indgåelse af kreditaftaler, der står i misforhold til for-brugerens økonomi.«Stk. 2 og 3 bliver herefter til stk. 3 og 4.[Forbud mod kreditaftaler, der står i misforhold til forbrugerens økonomi]4)Nr. 9affattes således:»9.§§ 11-15ophæves, og i stedet indsættes:»Kapitel 2 aLoft over årlige omkostninger i procent»§ 15 a.De årlige omkostninger i procent i forbindelse med kreditaftaler omfattet af denne lov måikke overstige den fastsatte referencesats med et tillæg på 15 pct. Som referencesats, jf. 1. pkt., an-ses den officielle udlånsrente, som Nationalbanken har fastsat henholdsvis pr. 1. januar og 1. juli detpågældende år.«[Indførelse af loft over årlige omkostninger i procent (ÅOP) på 15 pct. over diskontoen]5)I den inr. 12foreslåede affattelse afkapitel 3indsættes efter § 19:»§ 19 a.For kreditaftaler, der indgås ved tekstbeskeder, der sendes til og fra en mobiltelefon, måkreditgiver tidligst stille lånebeløbet til rådighed for forbrugeren 24 timer efter kreditaftalens indgå-else. Forbrugeren kan i denne periode træde tilbage fra aftalen uden omkostninger.«[Betænkningstid]Til § 26)Efter nr. 3 indsættes som nyt nummer:»01.Efter § 24 indsættes:»§ 24 a.Medmindre kreditgiveren er et godkendt pengeinstitut, realkreditinstitut eller kreditinsti-tut, skal kreditgiveren indberette oplysninger om kreditaftaler med forbrugere til Forbrugerom-budsmanden.Stk. 2.Økonomi- og erhvervsministeren fastsætter nærmere regler om, hvilke oplysninger der skalindberettes, og hvordan indberetning skal ske.««[Indberetningspligt]Ny paragraf7)Efter § 2 indsættes som ny paragraf:»§ 01I lov om finansiel virksomhed, jf. lovbekendtgørelse nr. 793 af 20. august 2009, som ændret se-nest ved § 1 i lov nr. 1273 af 16. december 2009, foretages følgende ændring:

6

1.Efter § 43 indsættes:»§ 43 a.Kreditgivere, der er finansielle virksomheder, skal indberette oplysninger om kreditafta-ler med forbrugere til Finanstilsynet.Stk. 2.Økonomi- og erhvervsministeren fastsætter nærmere regler om, hvilke oplysninger der skalindberettes, og hvordan indberetning skal ske.««[Indberetningspligt]Til § 3Afjustitsministeren,tiltrådt afudvalget:8)Istk. 1ændres »11. juni 2010« til: »1. november 2010, jf. dog stk. 2«.[Udskudt ikrafttræden af dele af loven]9)Efter stk. 1 indsættes som nye stykker:»Stk. 2.§ 19, stk. 1 og 4-7, i lov om kreditaftaler som affattet ved denne lovs § 1, nr. 12, træder ikraft den 11. juni 2010.Stk. 3.Indtil ikrafttræden af § 8 i lov om kreditaftaler som affattet ved denne lovs § 1, nr. 8, løberden periode, hvori fortrydelsesretten efter § 19, stk. 1, i lov om kreditaftaler som affattet ved dennelovs § 1, nr. 12, kan udøves, fra1) den dag, hvor kreditaftalen er indgået, eller2) den dag, hvor forbrugeren modtager oplysninger om fortrydelsesretten, herunder oplysningerefter stk. 4, hvis dette tidspunkt er senere end tidspunktet efter nr. 1.Stk. 4.Indtil ikrafttræden af § 8 i lov om kreditaftaler som affattet ved denne lovs § 1, nr. 8, harforbrugeren ret til inden aftaleindgåelsen at modtage oplysning om fristen for udøvelse af fortrydel-sesretten og andre betingelser for udøvelsen heraf, herunder oplysninger om forbrugerens forpligtel-se til at tilbagebetale den udnyttede kapital med renter i overensstemmelse med § 19, stk. 4, i lovom kreditaftaler som affattet ved denne lovs § 1, nr. 12, og det rentebeløb, der påløber pr. dag.Stk. 5.Indtil ikrafttræden af § 3, stk. 1, nr. 7, i lov om kreditaftaler som affattet ved denne lovs §1, nr. 3, finder § 19 i lov om kreditaftaler som affattet ved denne lovs § 1, nr. 12, ikke anvendelse påkreditaftaler, ifølge hvilke kreditgiveren og forbrugeren aftaler henstand med betalingen eller afta-ler, hvorledes kreditten tilbagebetales. Dette gælder dog kun, hvis forbrugeren allerede har mislig-holdt den oprindelige kreditaftale, og hvor sådanne ordninger kan forventes at afværge en retssagom den pågældende misligholdelse, og forbrugeren ikke dermed stilles ringere end som fastsat i denoprindelige kreditaftale.Stk. 6.Indtil ikrafttræden af § 3, stk. 2, i lov om kreditaftaler som affattet ved denne lovs § 1, nr.3, finder § 19 i lov om kreditaftaler som affattet ved denne lovs § 1, nr. 12, ikke anvendelse på kre-ditaftaler i form af kassekredit, hvor kreditten skal betales tilbage på anfordring eller inden 3 måne-der. Ved kassekredit som nævnt i 1. pkt. forstås en udtrykkelig kreditaftale, hvorved en kreditgiverstiller midler til rådighed for en forbruger, som overstiger den løbende saldo på forbrugerens løben-de konto.Stk. 7.Uanset den gældende § 3, stk. 1, nr. 1, i lov om kreditaftaler, finder indtil ikrafttræden af §3, stk. 1, nr. 2, som affattet ved denne lovs § 1, nr. 3, og § 19 i lov om kreditaftaler som affattet veddenne lovs § 1, nr. 12, anvendelse på kreditaftaler, ifølge hvilken kreditten skal betales tilbage inden3 måneder, når kreditaftalen ikke kun er forbundet med ubetydelige omkostninger.«

7

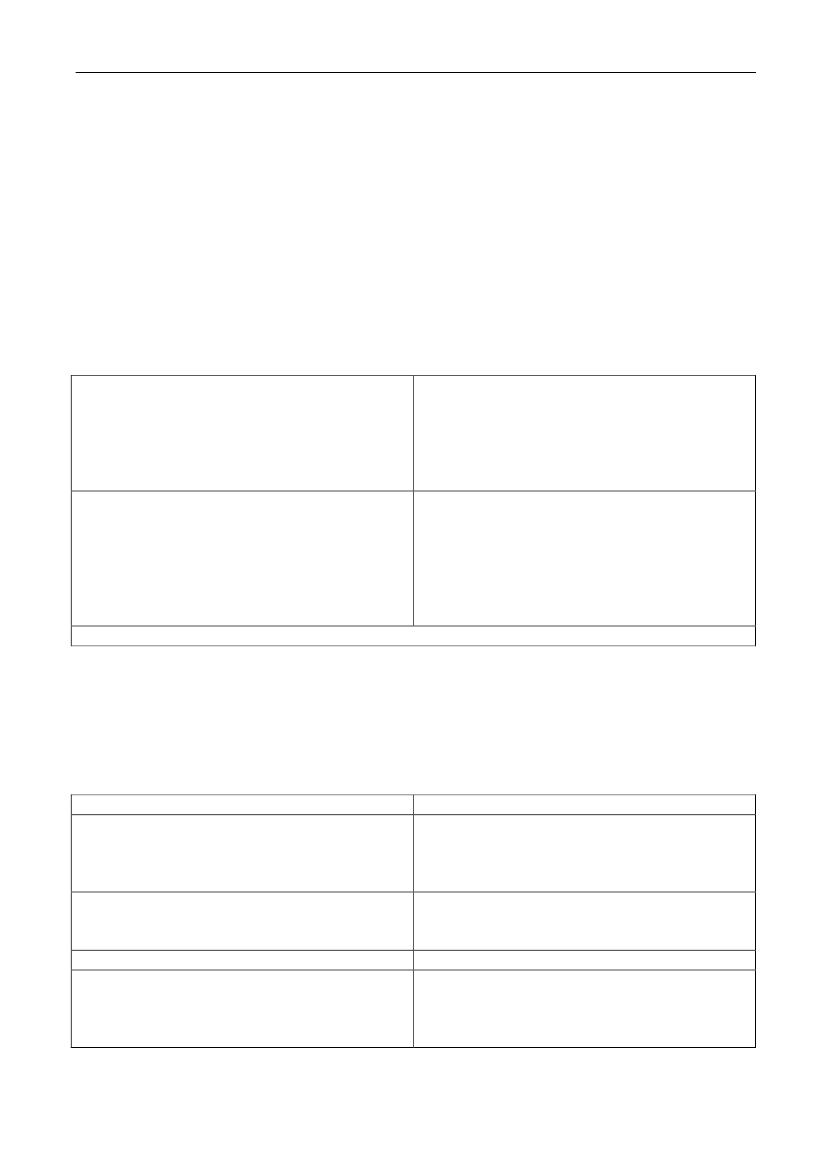

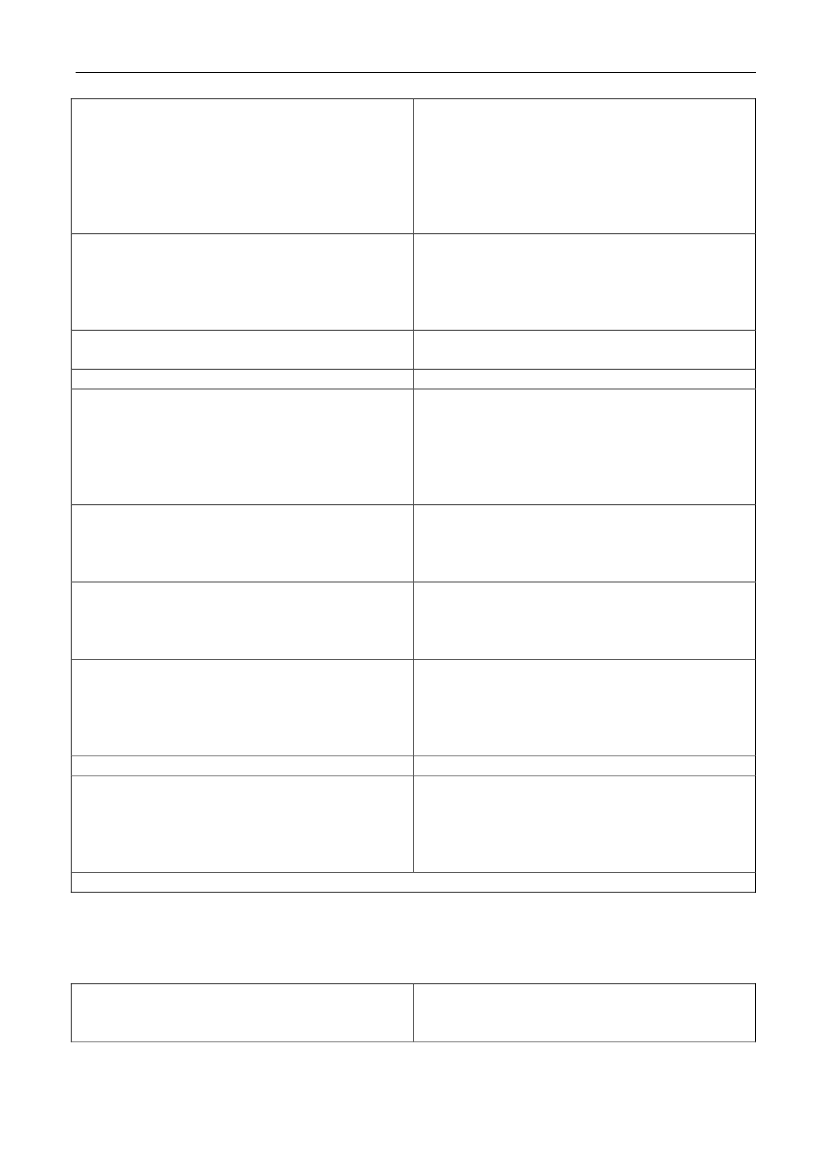

Stk. 2-4 bliver herefter til stk. 8-10.[Ikrafttræden af regler om fortrydelsesret]10)Istk. 3ændres »nr. 9, 10, 17 og 18« til: »nr. 8 og 17-19«.[Korrektion]Til bilag 2 og 311)Bilag 2og3affattes således:»BILAG 2Standardiserede europæiske forbrugerkreditoplysninger1. Navn og kontaktoplysninger for kreditgiver/kreditformidlerKreditgiver[Navn]Adresse[Fysisk adresse, der skal anvendes af forbruge-Tlf.nr.(*)ren]E-mail(*)Fax-nr.(*)Websted(*)Hvis relevantKreditformidler[Navn]Adresse[Fysisk adresse, der skal anvendes af forbruge-Tlf.nr.(*)ren]E-mail(*)Fax-nr.(*)Websted(*)(*) Disse oplysninger er valgfri for kreditgiver.Når »hvis relevant« er angivet, skal kreditgiver udfylde rubrikken, hvis oplysningerne er relevantefor kreditproduktet, eller slette de pågældende oplysninger eller hele rækken, hvis oplysningerneikke er relevante for den kredittype, der overvejes.Teksten i skarp parentes er en forklaring til kreditgiver og skal erstattes af de pågældende oplys-ninger.2. Beskrivelse af de vigtigste karakteristika ved kreditproduktetKredittypeDet samlede kreditbeløbDer menes loftet for eller summen af alle beløb,der stilles til disposition i henhold til en kreditaf-tale.Betingelserne for at udnytte kreditmulighedenDer menes, hvordan og hvornår De vil få pen-gene.Kreditaftalens løbetidAfdrag og, hvis det er relevant, i hvilken række- De skal betale følgende:følge afdragene vil blive fordelt[Størrelse, antal og hyppighed af de betalinger,der skal foretages af forbrugeren]Renter og/eller omkostninger betales på følgen-

8

de måde:Det samlede beløb, De skal betale[Sum af det samlede kreditbeløb og de samledeDer menes den lånte kapital plus renter og even-omkostninger i forbindelse med kreditten]tuelle omkostninger i forbindelse med Dereskredit.Hvis relevantKreditten ydes i form af henstand med betalin-gen for varer eller tjenesteydelser eller er knyttettil levering af specifikke varer eller tjenesteydel-serNavn på vare/tjenesteydelseKontantprisHvis relevantDen sikkerhedsstillelse, som kræves[Type sikkerhedsstillelse]Dette er en beskrivelse af den sikkerhed, De skalstille i forbindelse med kreditaftalen.Hvis relevantTilbagebetaling fører ikke til en omgåendeamortisation af kapitalen.3. KreditomkostningerDebitorrenten eller, hvis det er relevant, de for-skellige debitorrenter, der gælder for kreditafta-len[%- fast eller- variabel (med det indeks eller den reference-sats, der skal anvendes på den oprindelige debi-torrente)- perioder][% Her anføres et repræsentativt eksempel, somangiver alle de antagelser, der er lagt til grundved beregningen af satsen]

De årlige omkostninger i procent (ÅOP)Dette er de samlede omkostninger udtrykt i pro-cent pr. år af det samlede kreditbeløb.ÅOP anføres for at hjælpe Dem med at sammen-ligne forskellige tilbud.Er man for at opnå kreditten eller for at opnåkreditten på de annoncerede vilkår og betingel-ser forpligtet til at- tegne en forsikring vedrørende kreditten, eller- indgå aftale om en anden accessorisk tjeneste-ydelse.Hvis kreditgiver ikke kender omkostningerne iforbindelse med disse tjenesteydelser, indgår deikke i ÅOP.Tilknyttede omkostningerHvis relevantForvaltning af en eller flere konti til registreringaf både betalingstransaktioner og udnyttelser afkreditmuligheden er påkrævetHvis relevantOmkostninger ved anvendelse af et specifiktbetalingsmiddel (f.eks. et kreditkort)

Ja/nej [hvis ja, angiv hvilken forsikring]Ja/nej [hvis ja, angiv hvilken accessorisk tjene-steydelse]

9

Hvis relevantEventuelle andre omkostninger i forbindelsemed kreditaftalenHvis relevantBetingelserne for ændring af ovennævnte om-kostninger i forbindelse med kreditaftalenHvis relevantBetingelse om betaling af notarialgebyrMorarenterManglende betalinger kan have alvorlige følgerfor Dem (f.eks. tvangsauktion) og gøre det van-skeligere at opnå kredit.4. Andre vigtige retlige aspekterFortrydelsesretDe har ret til at fortryde kreditaftalen inden foren periode på 14 kalenderdage.Førtidig tilbagebetalingDe har ret til helt eller delvis at tilbagebetalekreditbeløbet før tiden.Hvis relevantKreditgiver har ret til kompensation i tilfælde afførtidig tilbagebetaling

De vil blive pålagt [… (gældende rentesats ogmåden, denne sats tilpasses på og, hvis relevant,misligholdelsesomkostninger)] for forsinkedebetalingerJa/nej

[Fastsættelse af kompensation (beregningsmeto-de) i overensstemmelse med gennemførelsesbe-stemmelserne for artikel 16 i direktiv2008/48/EF]

Søgning i en databaseKreditgiver skal straks og gratis underrette Demom resultatet af en søgning i en database, hvisen anmodning om kredit afslås på grundlag afen sådan søgning. Dette gælder ikke, hvis ensådan underretning er forbudt i henhold til fæl-lesskabsretten eller strider mod den offentligeorden eller den offentlige sikkerhed.Ret til et udkast til kreditaftaleDe har ret til efter anmodning gratis at modtageen kopi af udkastet til kreditaftale. Denne be-stemmelse finder ikke anvendelse, hvis kredit-giveren på tidspunktet for anmodningen ikke ervillig til at indgå kreditaftalen med Dem.Hvis relevantHvor længe oplysningerne forud for aftaleindgå-elsen er bindende for kreditgiverenHvis relevant

Disse oplysninger er gyldige fra ... til ...

5. Supplerende oplysninger i tilfælde af fjernsalg af finansielle tjenesteydelsera) om kreditgiverHvis relevant

10

Kreditgivers repræsentant i den medlemsstat,hvor De borAdresseTlf.nr.(*)E-mail(*)Fax-nr.(*)Websted(*)Hvis relevantRegistrering

[Navn][Fysisk adresse, der skal anvendes af forbruge-ren]

[Det handelsregister, hvori kreditgiver er opført,og vedkommendes registreringsnummer ellertilsvarende identifikationssymbol i dette regi-ster]

Hvis relevantTilsynsmyndighedenb) om kreditaftalenHvis relevantUdøvelse af fortrydelsesretten

[Praktiske anvisninger om udøvelse af fortrydel-sesretten, bl.a. den periode, hvor denne ret kanudøves; til hvilken adresse en meddelelse vedrø-rende udøvelse af fortrydelsesretten skal sendes,og konsekvenserne af ikke at udøve denne ret]

Hvis relevantDe retsregler, kreditgiver har valgt at lægge tilgrund for etableringen af forbindelserne medDem forud for kreditaftalens indgåelseHvis relevantVilkår i aftalen om, hvilken lovgivning der skalanvendes på aftalen, og/eller om, hvilken dom-stol der er kompetentHvis relevantSprogordning

[De relevante vilkår gengives her]

Oplysninger og aftalevilkår gives på [det speci-fikke sprog]. Hvis De er indforstået hermed, vilvi kommunikere på [det/de specifikke sprog] ikreditaftalens løbetid.[En eventuel klageadgang og adgang til uden-retslig bilæggelse af tvister for den forbruger,der er part i fjernsalgskontrakten, og, hvis detteer tilfældet, hvorledes forbrugeren kan gøre brugheraf]

c) om klageadgangHvorvidt der findes, og hvordan man får klage-adgang og adgang til udenretslig bilæggelse aftvister

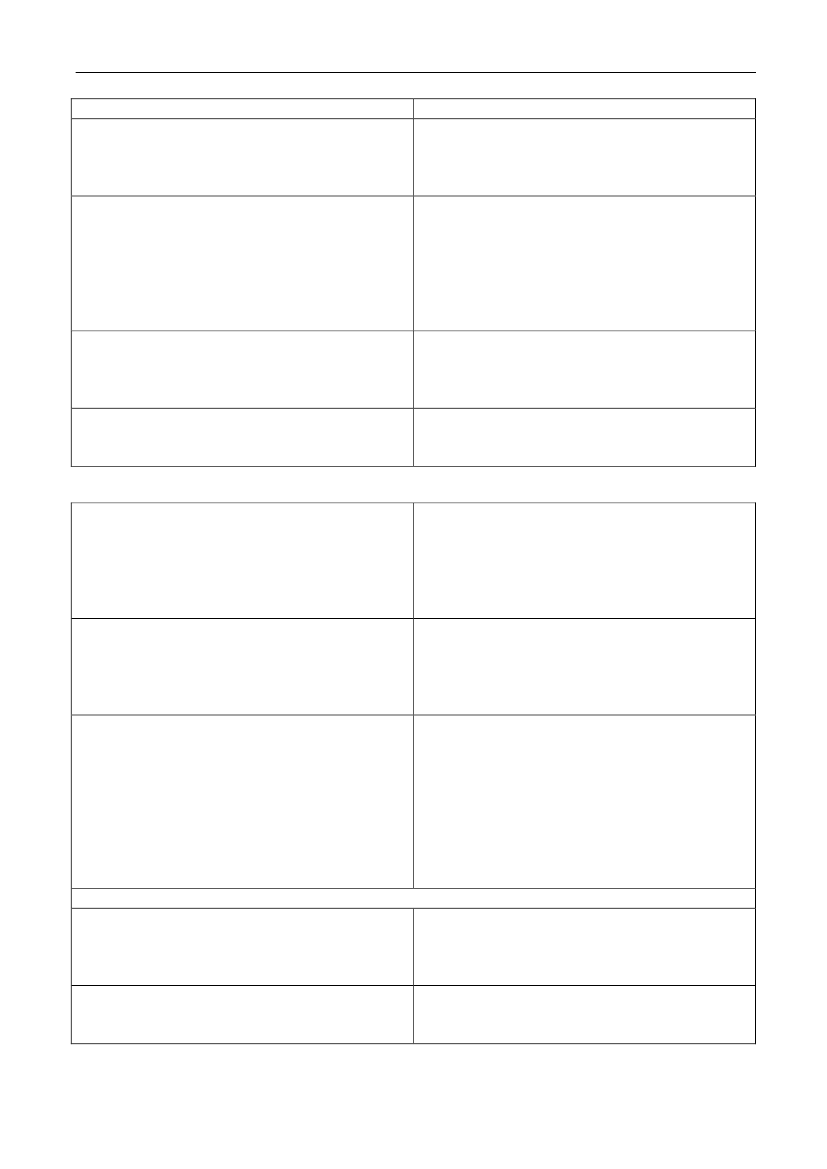

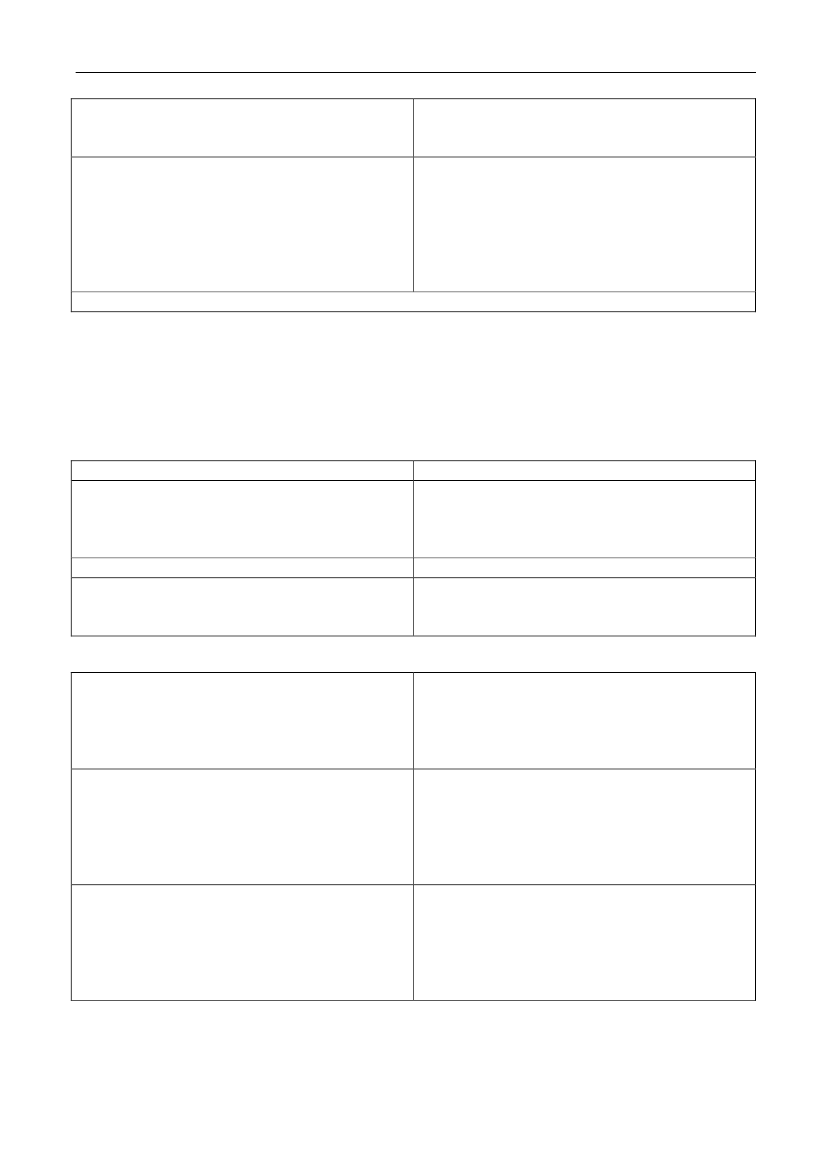

(*) Disse oplysninger er valgfri for kreditgiver.BILAG 3Europæiske forbrugerkreditoplysninger med henblik på kassekredit og gældsomlægning1. Kreditgivers/kreditformidlers navn og kontaktoplysningerKreditgiver[Navn]Adresse[Fysisk adresse, der skal anvendes af forbruge-Tlf.nr.(*)ren]

11

E-mail(*)Fax-nr.(*)Websted(*)Hvis relevantKreditformidler[Navn]Adresse[Fysisk adresse, der skal anvendes af forbruge-Tlf.nr.(*)ren]E-mail(*)Fax-nr.(*)Websted(*)(*) Disse oplysninger er valgfri for kreditgiveren.Når »hvis relevant« er angivet, skal kreditgiver udfylde rubrikken, hvis oplysningerne er relevantefor kreditproduktet, eller slette de pågældende oplysninger eller hele rækken, hvis oplysningerneikke er relevante for den kredittype, der overvejes.Teksten i skarp parentes er en forklaring til kreditgiver og skal erstattes af de pågældende oplys-ninger.2. Beskrivelse af de vigtigste karakteristika ved kreditproduktetKredittypenDet samlede kreditbeløbDer menes loftet for eller summen af alle beløb,der stilles til disposition i henhold til en kreditaf-tale.Kreditaftalens løbetidHvis relevantDe kan til enhver tid blive anmodet om at betalehele kreditbeløbet tilbage på anfordring3. KreditomkostningerDebitorrenten eller, hvis det er relevant, de for-skellige debitorrenter, der gælder for kreditafta-len[%- fast eller- variabel (med det indeks eller den reference-sats, der skal anvendes på den oprindelige debi-torrente)][% Her anføres et repræsentativt eksempel, somangiver alle de antagelser, der er lagt til grundved beregningen af satsen]

Hvis det er relevantDe årlige omkostninger i procent (ÅOP)(*)Dette er de samlede omkostninger i forbindelsemed kreditten udtrykt i procent pr. år af det sam-lede kreditbeløb. ÅOP anføres for at hjælpeDem med at sammenligne forskellige tilbud.Hvis relevantOmkostningerHvis relevantBetingelserne for ændring af disse omkostninger

[Omkostninger, der påløber fra kreditaftalensindgåelse]

12

Morarenter

De vil blive pålagt [... (gældende rentesats ogmåden, denne sats tilpasses på og, hvis det errelevant, misligholdelsesomkostninger)] formanglende betalinger(*) Finder ikke anvendelse for Europæiske forbrugerkreditoplysninger med henblik på kassekredit ide medlemsstater, der i henhold til artikel 6, stk. 2, i direktiv 2008/48/EF beslutter, at ÅOP ikke skaloplyses for kassekredit.4. Andre vigtige retlige aspekterOpsigelse af kreditaftalenSøgning i en databaseKreditgiveren skal straks og gratis underretteDem om resultatet af en søgning i en database,hvis en anmodning om kredit afslås på grundlagaf en sådan søgning. Dette gælder ikke, hvis ensådan underretning er forbudt i henhold til fæl-lesskabsretten eller strider mod den offentligeorden eller den offentlige sikkerhed.Hvis relevantHvor længe oplysningerne forud for aftaleindgå-elsen er bindende for kreditgiverenHvis relevant[Betingelserne og proceduren for opsigelse afkreditaftalen]

Disse oplysninger er gyldige fra ... til...

5. Supplerende oplysninger, som skal gives, hvis oplysningerne forud for aftaleindgåelsetilbydes i forbindelse med en forbrugerkredit med henblik på gældsomlægningAfdrag og, hvis det er relevant, i hvilken række- De skal betale følgende:følge afdragene vil blive fordelt.[Et repræsentativt eksempel på en afdragsover-sigt med angivelse af beløb, antal og hyppighedaf de betalinger, forbrugeren skal foretage]Det samlede beløb, De skal betaleFørtidig tilbagebetalingDe har ret til helt eller delvis at tilbagebetalekreditbeløbet før tiden.Hvis relevantKreditgiver har ret til kompensation i tilfælde afførtidig tilbagebetaling[Fastsættelse af kompensation (beregningsmeto-de) i overensstemmelse med gennemførelsesbe-stemmelserne for artikel 16 i direktiv2008/48/EF]Hvis relevant6. Supplerende oplysninger, som skal gives i tilfælde af fjernsalg af finansielle tjenesteydelsera) om kreditgiverHvis relevantKreditgivers repræsentant i den medlemsstat,hvor De bor[Navn]Adresse[Fysisk adresse, der skal anvendes af forbruge-

13

Tlf.nr.(*)E-mail(*)Fax-nr.(*)Websted(*)Hvis relevantRegistrering

ren]

[Det handelsregister, hvori kreditgiver er opført,og vedkommendes registreringsnummer ellertilsvarende identifikationssymbol i dette regi-ster]

Hvis relevantTilsynsmyndighedb) om kreditaftalenFortrydelsesretDe har ret til at fortryde kreditaftalen inden foren periode på 14 kalenderdage.Hvis relevantUdøvelse af fortrydelsesrettenHvis relevantDe retsregler, kreditgiver har valgt at lægge tilgrund for etableringen af forbindelserne medDem forud for kreditaftalens indgåelseHvis relevantVilkår om, hvilken lovgivning der skal anvendespå aftalen, og/eller om, hvilken domstol der erkompetentHvis relevantSprogordning

Ja/nej[Praktiske anvisninger om udøvelse af fortrydel-sesretten, bl.a. til hvilken adresse en meddelelsevedrørende udøvelse af fortrydelsesretten skalsendes, og konsekvenserne af ikke at udøvedenne ret]

[De relevante vilkår gengives her]

Oplysninger og aftalevilkår gives på [det speci-fikke sprog]. Hvis De er indforstået hermed, vilvi kommunikere på [det/de specifikke sprog] ikreditaftalens løbetid[En eventuel klageadgang og adgang til uden-retslig bilæggelse af tvister for den forbruger,der er part i fjernsalgskontrakten, og, hvis detteer tilfældet, hvorledes forbrugeren kan gøre brugheraf]

c) om klageadgangHvorvidt der findes, og hvordan man får klage-adgang og adgang til udenretslig bilæggelse aftvister

(*) Disse oplysninger er valgfri for kreditgiver.«[Korrektion]

BemærkningerTil nr. 1Ændringen er en konsekvens af ændringsforslag nr. 7.

14

Til nr. 2Efter det foreslåedestk. 10i § 7 a i kreditaftaleloven får kreditgivere, for så vidt angår lån modpant i fast ejendom, der ydes på baggrund af obligationsudstedelse, mulighed for at anvende et an-det oplysningsskema end den formular, der er optrykt som bilag 2. Det alternative oplysningsskemaskal være godkendt af justitsministeren.Det forudsættes, at justitsministeren alene kan godkende et alternativt oplysningsskema, som fordet første lever op til kravene ifølge »Europæisk aftale om frivillig adfærdskodeks for informationom boliglån forud for kontraktindgåelse« (ESIS), der er en aftale indgået mellem de europæiskeforeninger af forbrugersammenslutninger og kreditinstitutter, og som for det andet indeholder deeventuelle supplerende oplysninger, som det efter den foreslåede § 7 a i kreditaftaleloven som affat-tet ved lovforslagets § 1, nr. 7, påhviler kreditgivere, der yder lån mod pant i fast ejendom på bag-grund af obligationsudstedelse, at give.Til nr. 3Det foreslåede stk. 2 i § 7 c i kreditaftaleloven indfører en forpligtelse for kreditgivere til ikke atindgå kreditaftaler, der står i misforhold til forbrugerens økonomi. Hvornår en kreditaftale vil stå imisforhold til forbrugerens økonomi, må bero på en konkret vurdering, hvor forbrugerens aktuelleindkomst og løbende udgifter, herunder udgifter vedrørende anden gæld, må indgå som de væsent-ligste elementer. Kreditgiveren kan ved vurderingen som udgangspunkt lægge de oplysninger omforbrugerens økonomi til grund, som forbrugeren oplyser til kreditgiveren.Til nr. 4Den foreslåede nye § 15 a i kreditaftaleloven medfører, at de årlige omkostninger i procent (ÅOP)i forbindelse med kreditaftaler omfattet af loven maksimalt må udgøre den fastsatte referencesatsmed et tillæg på 15 pct. Som referencesats anses den officielle udlånsrente, som Nationalbanken harfastsat henholdsvis pr. 1. januar og 1. juli det pågældende år.Hvis de årlige omkostninger i procent overstiger det fastsatte maksimum, vil den foreslåede be-stemmelse indebære, at de relevante aftalevilkår normalt vil kunne tilsidesættes helt eller delvis imedfør af aftalelovens generelle bestemmelser om urimelige aftalevilkår (§§ 36 og 38 c). Der vilendvidere efter omstændighederne kunne foreligge en overtrædelse af reglerne om god markedsfø-ringsskik i markedsføringsloven.Det bemærkes, at den gældende bestemmelse i § 22 i kreditaftaleloven (generalklausulen), somikke foreslås ændret, fortsat vil finde anvendelse ved siden af den foreslåede nye bestemmelse i §15 a i kreditaftaleloven. Det følger af § 22, at det beløb, som forbrugeren efter aftalen skal betalesom vederlag eller omkostninger, skal nedsættes til, hvad der skønnes rimeligt, når det omhandledebeløb er urimeligt. Den foreslåede nye bestemmelse i § 15 a i kreditaftaleloven indebærer såledesikke, at det forhold, at de årlige omkostninger i procent ikke overstiger diskontoen med et tillæg på15 pct., automatisk vil medføre, at de årlige omkostninger i procent må anses for rimelige.Til nr. 5Bestemmelsen indfører en periode på 24 timer, før kreditaftaler indgået ved hjælp af sms m.v. måeffektueres. Kreditgiveren må i denne periode ikke stille det lånte beløb til disposition for forbruge-ren. Hvis kreditgiveren alligevel stiller det lånte beløb til rådighed for forbrugeren inden for de 24timer, kan der efter omstændighederne foreligge en overtrædelse af reglerne om god markedsfø-

15

ringsskik i markedsføringsloven. Endvidere følger det af forslaget, at forbrugeren i givet fald indenfor betænkningsperioden kan træde tilbage fra aftalen uden omkostninger.Til nr. 6Den foreslåede§ 24 a, stk. 1,i markedsføringsloven indfører en indberetningspligt for kreditgive-re, der ikke er omfattet af lov om finansiel virksomhed. Indberetningspligten omfatter alene lån tilforbrugere.Istk. 2bemyndiges økonomi- og erhvervsministeren til at fastsætte nærmere regler om indberet-ningens form og indhold. Det vil kunne fastsættes, at indberetning f.eks. skal ske for hvert kvartal,og at indberetninger bl.a. skal indeholde oplysninger om antal og størrelse af lånene opdelt i pas-sende intervaller, antallet af misligholdte lån, aldersfordelingen på låntagere og antallet af kreditaf-taler, hvor fortrydelsesfristen er blevet udnyttet.Til nr. 7Den foreslåede § 43 a, stk. 1, i lov om finansiel virksomhed indfører en indberetningspligt forkreditgivere, der er omfattet af lov om finansiel virksomhed. Indberetningspligten omfatter alenelån til forbrugere.Istk. 2bemyndiges økonomi- og erhvervsministeren til at fastsætte nærmere regler om indberet-ningens form og indhold. Det vil kunne fastsættes, at indberetning f.eks. skal ske for hvert kvartalog bl.a. indeholde oplysninger om antal og størrelse af lånene opdelt i passende intervaller, antalletaf misligholdte lån, aldersfordelingen på låntagere og antallet af kreditaftaler, hvor fortrydelsesfri-sten er blevet udnyttet.Til nr. 8-9Den foreslåede ændring afstk. 1indebærer, at loven – bortset fra de foreslåede regler om fortry-delsesret, jf. § 19 i lov om kreditaftaler som affattet ved lovforslagets § 1, nr. 12 – træder i kraft den1. november 2010.Om baggrunden for den foreslåede udsættelse af lovens ikrafttrædelsestidspunkt kan Justitsmini-steriet oplyse, at Finansrådet ved brev af 17. marts 2010 har rettet henvendelse til Justitsministerietog gjort opmærksom på, at en stor del af organisationens medlemsvirksomheder på trods af storeanstrengelser ikke vil kunne have grundlaget for at overholde de foreslåede nye regler på plads alle-rede den 11. juni 2010, og Finansrådet har på den baggrund anmodet Justitsministeriet om at ud-skyde lovens ikrafttræden til den 1. januar 2011.Finansrådet har i den forbindelse bl.a. anført, at bankerne har op til 100 forskellige produkter,hvilket f.eks. betyder, at der for hvert udlånsprodukt skal udarbejdes særskilte oplysningsskemaer.Der skal endvidere udarbejdes nye forretningsbetingelser og laves formler for flere forskellige typeraf opgørelser over årlige omkostninger i procent (ÅOP). Som led i implementeringsarbejdet skal derendvidere foretages en omfattende dataanalyse af de nye krav og ændringer, og der skal udviklesbrugbare it-systemer, der bl.a. sikrer, at der på et hvilket som helst tidspunkt i låneperioden kan ud-arbejdes en amortiseringsplan, ligesom der skal kunne overføres oplysninger fra et system til et an-det, herunder f.eks. overførsel af prækontraktuelle oplysninger til selve kreditaftalen. Sidst men ikkemindst skal bankernes personale uddannes i brugen af de nye dokumenter og i den rådgivning, derskal ydes kunderne.Endelig fremgår det af henvendelsen, at danske forbrugere efter Finansrådets opfattelse alleredeefter de gældende regler har gode muligheder for at sammenligne bankernes priser og gebyrer i for-

16

bindelse med lånoptagelse. Således skal alle banker ifølge prisoplysningsbekendtgørelsen skiltemed deres priser i forretningslokalet og på deres hjemmeside, ligesom Finansrådet i samarbejdemed Forbrugerrådet har etableret en prissammenligningsportal (pengepriser.dk), hvor forbrugernekan sammenligne priser på bankernes produkter. Også andre lånudbydere er forpligtet til at oplyseprisen på et lån det sted, hvor lånet udbydes, jf. bekendtgørelse om information til forbrugere ompriser på låne- og kredittilbud og valutakurser.Justitsministeriet har afholdt et møde med Finansrådet, Realkreditrådet og Finans og Leasing omsagen. Realkreditrådet og Finans og Leasing oplyste på dette møde, at disse organisationers med-lemsvirksomheder i vidt omfang har samme problemer som Finansrådets medlemmer.Som følge af de meget betydelige vanskeligheder, som de tre organisationer har anført at der vilvære for kreditgiverne med at leve op til de nye oplysningsforpligtelser m.v. allerede fra den 11.juni 2010, herunder behovet for uddannelse af personalet, finder Justitsministeriet, at vægtige grun-de taler for, at lovens ikrafttrædelsestidspunkt udskydes.Som anført af Finansrådet har forbrugerne allerede efter gældende ret, jf. bekendtgørelse nr. 193af 1. marts 2007 om information til forbrugere om priser på låne- og kredittilbud og valutakursersamt bekendtgørelse nr. 44 af 24. januar 2006 om information til forbrugere om priser m.v. i penge-institutter, gode muligheder for at få oplysning om prisen på lån, ligesom forbrugerne via hjemme-siden pengepriser.dk har mulighed for at sammenligne prisen på lån ydet af danske banker samtspare- og andelskasser.Justitsministeriet har ikke fundet grundlag for at udskyde lovens ikrafttrædelsestidspunkt helt tilden 1. januar 2011. Implementeringsfristen ifølge forbrugerkreditdirektivet er den 11. juni 2010, ogJustitsministeriet finder, at yderligere ca. 4 måneder til at sikre den fornødne implementering af denye regler bør være tilstrækkeligt for kreditgiverne.Det foreslåedestk. 2indebærer, at § 19 om fortrydelsesret i lov om kreditaftaler som affattet vedlovforslagets § 1, nr. 12, sættes i kraft den 11. juni 2010. Der er tale om en væsentlig bestemmelse,som efter Justitsministeriets opfattelse ikke i samme grad som direktivets oplysningsforpligtelser vilnødvendiggøre et omfattende implementeringsarbejde, og som derfor bør kunne sættes i kraft ioverensstemmelse med direktivets gennemførelsesfrist.Som en konsekvens af forslaget om at sætte bestemmelsen om fortrydelsesret i kraft den 11. juni2010 foreslås det istk. 3og4,at det tidspunkt, som fortrydelsesfristen løber fra, skal svare til direk-tivets ordning, og at kreditgiver i overensstemmelse med direktivets ordning vil være forpligtet til atoplyse forbrugeren om fortrydelsesretten m.v. De foreslåede bestemmelser i stk. 3 og 4 er en konse-kvens af, at der i § 19, stk. 2, nr. 2, og stk. 3, i lov om kreditaftaler som affattet ved lovforslagets §1, nr. 12, er henvist til § 8 i lov om kreditaftaler som affattet ved lovforslagets § 1, nr. 8, og somifølge ændringsforslaget foreslås sat i kraft den 1. november 2010.Som en konsekvens af, at reglerne om fortrydelsesret efter den foreslåede § 3, stk. 1, nr. 7, i lovom kreditaftaler som affattet ved lovforslagets § 1, nr. 3, ikke finder anvendelse på visse kreditafta-ler, ifølge hvilke kreditgiveren og forbrugeren aftaler henstand med betalingen eller aftaler, hvorle-des kreditten tilbagebetales, foreslås det istk. 5,at disse aftaler heller ikke i perioden frem til ikraft-træden af det samlede lovforslag den 1. november 2010 skal være omfattet af reglerne om fortrydel-sesret.Som en konsekvens af, at reglerne om fortrydelsesret efter den foreslåede § 3, stk. 2, i lov om kre-ditaftaler som affattet ved lovforslagets § 1, nr. 3, ikke finder anvendelse på kreditaftaler i form afkassekredit, hvor kreditten skal betales tilbage på anfordring eller inden 3 måneder, foreslås det istk. 6, 1. pkt.,at disse aftaler heller ikke i perioden frem til ikrafttræden af det samlede lovforslag

17

den 1. november 2010 skal være omfattet af reglerne om fortrydelsesret. Istk. 6, 2 pkt.,foreslås det– i overensstemmelse med direktivet – fastsat, hvad der skal forstås ved en kassekredit.Af forslaget til § 3, stk. 1, nr. 2, i lov om kreditaftaler som affattet ved lovforslagets § 1, nr. 3,fremgår, at loven ikke finder anvendelse på kreditaftaler, ifølge hvilken kreditten skal betales tilba-ge inden 3 måneder, og som kun er forbundet med ubetydelige omkostninger. Af bemærkningernetil bestemmelsen fremgår bl.a., at det i modsætning til den gældende kreditaftalelov er et krav, atkreditaftalen kun er forbundet med ubetydelige omkostninger, for at den er undtaget efter bestem-melsen. Istk. 7foreslås det, at reglerne om fortrydelsesret i den foreslåede § 19 i lov om kreditafta-ler som affattet ved lovforslagets § 1, nr. 12, i perioden indtil ikrafttræden af det samlede lovforslagogså skal gælde for disse kreditaftaler, som i dag er undtaget fra lovens anvendelsesområde, mensom efter forslaget vil blive omfattet. Hvorvidt der vil være tale om ubetydelige omkostninger, vil –som det er tilfældet, når § 3, stk. 1, nr. 2, i lov om kreditaftaler som affattet ved lovforslagets § 1,nr. 3, træder i kraft den 1. november 2010 – bero på en konkret vurdering, hvori både den absoluttestørrelse af omkostningerne og omkostningerne set i forhold til kredittens størrelse skal indgå.Til nr. 10Det er tale om en lovteknisk korrektion, således at der er overensstemmelse mellem de anførte pa-ragraffer og de numre, der henvises til.Til 11I forbindelse med konvertering af direktivets bilag har det vist sig, at to af felterne i direktivets bi-lag II i det fremsatte lovforslag var flettet sammen, ligesom typografien på visse punkter afveg fradirektivets bilag II og III. Den foreslåede nyaffattelse indebærer, at bilagene nu stemmer overensmed direktivets bilag.Der foreslås endvidere en ændring, således at feltet »Tilknyttede omkostninger« under punkt 3 ibilag 2 mere tydeligt fremstår som en overskrift og således, at »manglende betalinger«, erstattes af»forsinkede betalinger« i sidste felt til højre under pkt. 3 i bilag 2. Baggrunden herfor er en medde-lelse udsendt af Europa-Kommissionen, hvoraf det fremgår, at Europa-Kommissionen vil anmodeRådet om et udsende en berigtigelse med dette indhold.

Kim Andersen (V) Kristian Pihl Lorentzen (V) Karsten Nonbo (V) Peter Skaarup (DF)fmd.Marlene Harpsøe (DF) Pia Adelsteen (DF) Tom Behnke (KF) Vivi Kier (KF)Simon Emil Ammitzbøll (LA) Karen Hækkerup (S) Maja Panduro (S) Mogens Jensen (S)Julie Skovsby (S) Anne Baastrup (SF)nfmd.Karina Lorentzen Dehnhardt (SF)Lone Dybkjær (RV) Per Clausen (EL)Inuit Ataqatigiit, Siumut, Tjóðveldisflokkurin og Sambandsflokkurin havde ikke medlemmer iudvalget.Folketingets sammensætningVenstre, Danmarks Liberale Parti (V) 47Socialdemokratiet (S)45Dansk Folkeparti (DF)24Liberal Alliance (LA)Inuit Ataqatigiit (IA)Siumut (SIU)311

18

Socialistisk Folkeparti (SF)Det Konservative Folkeparti (KF)Det Radikale Venstre (RV)Enhedslisten (EL)

231894

Tjóðveldisflokkurin (TF)Sambandsflokkurin (SP)Uden for folketingsgrupperne(UFG)

112

19

Bilag 1

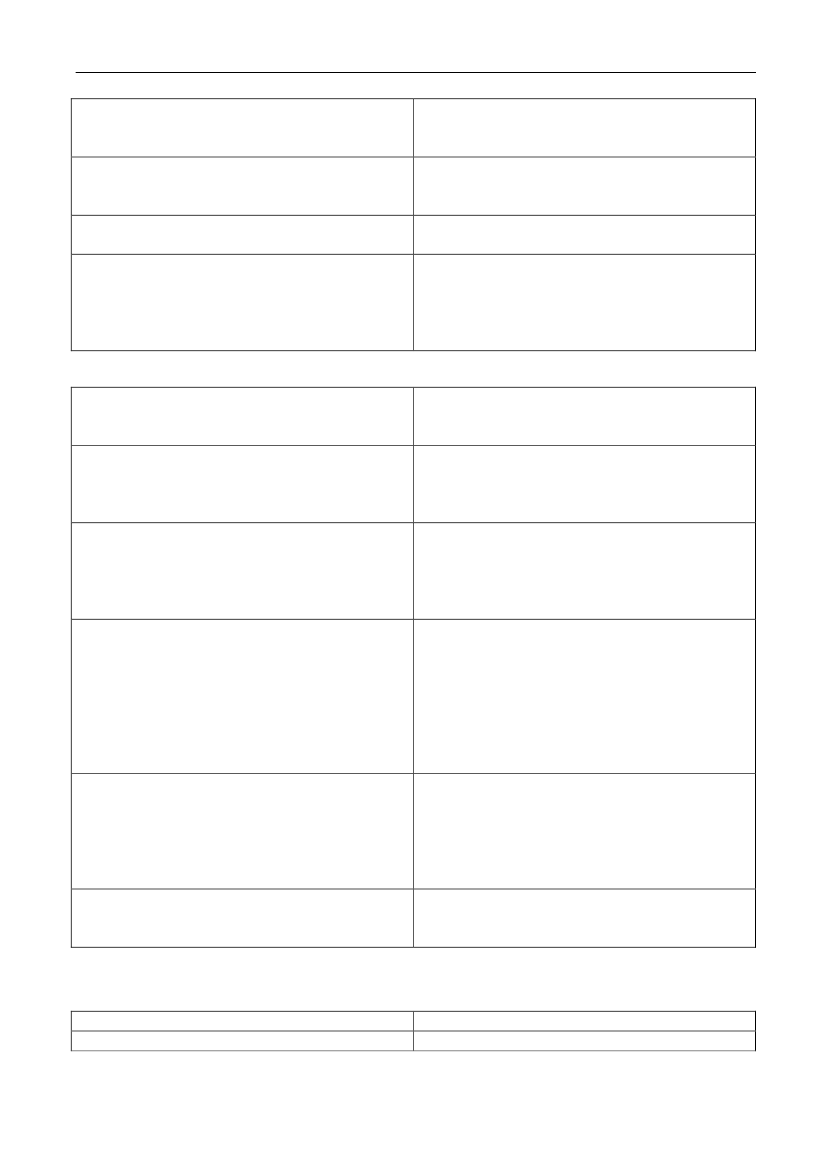

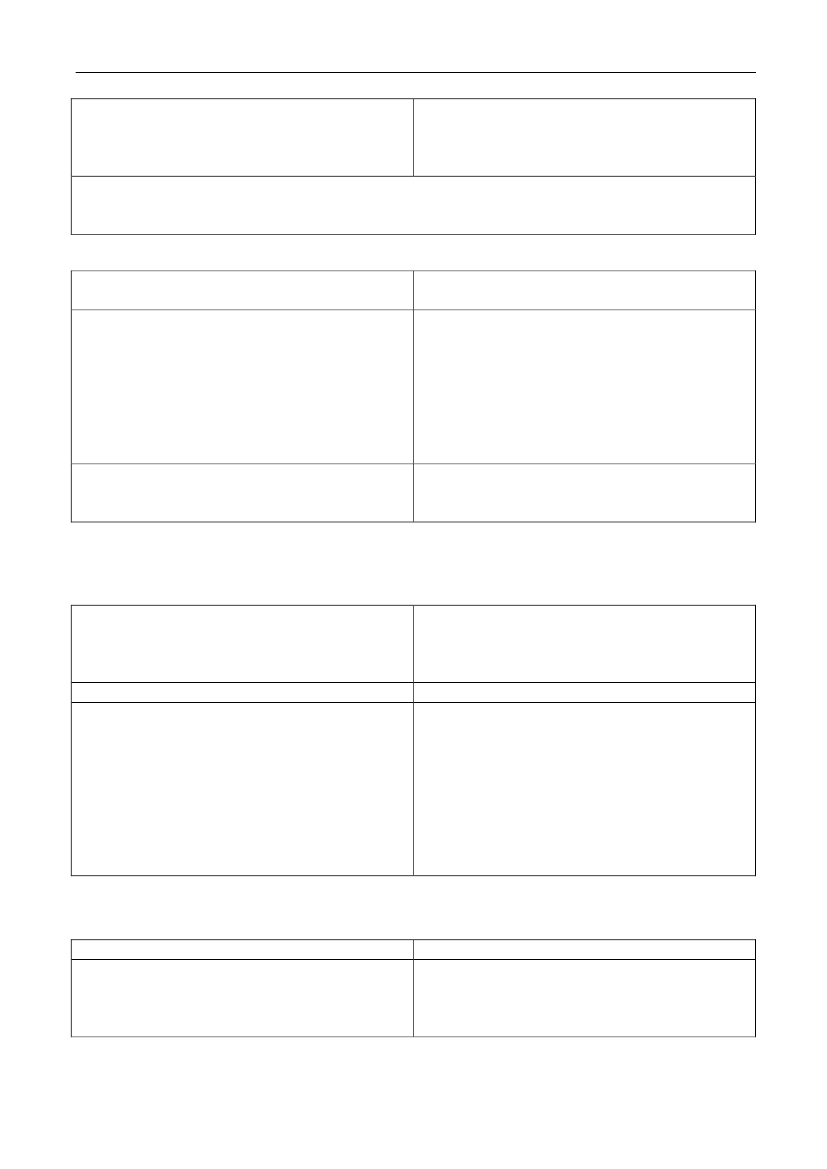

Oversigt over bilag vedrørende L 91Bilagsnr.123456789101112131415161718Spm.nr.12TitelHøringssvar og høringsnotat, fra justitsministerenRevideret høringsnotat, fra justitsministerenHenvendelse af 15/1-10 fra Realkreditrådet og RealkreditforeningenUdkast til tidsplan for udvalgets behandling af lovforslagetGodkendt tidsplan for udvalgets behandling af lovforslagetHenvendelse af 2/2-10 fra Finans og LeasingHenvendelse af 2/2-10 fra Finansrådet m.fl.Henvendelse af 2/2-10 fra Finansrådet1. udkast til betænkningRevideret tidsplan for udvalgets behandling af lovforslagetRevideret tidsplan for udvalgets behandling af lovforslagetHenvendelse af 1/3-10 fra Forbrugerrådet m.fl.Ændringsforslag, fra justitsministerenRevideret tidsplan for udvalgets behandling af lovforslaget2. udkast til betænkningRevideret tidsplan for udvalgets behandling af lovforslagetÆndringsforslag, fra justitsministeren3. udkast til betænkningOversigt over spørgsmål og svar vedrørende L 91TitelSpm. om kommentar til henvendelse af 15/1-10 fra Realkreditrådet ogRealkreditforeningen, til justitsministeren, og ministerens svar herpåSpm., om reglerne om fortrydelsesret er baseret på erfaringer fra an-dre lande, og hvilke erfaringer disse lande i givet fald har haft, til ju-stitsministeren, og ministerens svar herpåSpm. om, hvilke overvejelser ministeren har gjort sig om, at der ind-føres en betænkningsperiode på 24 timer i forbindelse med optagelsenaf sms-lån og tilsvarende kreditaftaler, til justitsministeren, og mini-sterens svar herpåSpm. om, i hvilket omfang kreditgivere ikke må kræve betaling foroplysninger, som skal leveres efter bestemmelserne i direktivet, ogom ministeren mener der skal være begrænsninger for dette, til ju-stitsministeren, og ministerens svar herpåSpm., om ministeren mener, at det bør sikres i lovforslaget L 91, atklager over lån optaget hos finansieringsselskaber kan indbringes foret klage- eller ankenævn, til justitsministeren, og ministerens svarherpåSpm. om, hvorfor man ved lån med pant i fast ejendom ikke skal bru-3

4

5

6

20

7

8

910

11

1213

1415161718

ge ESIS-skemaet, som Realkreditrådet og Realkreditforeningen øn-sker, da det er et velfungerende skema, der er specielt tilrettet lån medpant i fast ejendom, og som er omdrejningspunktet for EU's arbejdeomkring oplysninger til forbrugere, der skal optage boliglån, til ju-stitsministeren, og ministerens svar herpåSpm. om hvad ministerens holdning er til, at lovforslaget bygger på ettotalharmoniseringsdirektiv og ikke bygger på minimumsstandarder,som ville gøre, at Danmark kunne være forgangsland på visse områ-der, hvilket vi ikke kan ved totalharmoniseringsdirektiver, samt vilministeren forsøge at få ændret direktivet til at dreje sig om mini-mumsstandarder, til justitsministeren, og ministerens svar herpåSpm. om, hvilke overvejelser ministeren har gjort omkring, at derindføres en bagatelgrænse for kreditgivers krav på kompensation iforbindelse med førtidig tilbagebetaling, til justitsministeren, og mini-sterens svar herpåSpm. om teknisk assistance til udarbejdelse af ændringsforslag, tiljustitsministeren, og ministerens svar herpåSpm. om fremsendelse af en analyse af hensigtsmæssigheden ved atundtage pengeinstitutter, realkreditinstitutter og kreditinstitutter frabestemmelserne i lovforslagets § 8, stk. 6 og 7, til justitsministeren,og ministerens svar herpåSpm. om kommentar til Forbrugerrådets høringssvar og de anbefalin-ger rådet kommer med i høringssvaret, til justitsministeren, og mini-sterens svar herpåSpm. om udarbejdelse af et ændringsforslag om valgfrihed, til ju-stitsministeren, og ministerens svar herpåSpm. om indhentelse af Forbrugerrådets holdning til Realkreditrådetsog Realkreditforeningens henvendelse til retsudvalget, til justitsmini-steren, og ministerens svar herpåSpm. om kommentar til henvendelse af 2/2-10 fra Finans og Leasing,til justitsministeren, og ministerens svar herpåSpm. om kommentar til henvendelse af 2/2-10 fra Finansrådet m.fl.,til justitsministeren, og ministerens svar herpåSpm. om kommentar til henvendelse af 2/2-10 fra Finansrådet, tiljustitsministeren, og ministerens svar herpåSpm. om kommentar til henvendelse af 1/3-10 fra Forbrugerrådetm.fl., til justitsministeren, og ministerens svar herpåSpm. om teknisk bistand til et ændringsforslag, der indfører et loftover ÅOP på 15 pct. over diskontoen, til justitsministeren, og ministe-rens svar herpå