Skatteudvalget 2010-11 (1. samling)

L 80 Bilag 19

Offentligt

J.nr. 2010-231-0039Dato: 8. december 2010

TilFolketinget - Skatteudvalget

Forslag til lov om ændring af lov om afgift af elektricitet, lov om kuldio-xidafgift af visse energiprodukter, -registreringsafgiftsloven, momslovenog forskellige andre love (Ændrede fordelingsregler på kraftvarmeområ-det, forøgelse af fradrag for moms på hotelydelser og færdselsskadede kø-retøjer).Hermed sendes ændringsforslag, som jeg ønsker at stille til 2. behandlin-gen af ovennævnte lovforslag (L 80)

Troels Lund Poulsen/Lene Skov Henningsen

ÆndringsforslagTil2. behandlingen afL 80Forslag til lov om ændring af lov om afgift af elektricitet, lov om kuldioxidafgift af visseenergiprodukter, -registreringsafgiftsloven, momsloven og forskellige andre love (Ændredefordelingsregler på kraftvarmeområdet, forøgelse af fradrag for moms på hotelydelser ogfærdselsskadede køretøjer).

Til titlen

1)I lovforslagets undertitel ændres ”hotelydelser” til: ”hotelovernatning”[Ændringen er en følge af en entydig anvendelse i ændringsforslaget til § 6, nr. 10, 11 og12 af begrebet »hotelovernatning«]

Til § 1

2)Efter nr. 4 indsættes som nyt nummer:”01.§ 11 faffattes således:“§11 f.Momsregistrerede varmeproducenter, der producerer varme uden samtidig produk-tion af elektricitet, kan få tilbagebetalt en del af afgiften af forbrug af afgiftspligtige vareranvendt til fremstilling af varme til eget forbrug i den momsregistrerede virksomhed via in-terne varmesystemer, jf. dog stk. 2, hvis den momsregistrerede virksomhed er et værk, som1) har kraft-varme-kapacitet efter stk. 4 eller 2) havde kraft-varme-kapacitet efter stk. 4 den1. oktober 2005 eller 3) er omfattet af bilag 1 til lov om energiafgift af mineralolieproduk-ter m.v. Andre momsregistrerede fjernvarmeproducenter, der producerer varme uden sam-tidig produktion af elektricitet, kan få tilbagebetalt en del af afgiften af forbrug af afgifts-pligtige varer anvendt til fremstilling af varme leveret til kollektive fjernvarmenet eller lig-nende fjernvarmenet, jf. dog stk. 2 og 3. Den del af afgiften, der overstiger 52,2 kr. pr. GJvarme ab værk (2015-niveau) eller 18,8 øre pr. kWh varme ab værk (2015-niveau), tilbage-betales. Såfremt der ved fremstillingen af varme anvendes både afgiftspligtig elektricitet ef-ter denne lov og andre brændsler eller energikilder, nedsættes de 52,2 kr. pr. GJ varme abværk (2015-niveau) eller 18,8 øre pr. kWh varme ab værk (2015-niveau) forholdsmæssigt.Indtil år 2015 er satserne i 3. og 4. pkt. som anført i bilag 5. Satserne i 3. og 4. pkt. (2015-niveau) reguleres efter § 32 a i lov om energiafgift af mineralolieprodukter m.v.Stk. 2.Det er en betingelse for tilbagebetaling af afgift for varme efter stk. 1, at virksom-heden også udnytter muligheden for at få tilbagebetaling af afgift for den samme varme ef-ter § 7 b i lov om kuldioxidafgift af visse energiprodukter.Stk. 3.Det er en betingelse for tilbagebetaling i et kalenderår efter stk. 1, 2. pkt., at 100pct. af varmeleverancen fra de fjernvarmenet, som er nævnt i stk. 1, 2. pkt., til forbrugerne iSide 2

mindst 75 pct. af kalenderåret eller 2008 er kommet fra eller kunne være kommet framomsregistrerede virksomheder med kraft-varme-kapacitet, jf. stk. 4, og værker omfattet afbilag 1 til lov om afgift af mineralolieprodukter m.v. Dette skal på forlangende kunne do-kumenteres over for told- og skatteforvaltningen.Stk. 4.Virksomheden har kraft-varme-kapacitet, hvis virksomheden leverer varme tilkollektive fjernvarmenet eller lignende fjernvarmenet, og 100 pct. af varmeleverancen imindst 75 pct. af året kan dækkes af kraft-varme-enheden. Mindst 25 pct. af produktionenaf elektricitet og varme i kraft-varme-enheden skal udgøres af elektricitet. Dette skal på for-langende kunne dokumenteres over for told- og skatteforvaltningen.Stk. 5.Reglerne om særlig opgørelse af tilbagebetaling af afgift m.v. i § 11, stk. 19 og20, finder tilsvarende anvendelse for elektricitet til fremstilling af varme, for hvilken envarmeproducent får delvis tilbagebetaling af afgift efter stk. 1.””[Lovtekniske tilpasninger, der tager højde for usikkerhed om ikrafttrædelsestidspunktet fortidligere vedtagen ikke ikrafttrådt lovgivning]

Til § 2

3)Efter nr. 6 indsættes som nyt nummer:”01.§ 8 aaffattes således:”§8 a.Momsregistrerede varmeproducenter, der producerer varme uden samtidig produk-tion af elektricitet, kan få tilbagebetalt en del af afgiften af forbrug af afgiftspligtige vareranvendt til fremstilling af varme til eget forbrug i den momsregistrerede virksomhed via in-terne varmesystemer, jf. dog stk. 2, hvis den momsregistrerede virksomhed er et værk, som1) har kraft-varme-kapacitet efter stk. 4 eller 2) havde kraft-varme-kapacitet efter stk. 4 den1. oktober 2005 eller 3) er omfattet af bilag 1. Andre momsregistrerede fjernvarmeprodu-center, der producerer varme uden samtidig produktion af elektricitet, kan få tilbagebetalten del af afgiften af forbrug af afgiftspligtige varer anvendt til fremstilling af varme leverettil kollektive fjernvarmenet eller lignende fjernvarmenet, jf. dog stk. 2 og 3. Den del af af-giften, der overstiger 52,2 kr. pr. GJ varme ab værk (2015-niveau), tilbagebetales. Såfremtder ved fremstillingen af varme anvendes både afgiftspligtige varer efter denne lov og an-dre brændsler eller energikilder, nedsættes de 52,2 kr. pr. GJ varme ab værk (2015-niveau)forholdsmæssigt. Tilbagebetaling sker efter reglerne i § 8, stk. 3. Indtil år 2015 er satserne i3. og 4. pkt. som anført i bilag 4. Satserne i 3. og 4. pkt. (2015-niveau) reguleres efter § 32a i lov om energiafgift af mineralolieprodukter m.v.Stk. 2.Det er en betingelse for tilbagebetaling af afgift for varme efter stk. 1, at virksom-heden også udnytter muligheden for at få tilbagebetaling af afgift for den samme varme ef-ter § 7 b i lov om kuldioxidafgift af visse energiprodukter.Stk. 3.Det er en betingelse for tilbagebetaling i et kalenderår efter stk. 1, 2. pkt., at 100pct. af varmeleverancen fra de fjernvarmenet, som er nævnt i stk. 1, 2. pkt., til forbrugerne imindst 75 pct. af kalenderåret eller 2008 er kommet fra eller kunne være kommet framomsregistrerede virksomheder med kraft-varme-kapacitet, jf. stk. 4, og værker omfattet afbilag 1. Dette skal på forlangende kunne dokumenteres over for told- og skatteforvaltnin-gen.Stk. 4.Virksomheden har kraft-varme-kapacitet, hvis virksomheden leverer varme tilkollektive fjernvarmenet eller lignende fjernvarmenet, og 100 pct. af varmeleverancen iSide 3

mindst 75 pct. af året kan dækkes af kraft-varme-enheden. Mindst 25 pct. af produktionenaf elektricitet og varme i kraft-varme-enheden skal udgøres af elektricitet. Dette skal på for-langende kunne dokumenteres over for told- og skatteforvaltningen.””[Lovtekniske tilpasninger, der tager højde for usikkerhed om ikrafttrædelsestidspunktet fortidligere vedtagen ikke ikrafttrådt lovgivning]

Til § 3

4)Efter nr. 13 indsættes som nyt nummer:”01.§ 7 baffattes således:”§7 b.Momsregistrerede varmeproducenter, der producerer varme uden samtidig produk-tion af elektricitet, kan få tilbagebetalt en del af afgiften af forbrug af afgiftspligtige vareranvendt til fremstilling af varme til eget forbrug i den momsregistrerede virksomhed via in-terne varmesystemer, jf. dog stk. 2, hvis den momsregistrerede virksomhed er et værk, som1) har kraft-varme-kapacitet efter stk. 4 eller 2) havde kraft-varme-kapacitet efter stk. 4 den1. oktober 2005 eller 3) er omfattet af bilag 1. Andre momsregistrerede fjernvarmeprodu-center, der producerer varme uden samtidig produktion af elektricitet, kan få tilbagebetalten del af afgiften af forbrug af afgiftspligtige varer anvendt til fremstilling af varme leverettil kollektive fjernvarmenet eller lignende fjernvarmenet, jf. dog stk. 2 og 3. Den del af af-giften, der overstiger 52,2 kr. pr. GJ varme ab værk (2015-niveau), tilbagebetales. Såfremtder ved fremstillingen af varme anvendes både afgiftspligtige varer efter denne lov og an-dre brændsler eller energikilder, nedsættes de 52,2 kr. pr. GJ varme ab værk (2015-niveau)forholdsmæssigt. Tilbagebetaling sker efter reglerne i § 7, stk. 2. Indtil år 2015 er satserne i3. og 4. pkt. som anført i bilag 4. Satserne i 3. og 4. pkt. (2015-niveau) reguleres efter § 32a i lov om energiafgift af mineralolieprodukter m.v.Stk. 2.Det er en betingelse for tilbagebetaling af afgift for varme efter stk. 1, at virksom-heden også udnytter muligheden for at få tilbagebetaling af afgift for den samme varme ef-ter § 7 b i lov om kuldioxidafgift af visse energiprodukter.Stk. 3.Det er en betingelse for tilbagebetaling i et kalenderår efter stk. 1, 2. pkt., at 100pct. af varmeleverancen fra de fjernvarmenet, som er nævnt i stk. 1, 2. pkt., til forbrugerne imindst 75 pct. af kalenderåret eller 2008 er kommet fra eller kunne være kommet framomsregistrerede virksomheder med kraft-varme-kapacitet, jf. stk. 4, og værker omfattet afbilag 1. Dette skal på forlangende kunne dokumenteres over for told- og skatteforvaltnin-gen.Stk. 4.Virksomheden har kraft-varme-kapacitet, hvis virksomheden leverer varme tilkollektive fjernvarmenet eller lignende fjernvarmenet, og 100 pct. af varmeleverancen imindst 75 pct. af året kan dækkes af kraft-varme-enheden. Mindst 25 pct. af produktionenaf elektricitet og varme i kraft-varme-enheden skal udgøres af elektricitet. Dette skal på for-langende kunne dokumenteres over for told- og skatteforvaltningen.””[Lovtekniske tilpasninger, der tager højde for usikkerhed om ikrafttrædelsestidspunktet fortidligere vedtagen ikke ikrafttrådt lovgivning]

Side 4

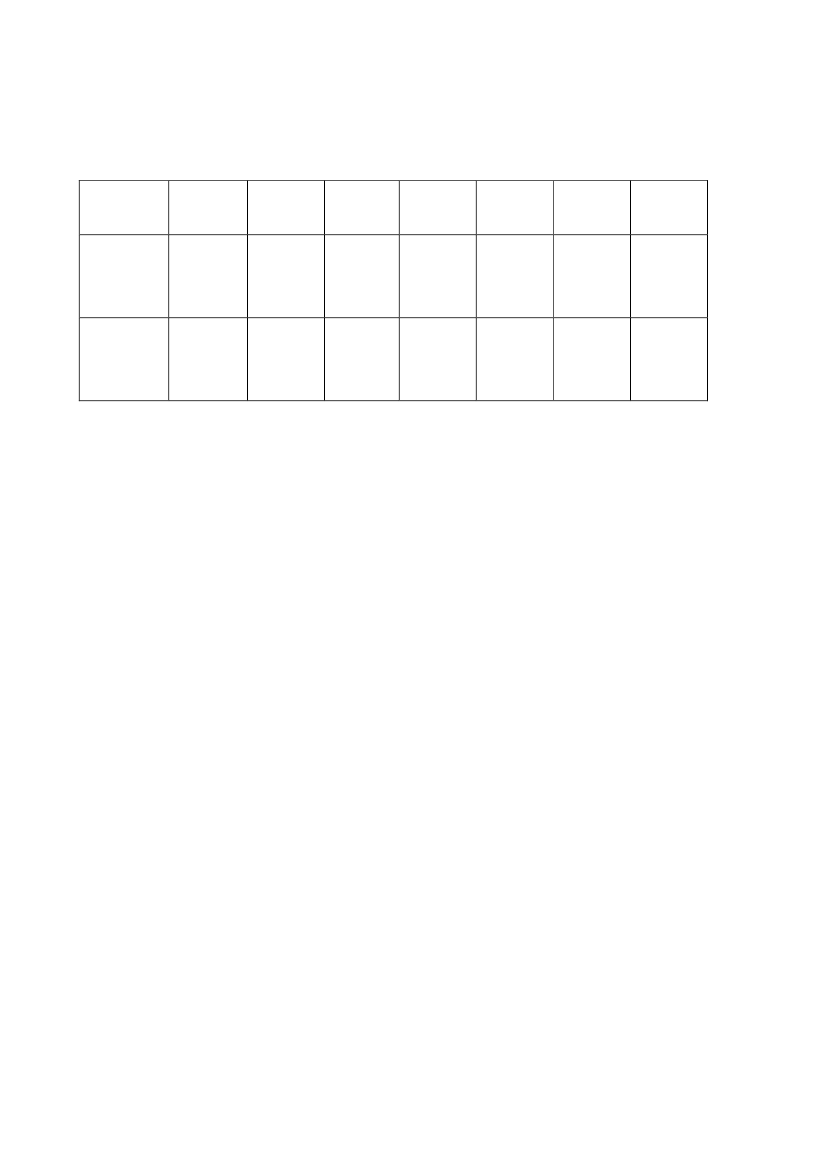

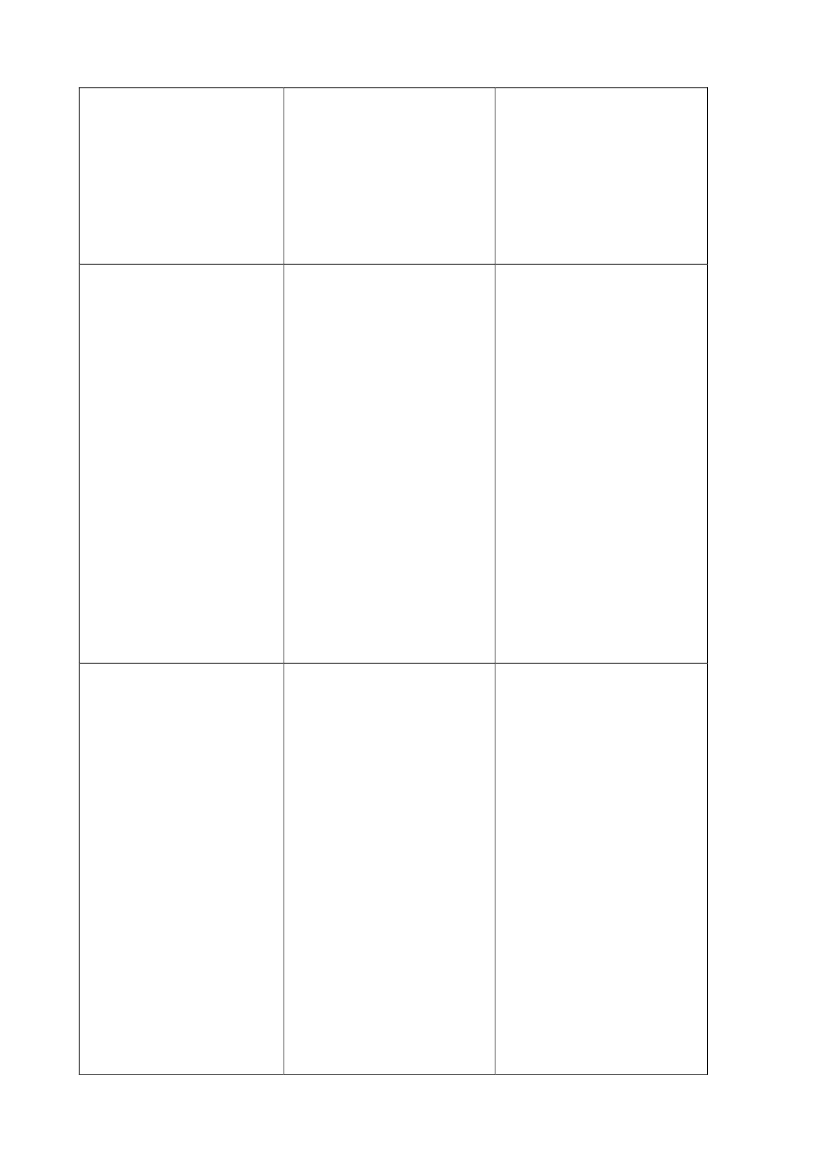

5)Nr. 18affattes således”18.Bilag 2affattes således:”Bilag 2. Satser for kulafgiftslovens § 1, stk. 21. jan. – 31.dec. 2010Satserefterbrændværdi afde i § 1, stk. 1,nr. 1-5, nævn-te varerSatserefterenergiindholdaf den i § 1,stk. 1, nr. 6,nævnte varme1. jan. –30.juni20111. juli – 31.dec. 20111. jan. - 31.dec. 20121. jan. - 31.dec. 20131. jan. - 31.dec. 2014

kr./GJ

57,3

58,4

58,4

59,4

60,5

61,6

46,7kr./GJ46,148,649,550,451,3

””[Reguleringer af satser for 2011]

Til § 4

6)INr. 5ændres ”stk.15”til: ”stk.14”.[Lovteknisk tilpasning]

7)Efter nr. 6 indsættes som nyt nummer:”01.§ 9 aaffattes således:”§9 a.Momsregistrerede varmeproducenter, der producerer varme uden samtidig produk-tion af elektricitet, kan få tilbagebetalt en del af afgiften af forbrug af afgiftspligtige vareranvendt til fremstilling af varme til eget forbrug i den momsregistrerede virksomhed via in-terne varmesystemer, jf. dog stk. 2, hvis den momsregistrerede virksomhed er et værk, som1) har kraft-varme-kapacitet efter stk. 4 eller 2) havde kraft-varme-kapacitet efter stk. 4 den1. oktober 2005 eller 3) er omfattet af bilag 1. Andre momsregistrerede fjernvarmeprodu-center, der producerer varme uden samtidig produktion af elektricitet, kan få tilbagebetalten del af afgiften af forbrug af afgiftspligtige varer anvendt til fremstilling af varme leverettil kollektive fjernvarmenet eller lignende fjernvarmenet, jf. dog stk. 2 og 3. Den del af af-giften, der overstiger 52,2 kr. pr. GJ varme ab værk (2015-niveau), tilbagebetales. Såfremtder ved fremstillingen af varme anvendes både afgiftspligtige varer efter denne lov og an-dre brændsler eller energikilder, nedsættes de 52,2 kr. pr. GJ varme ab værk (2015-niveau),forholdsmæssigt. Tilbagebetaling sker efter reglerne i § 9, stk. 3. Indtil år 2015 er satserne i3. og 4. pkt. som anført i bilag 3. Satserne i 3. og 4. pkt. (2015-niveau) reguleres efter § 32a.Stk. 2.Det er en betingelse for tilbagebetaling af afgift for varme efter stk. 1, at virksom-heden også udnytter muligheden for at få tilbagebetaling af afgift for den samme varme ef-ter § 7 b i lov om kuldioxidafgift af visse energiprodukter.Side 5

Stk. 3.Det er en betingelse for tilbagebetaling i et kalenderår efter stk. 1, 2. pkt., at 100pct. af varmeleverancen fra de fjernvarmenet, som er nævnt i stk. 1, 2. pkt., til forbrugerne imindst 75 pct. af kalenderåret eller 2008 er kommet fra eller kunne være kommet framomsregistrerede virksomheder med kraft-varme-kapacitet, jf. stk. 4, og værker omfattet afbilag 1. Dette skal på forlangende kunne dokumenteres over for told- og skatteforvaltnin-gen.Stk. 4.Virksomheden har kraft-varme-kapacitet, hvis virksomheden leverer varme tilkollektive fjernvarmenet eller lignende fjernvarmenet, og 100 pct. af varmeleverancen imindst 75 pct. af året kan dækkes af kraft-varme-enheden. Mindst 25 pct. af produktionenaf elektricitet og varme i kraft-varme-enheden skal udgøres af elektricitet. Dette skal på for-langende kunne dokumenteres over for told- og skatteforvaltningen.””[Lovtekniske tilpasninger, der tager højde for usikkerhed om ikrafttrædelsestidspunktet fortidligere vedtagen ikke ikrafttrådt lovgivning]

Til § 5

8)I den undernr. 4foreslåede affattelse af§ 7 b, stk. 3,indsættes efter:”omfattet af”: ”bilag 1 til lov om energiafgift af mineralolieprodukter m.v.. Dette skal påforlangende kunne”.[Lovtekniske tilpasninger]

9)Efter nr. 4 indsættes som nyt nummer:”01.§ 7 baffattes således:”§7 b.Momsregistrerede varmeproducenter, der producerer varme uden samtidig pro-duktion af elektricitet, kan få tilbagebetalt en del af afgiften af forbrug af afgiftspligtige va-rer anvendt til fremstilling af varme til eget forbrug i den momsregistrerede virksomhed viainterne varmesystemer, jf. dog stk. 2, hvis den momsregistrerede virksomhed er et værk,som 1) har kraft-varme-kapacitet efter stk. 4 eller 2) havde kraft-varme-kapacitet efter stk.4 den 1. oktober 2005 eller 3) er omfattet af bilag 1 til lov om energiafgift af mineralolie-produkter m.v. Andre momsregistrerede fjernvarmeproducenter, der producerer varme udensamtidig produktion af elektricitet, kan få tilbagebetalt en del af afgiften af forbrug af af-giftspligtige varer anvendt til fremstilling af varme leveret til kollektive fjernvarmenet ellerlignende fjernvarmenet, jf. dog stk. 2 og 3. Den del af afgiften, der overstiger 13,5 kr. pr.GJ varme ab værk (2015-niveau) eller 4,8 øre pr. kWh varme ab værk (2015-niveau), tilba-gebetales. Såfremt der ved fremstillingen af varme anvendes både afgiftspligtige varer efterdenne lov og andre energikilder, nedsættes de 13,5 kr. pr. GJ varme ab værk (2015-niveau)eller 4,8 øre pr. kWh varme ab værk (2015-niveau) forholdsmæssigt. Indtil år 2015 er sat-serne i 3. og 4. pkt. som anført i bilag 3. Satserne i 3. og 4. pkt. (2015-niveau) reguleres ef-ter § 32 a i lov om energiafgift af mineralolieprodukter m.v.Stk. 2.Det er en betingelse for tilbagebetaling af afgift for varme efter stk. 1, at virksom-heden også udnytter muligheden for at få tilbagebetaling af afgift for den samme varme ef-ter § 11 f i lov om afgift af elektricitet, § 8 a i lov om afgift af naturgas og bygas, § 7 b i lov

Side 6

om afgift af stenkul, brunkul og koks m.v. eller § 9 a i lov om energiafgift af mineralolie-produkter m.v.Stk. 3.Det er en betingelse for tilbagebetaling i et kalenderår efter stk. 1, 2. pkt., at 100pct. af varmeleverancen fra de fjernvarmenet, som er nævnt i stk. 1, 2. pkt., til forbrugerne imindst 75 pct. af kalenderåret eller 2008 er kommet fra eller kunne være kommet framomsregistrerede virksomheder med kraft-varme-kapacitet, jf. stk. 4, og værker omfattet afbilag 1 til lov om energiafgift af mineralolieprodukter m.v. Dette skal på forlangende kunnedokumenteres over for told- og skatteforvaltningen.Stk. 4.Virksomheden har kraft-varme-kapacitet, hvis 100 pct. af varmeleverancen imindst 75 pct. af året kan dækkes af kraft-varme-enheden. Mindst 25 pct. af produktionenaf elektricitet og varme i kraft-varme-enheden skal udgøres af elektricitet. Dette skal på for-langende kunne dokumenteres over for told- og skatteforvaltningen.””[Lovtekniske tilpasninger, der bl.a. tager højde for usikkerhed om ikrafttrædelsestidspunk-tet for tidligere vedtagen ikke ikrafttrådt lovgivning]

Til § 6

10)Efter nr. 1 indsættes som nyt nummer:”01.I§ 42, stk. 1, nr. 6,ændres ”hotelophold” til: ”hotelovernatning”.”.[Entydig anvendelse i momslovens § 42, stk. 1 – 3, af begrebet ”hotelovernatning”]

11)I den undernr. 1foreslåede affattelse af momslovens§ 42, stk. 2,ændres ”hotelydel-ser” til: ”hotelovernatning”.[Entydig anvendelse i momslovens § 42, stk. 1 – 3, af begrebet ”hotelovernatning”]

12)§ 43, stk. 3,affattes således:”02. Virksomheder, der driver kursusvirksomhed efter § 13, stk. 1, nr. 3, 2. pkt., kan fra-drage 25 pct. af afgift af indkøb m.v., som vedrører bespisning af virksomhedens kursus-deltagere, og 50 pct. af afgift af indkøb m.v., som vedrører virksomhedens kursusdeltagereshotelovernatning, idet omfang indkøbet heraf står i rimeligt forhold til de afholdte kurser.”.[Konsekvensændring som følge af forøgelsen af fradrag for moms på hotelovernatning i §42, stk. 2, og entydig anvendelse i momslovens § 42, stk. 1 – 3, af begrebet ”hotelovernat-ning”]

Til § 713)Nr. 1affattes således:1.I§ 7, stk. 1,ændres »75 pct. af handelsværdien før uheldet for køretøjer afgiftsberigtigetefter § 4,” til: ”75 pct. af handelsværdien før uheldet for køretøjer afgiftsberigtiget efter § 4,

Side 7

stk. 1, nr.1, 65 pct. for køretøjer afgiftsberigtiget efter § 4, stk. 1, nr.2,« og »15.000 kr.« til:»25.000 kr.«.[Ændringen isolerer lovændringen til personbiler således, at trafikskadede motorcyklerfortsætter med de hidtil gældende regler vedr. reparationsgrænsen]

14)Efter nr. 1 indsættes som nyt nummer:”01. I§ 7, stk. 3,indsættes som nyt sidste punktum:”I opgørelsen kan fratrækkes et fast beløb på 5.120 kr., såfremt genopbygningen indbefatterretablering af en eller flere sikkerhedspuder.””.Nr. 2 bliver herefter nr. 3.[Ændringen giver et fast fradrag på 5.120 kr. i opgørelsen af udgifterne til genopbygningenaf køretøjet, såfremt genopbygningen indbefatter retablering af airbags.]

Til § 9

15)Istk. 1ændres ”2, 3, 4 og 7” til: ”2 og 3”.[Lovtekniske tilpasninger i forhold til det fremsatte lovforslag]

16)Stk. 2, 1. pkt.,affattes således:”Stk.2.§ 3, nr. 18, og §§ 6 og 7 træder i kraft den 1. januar 2011.”[Reguleringer af satser for 2011]

17)Stk. 3affattes således:”Stk. 3.Skatteministeren fastsætter tidspunktet for ikrafttræden af § 11, stk. 17, § 11 f, bi-lag 2-8 og bilag 5 i lov om afgift af elektricitet, som affattet eller ændret ved denne lovs §1, nr. 3-7, § 8, stk. 4, § 8 a og bilag 4 i lov om afgift af naturgas og bygas, som affattet ellerændret ved denne lovs § 2, nr. 4, 6-7 og 12-13, § 7, stk. 3, § 7 b og bilag 4, i lov om afgiftaf stenkul, brunkul og koks m.v., som affattet eller ændret ved denne lovs § 3, nr. 12-14 og20-21, § 9, stk. 4, § 9 a og bilag 3 i lov om energiafgift af mineralolieprodukter m.v., somaffattet eller ændret ved denne lovs § 4, nr. 4, 6-7 og 12-13, § 7, stk. 7, § 7 b og bilag 3 i lovom kuldioxidafgift af visse energiprodukter, som affattet ved denne lovs § 5, nr. 3-7 og § 8.Ministeren kan herunder fastsætte, at bestemmelserne træder i kraft på forskellige tidspunk-ter.”[Lovtekniske tilpasninger i forhold til det fremsatte lovforslag]

BemærkningerSide 8

Til nr. 1Ændringen er en konsekvens af anvendelse af begrebet »hotelovernatning« i nr. 10, 11 og12.

Til nr. 2-4Lovforslaget om at ændre brændselsfordelingsnøglerne for kraft-varme-værker, således at125 pct.-reglen ændres til 120 pct. og 65 pct.-reglen ændres til 67 pct., har en række afledtekonsekvenser andre steder i energi- og CO2-afgiftslovgivningen, bl.a. i satsbestemmelsernetil el-patronordningen.Folketinget vedtog senest ændringer til bestemmelserne om el-patronordningen ved lov nr.722 af 25. juni 2010. Disse ændringer er imidlertid ikke trådt i kraft endnu, da spørgsmåletom ændringernes overensstemmelse med energibeskatningsdirektivet og statsstøttereglernebehandles af EU-Kommissionen. Skatteministeren blev derfor i lov nr. 722 af 25. juni 2010bemyndiget til at sætte ændringslovens bestemmelser om el-patronreglerne i kraft, når for-holdet var afklaret med Kommissionen.Som angivet sker der med nærværende lovforslag i et vist omfang ændringer i de bestem-melser om el-patronordningen i energi- og CO2-afgiftslovgivningen, der svarer til de tilsva-rende bestemmelser i energi- og CO2-afgiftslovgivningen, som blev ændret (men ikke sat ikraft) ved lov nr. 722 af 25. juni 2010. Nærværende lovforslag træder i kraft den 1. juli2011.Under hensyn til det overlap i el-patronreglerne, der er mellem lov nr. 722 af 25. juni 2010og nærværende lovforslag, og det forhold at der på nuværende tidspunkt er usikkerhed omikrafttrædelsestidspunktet for ændringerne i lov nr. 722 af 25. juni 2010, herunder om manefterfølgende måtte beslutte, at disse ændringer skal træde i kraft tidligere end de ændrin-ger, der foreslås med nærværende lovforslag, foreslås det at tilpasse ikrafttrædelsesbe-stemmelserne for dette lovforslags ændringer til el-patronordningen, således at ikrafttrædel-sestidspunktet fastsættes af skatteministeren (i modsætning til det fremsatte forslag, hvorikrafttrædelsestidspunktet for de angivne bestemmelser var fastsat til 1. juli 2011).

Til nr. 5Det foreslås at der indsættes en ny kolonne i kulafgiftslovens bilag 2, således at afgiftssat-serne for 2011 angives i to separate perioder, nemlig 1) fra 1. januar til 30. juni og 2) fra 1.juli til 31. december (med hver sin sats).Baggrunden for dette forslag er, at den angivne afgiftssats for summen af affaldsvarmeaf-gift og tillægsafgiften fra 2011 og frem, der i dag fremgår af gældende lovgivning som 2.række i kulafgiftslovens bilag 2, jf. § 3, nr. 25, i lov nr. 527 af 12. juni 2009, ikke er i over-ensstemmelse med aftalen omForårspakke 2.0,og derfor ikke er korrekt. Med dette æn-dringsforslag til L 80 rettes der op på dette forhold ved, at den korrekte afgiftssats forsummen af affaldsvarmeafgift og tillægsafgiften angives i skemaet for perioden fra 1. janu-ar til 30. juni 2011 i tillæg til, at der sker angivelse af afgiftssatser for perioderne fra 1. julitil 31. december 2011 og for årene 2012, 2013 og 2014, derved at afgiftssatserne for disseperioders vedkommende også tager højde for de ændringer, som forslaget om at ændre ikraftvarmereglernes fordelingsnøgler bevirker fra og med den 1. juli 2011.

Til nr. 6Side 9

Der foreslås en mindre lovteknisk tilpasning til det fremsatte lovforslag.

Til nr. 7Der henvises til bemærkningerne til forslagets nr. 2-4.

Til nr. 8Der foreslås mindre lovtekniske tilpasninger til det fremsatte lovforslag.

Til nr. 9Der henvises til bemærkningerne til forslagets nr. 2-4.

Til nr. 10Med forslaget ændres begrebet »hotelophold« til begrebet »hotelovernatning« for at skabeoverensstemmelse med det tilsvarende begreb i ændringsforslagets nr. 11 og 12.

Til nr. 11Forslaget er en del af aftalen om finansloven for 2011. Med forslaget forøges fradrag formoms på udgiften til hotelovernatning af streng erhvervsmæssig karakter fra 25 pct. til 50pct., mens fradrag for moms på udgiften til restaurationsydelser af streng erhvervsmæssigkarakter forbliver uændret 25 pct. Samtidig præciseres det med anvendelsen af begrebet»hotelovernatning«, at den forøgede fradragsret kun vedrører selve overnatningen.

Til nr. 12Med forslaget ændres begrebet »overnatning« til begrebet »hotelovernatning« for at skabeoverensstemmelse med det tilsvarende begreb i ændringsforslagets nr. 10 og 11 samtidigmed, at fradraget for overnatningsdelen forøges fra 25 pct. til 50 pct.

Til nr. 13Ifølge aftalen om finansloven for 2011 ændres reglerne om afgiftsfri genopbygning af per-sonbiler. Grundet lovens opbygning ændres reglerne i det fremsatte lovforslag også for mo-torcykler. Motorcykler er imidlertid ikke med i finanslovaftalen. Det foreslås derfor i nr. 13at splitte henvisningen til § 4 op i 2 dele, således at motorcyklerne omfattet af § 4, stk. 1,nr.1, fortsat kan genopbygges for op til 75 pct. af handelsværdien uden derved at skulle af-giftsberigtiges på ny. Den forslåede bagatelgrænse på 25.000 kr. gælder alle køretøjskate-gorier og dermed også motorcykler. Opsplitningen betyder også, at motorcykler ikke læn-gere vil være omfattet af registreringsafgiftslovens § 7, stk. 5, hvorefter forsikringsselska-berne efter gældende regler er forpligtet til at tilbyde kontanterstatning for skader over 65pct.

Side 10

Til nr. 14Det foreslås, at retableringsomkostningerne vedrørende airbag kompenseres med 5.120 kr.pr. bil, uanset hvor mange airbags der er i bilen. Lempelsen gælder for de færdselsskadedebiler, hvor skadesrapporten omfatter retablering af airbags i den skadede bil. Beløbet svarertil det beløb, der maksimalt kan fratrækkes i den afgiftspligtige værdi, som udgift til airbagsved afgiftsberigtigelse af nye biler. Lempelsen vil også gælde andre biler, f.eks. varebiler,hvor der ikke i øvrigt forslås ændringer i reglerne.

Til nr. 15Der foreslås mindre lovtekniske tilpasninger til det fremsatte lovforslag.

Til nr. 16Det foreslås at nyaffattelsen af kulafgiftslovens bilag 2 træder i kraft den 1. januar 2011, så-ledes at afgiftssatsen for summen af affaldsvarmeafgift og tillægsafgiften for perioden 1.januar til 30. juni 2011 bringes i overensstemmelse med forudsætningerne iForårspakke2.0.

Til nr. 17Idet der henvises til bemærkningerne til ændringsforslagene til nr. 2-4, 7 og 9 foreslås det atkonsekvensrette lovforslagets ikrafttrædelsesbestemmelse.

Konsekvenser af lovforslagetÆndringsforslag nr. 13 vil reducere statskassens indtægt fra lovforslaget umiddelbart medhen ved 4 mio. kr. og inkl. andre konti, tilbageløb m.v. på godt 4 mio. kr., mens nr. 14 vilreducere statskassens indtægt fra lovforslaget umiddelbart med godt 8 mio. kr. og inkl. an-dre konti, tilbageløb m.v. på hen ved 10 mio. kr. For så vidt angår ændringsforslag nr. 5bemærkes det, er der tale om udmøntninger afForårspakke 2.0,derved at der med detteændringsforslag foretages en lovteknisk tilpasning af kulafgiftslovens afgiftssatser forsummen af affaldsvarmeafgift og tillægsafgiften, således at afgiftssatserne nu er i overens-stemmelse medForårspakke 2.0.De øvrige ændringsforslag har ikke provenumæssigekonsekvenser for det offentlig.De administrative konsekvenser for det offentlige til de ændrede satser for summen af af-faldsvarmeafgift og tillægsafgiften, jf. ændringsforslag nr. 5, kan komme til at koste op til15.000 kr. i engangsomkostninger til systemtilpasninger, hvis arbejdet med ændring af af-giftssatsen ikke kan nås, inden den almindelige/ordinære kørsel i december måned, og derbliver behov for en særkørsel.De øvrige ændringsforslag har ikke administrative konsekvenser for det offentlige.Forslagene har herudover ingen konsekvenser.

Side 11

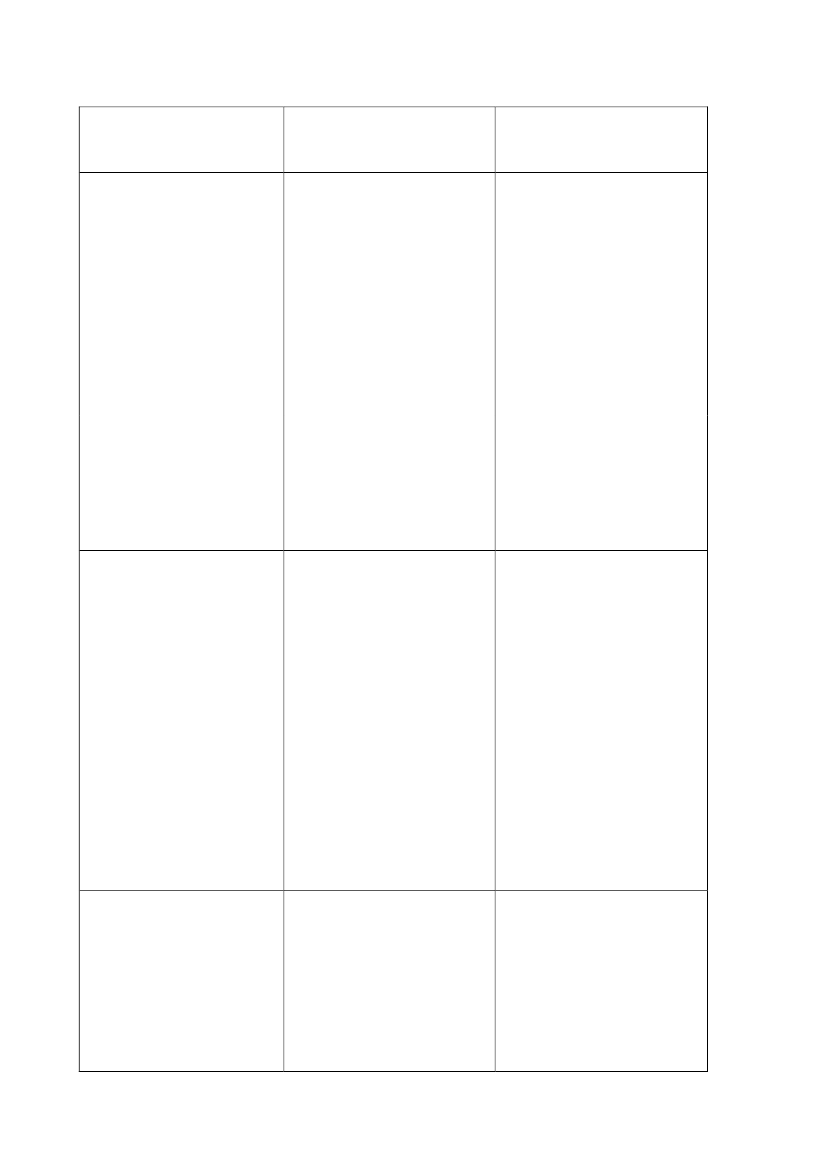

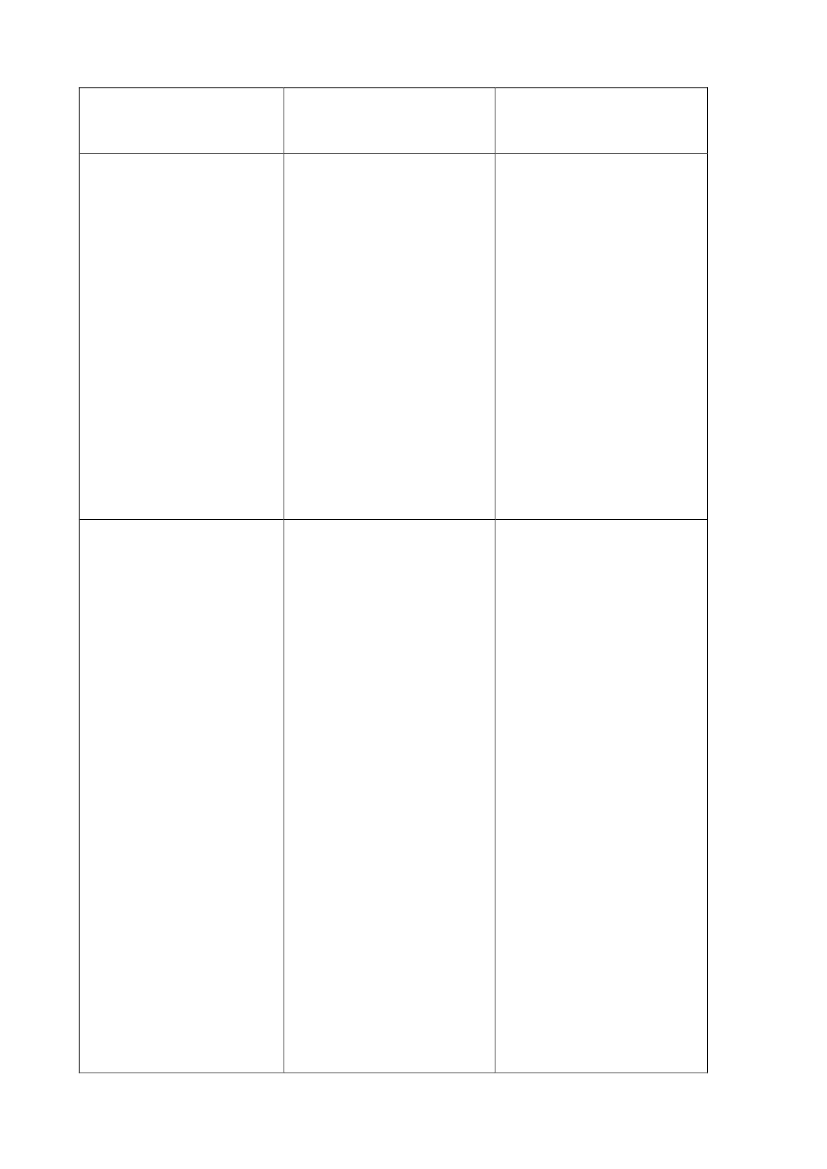

Gældende ret

Lovforslag

Ændringsforslag

ForslagTil lov om ændring af lov omafgift af elektricitet, lov omkuldioxidafgift af visse ener-giprodukter, -registreringsafgiftsloven,momsloven og forskellige an-dre love.(Ændrede fordelingsreglerpå kraftvarmeområdet, for-øgelse af fradrag for moms påhotelydelser og færdselsska-dede køretøjer).

1)(Ændrede fordelingsreglerpå kraftvarmeområdet, for-øgelse af fradrag for moms påhotelovernatning og færdsels-skadede køretøjer).§1

I lov om afgift af elektrici-tet (elafgiftsloven), jf. lovbe-kendtgørelse nr. 421 af 3. maj2006, som ændret bl.a. ved § 2i lov nr. 1536 af 19. december2007, § 1 i lov nr. 528 af 17.juni 2008, § 1 i lov nr. 527 af12. juni 2009 og § 1 i lov nr.1384 af 21. december 2009, §3 i lov nr. 1516 af 27. decem-ber 2009 og senest ved § 1 ilov nr. 722 af 25. juni 2010foretages følgende ændringer:

2)Efter nr. 4 indsættes somnyt nummer:

”01.§ 11 faffattes således:

Ҥ11 f.Momsregistreredevarmeproducenter, der pro-ducerer varme uden samtidigSide 12

produktion af elektricitet,kan få tilbagebetalt en del afafgiften af forbrug af afgifts-pligtige varer anvendt tilfremstilling af varme til egetforbrug i den momsregistre-rede virksomhed via internevarmesystemer, jf. dog stk. 2,hvis den momsregistreredevirksomhed er et værk, som1) har kraft-varme-kapacitetefter stk. 4 eller 2) havdekraft-varme-kapacitet efterstk. 4 den 1. oktober 2005eller 3) er omfattet af bilag 1til lov om energiafgift af mi-neralolieprodukter m.v. An-dre momsregistrerede fjern-varmeproducenter, der pro-ducerer varme uden samtidigproduktion af elektricitet,kan få tilbagebetalt en del afafgiften af forbrug af afgifts-pligtige varer anvendt tilfremstilling af varme leverettil kollektive fjernvarmeneteller lignende fjernvarmenet,jf. dog stk. 2 og 3. Den del afafgiften, der overstiger 52,2kr. pr. GJ varme ab værk(2015-niveau) eller 18,8 ørepr. kWh varme ab værk(2015-niveau), tilbagebeta-les. Såfremt der ved fremstil-lingen af varme anvendesbåde afgiftspligtig elektricitetefter denne lov og andrebrændsler eller energikilder,nedsættes de 52,2 kr. pr. GJvarme ab værk (2015-niveau) eller 18,8 øre pr.kWh varme ab værk (2015-niveau) forholdsmæssigt.Indtil år 2015 er satserne i 3.og 4. pkt. som anført i bilag5. Satserne i 3. og 4. pkt.(2015-niveau) reguleres efter§ 32 a i lov om energiafgiftaf mineralolieprodukter m.v.Stk. 2.Det er en betingelsefor tilbagebetaling af afgiftfor varme efter stk. 1, atSide 13

virksomheden også udnyttermuligheden for at få tilbage-betaling af afgift for densamme varme efter § 7 b ilov om kuldioxidafgift afvisse energiprodukter.Stk. 3.Det er en betingelsefor tilbagebetaling i et kalen-derår efter stk. 1, 2. pkt., at100 pct. af varmeleverancenfra de fjernvarmenet, som ernævnt i stk. 1, 2. pkt., til for-brugerne i mindst 75 pct. afkalenderåret eller 2008 erkommet fra eller kunne værekommet fra momsregistrere-de virksomheder med kraft-varme-kapacitet, jf. stk. 4, ogværker omfattet af bilag 1 tillov om afgift af mineralolie-produkter m.v. Dette skal påforlangende kunne dokumen-teres over for told- og skatte-forvaltningen.Stk. 4.Virksomheden harkraft-varme-kapacitet, hvisvirksomheden leverer varmetil kollektive fjernvarmeneteller lignende fjernvarmenet,og 100 pct. af varmeleveran-cen i mindst 75 pct. af åretkan dækkes af kraft-varme-enheden. Mindst 25 pct. afproduktionen af elektricitetog varme i kraft-varme-enheden skal udgøres afelektricitet. Dette skal på for-langende kunne dokumente-res over for told- og skatte-forvaltningen.Stk. 5.Reglerne om særligopgørelse af tilbagebetalingaf afgift m.v. i § 11, stk. 19og 20, finder tilsvarende an-vendelse for elektricitet tilfremstilling af varme, forhvilken en varmeproducentfår delvis tilbagebetaling afafgift efter stk. 1.””§2Side 14

I lov om afgift af naturgas ogbygas (gasafgiftsloven), jf.lovbekendtgørelse nr. 298 af3. april 2006, som ændret bl.a.ved § 3 i lov nr. 1536 af 19.december 2007, § 4 i lov nr.524 af 17. juni 2008, § 2 i lovnr. 528 af 17. juni 2008, § 11 ilov nr. 461 af 12. juni 2009 og§ 2 i lov nr. 527 af 12. juni2009, § 2 i lov nr. 1384 af 21.december 2009 og senest ved§ 2 i lov nr. 722 af 25. juni2010 foretages følgende æn-dringer:

3)Efter nr. 6 indsættes somnyt nummer:

”01.§ 8 aaffattes således:

”§8 a.Momsregistreredevarmeproducenter, der pro-ducerer varme uden samtidigproduktion af elektricitet,kan få tilbagebetalt en del afafgiften af forbrug af afgifts-pligtige varer anvendt tilfremstilling af varme til egetforbrug i den momsregistre-rede virksomhed via internevarmesystemer, jf. dog stk. 2,hvis den momsregistreredevirksomhed er et værk, som1) har kraft-varme-kapacitetefter stk. 4 eller 2) havdekraft-varme-kapacitet efterstk. 4 den 1. oktober 2005eller 3) er omfattet af bilag 1.Andre momsregistreredefjernvarmeproducenter, derproducerer varme uden sam-tidig produktion af elektrici-tet, kan få tilbagebetalt en delaf afgiften af forbrug af af-giftspligtige varer anvendt tilfremstilling af varme leverettil kollektive fjernvarmenetSide 15

eller lignende fjernvarmenet,jf. dog stk. 2 og 3. Den del afafgiften, der overstiger 52,2kr. pr. GJ varme ab værk(2015-niveau), tilbagebeta-les. Såfremt der ved fremstil-lingen af varme anvendesbåde afgiftspligtige varer ef-ter denne lov og andrebrændsler eller energikilder,nedsættes de 52,2 kr. pr. GJvarme ab værk (2015-niveau) forholdsmæssigt.Tilbagebetaling sker efterreglerne i § 8, stk. 3. Indtil år2015 er satserne i 3. og 4.pkt. som anført i bilag 4. Sat-serne i 3. og 4. pkt. (2015-niveau) reguleres efter § 32 ai lov om energiafgift af mi-neralolieprodukter m.v.Stk. 2.Det er en betingelsefor tilbagebetaling af afgiftfor varme efter stk. 1, atvirksomheden også udnyttermuligheden for at få tilbage-betaling af afgift for densamme varme efter § 7 b ilov om kuldioxidafgift afvisse energiprodukter.Stk. 3.Det er en betingelsefor tilbagebetaling i et kalen-derår efter stk. 1, 2. pkt., at100 pct. af varmeleverancenfra de fjernvarmenet, som ernævnt i stk. 1, 2. pkt., til for-brugerne i mindst 75 pct. afkalenderåret eller 2008 erkommet fra eller kunne værekommet fra momsregistrere-de virksomheder med kraft-varme-kapacitet, jf. stk. 4, ogværker omfattet af bilag 1.Dette skal på forlangendekunne dokumenteres over fortold- og skatteforvaltningen.Stk. 4.Virksomheden harkraft-varme-kapacitet,hvisvirksomheden leverer varmetil kollektive fjernvarmeneteller lignende fjernvarmenet,og 100 pct. af varmeleveran-Side 16

cen i mindst 75 pct. af året kandækkesafkraft-varme-enheden. Mindst 25 pct. afproduktionen af elektricitet ogvarme i kraft-varme-enhedenskal udgøres af elektricitet.Dette skal på forlangendekunne dokumenteres over fortold- og skatteforvaltningen.”

§3I lov om afgift af stenkul,brunkul og koks m.v. (kulaf-giftsloven), jf. lovbekendtgø-relse nr. 1068 af 30. oktober2006, som ændret bl.a. ved § 4i lov nr. 1536 af 19. december2007, § 3 i lov nr. 528 af 17.juni 2008 og § 2 i lov nr. 461af 12. juni 2009, § 3 i lov nr.527 af 12. juni 2009, § 3 i lovnr. 1384 af 21. december 2009og senest ved § 3 i lov nr. 722af 25. juni 2010 foretages føl-gende ændringer:

4)Efter nr. 13 indsættes somnyt nummer:

”01.§ 7 baffattes således:

”§7 b.Momsregistreredevarmeproducenter, der pro-ducerer varme uden samtidigproduktion af elektricitet,kan få tilbagebetalt en del afafgiften af forbrug af afgifts-pligtige varer anvendt tilfremstilling af varme til egetforbrug i den momsregistre-rede virksomhed via internevarmesystemer, jf. dog stk. 2,hvis den momsregistreredevirksomhed er et værk, som1) har kraft-varme-kapacitetefter stk. 4 eller 2) havdeSide 17

kraft-varme-kapacitet efterstk. 4 den 1. oktober 2005eller 3) er omfattet af bilag 1.Andre momsregistreredefjernvarmeproducenter, derproducerer varme uden sam-tidig produktion af elektrici-tet, kan få tilbagebetalt en delaf afgiften af forbrug af af-giftspligtige varer anvendt tilfremstilling af varme leverettil kollektive fjernvarmeneteller lignende fjernvarmenet,jf. dog stk. 2 og 3. Den del afafgiften, der overstiger 52,2kr. pr. GJ varme ab værk(2015-niveau), tilbagebeta-les. Såfremt der ved fremstil-lingen af varme anvendesbåde afgiftspligtige varer ef-ter denne lov og andrebrændsler eller energikilder,nedsættes de 52,2 kr. pr. GJvarme ab værk (2015-niveau) forholdsmæssigt.Tilbagebetaling sker efterreglerne i § 7, stk. 2. Indtil år2015 er satserne i 3. og 4.pkt. som anført i bilag 4. Sat-serne i 3. og 4. pkt. (2015-niveau) reguleres efter § 32 ai lov om energiafgift af mi-neralolieprodukter m.v.Stk. 2.Det er en betingelsefor tilbagebetaling af afgiftfor varme efter stk. 1, atvirksomheden også udnyttermuligheden for at få tilbage-betaling af afgift for densamme varme efter § 7 b ilov om kuldioxidafgift afvisse energiprodukter.Stk. 3.Det er en betingelsefor tilbagebetaling i et kalen-derår efter stk. 1, 2. pkt., at100 pct. af varmeleverancenfra de fjernvarmenet, som ernævnt i stk. 1, 2. pkt., til for-brugerne i mindst 75 pct. afkalenderåret eller 2008 erkommet fra eller kunne værekommet fra momsregistrere-Side 18

de virksomheder med kraft-varme-kapacitet, jf. stk. 4, ogværker omfattet af bilag 1.Dette skal på forlangendekunne dokumenteres over fortold- og skatteforvaltningen.Stk. 4.Virksomheden harkraft-varme-kapacitet, hvisvirksomheden leverer varmetil kollektive fjernvarmeneteller lignende fjernvarmenet,og 100 pct. af varmeleveran-cen i mindst 75 pct. af åretkan dækkes af kraft-varme-enheden. Mindst 25 pct. afproduktionen af elektricitetog varme i kraft-varme-enheden skal udgøres afelektricitet. Dette skal på for-langende kunne dokumente-res over for told- og skatte-forvaltningen.”(Se tabel 1c)(Se tabel 1b)5)Nr. 18affattes således

”18.Bilag 2affattes således:

(Se tabel 1a)

§4

I lov om energiafgift af mine-ralolieprodukter m.v. (mine-ralolieafgiftsloven), jf. lovbe-kendtgørelse nr. 297 af 3. april2006, som ændret bl.a. ved § 1i lov nr. 1536 af 19. december2007, § 2 i lov nr. 524 af 17.juni 2008, § 5 i lov nr. 528 af17. juni 2008 og § 10 i lov nr.461 af 12. juni 2009, § 4 i lovnr. 527 af 12. juni 2009, § 4 ilov nr. 1384 af 21. december2009 og senest ved § 4 i lovnr. 722 af 25. juni 2010 fore-Side 19

tages følgende ændringer:

5.I§ 9, stk. 15,ændres “50,1”6)INr. 5ændres ”stk.15”til:”stk.14”.Stk. 14.For nyttiggjort til: “52,2“.overskudsvarme vedrørendeeget kraft-varme-anlæg fravarme og varer, for hvilkestk. 11 finder anvendelse, be-tales afgift i overensstem-melse med reglerne for ned-sættelse af tilbagebetaling afafgift efter § 11, stk. 9-12.Ved opgørelse af afgiften ef-ter § 11, stk. 9, 2. pkt., an-vendes dog satsen 50,1 kr.pr. GJ varme. I perioden2010-2014 er satsen somnævnt i bilag 6. Satsen regu-leres efter § 32 a.§ 9. ---

7)Efter nr. 6 indsættes somnyt nummer:

”01.§ 9 aaffattes således:

”§9 a.Momsregistreredevarmeproducenter, der pro-ducerer varme uden samtidigproduktion af elektricitet,kan få tilbagebetalt en del afafgiften af forbrug af afgifts-pligtige varer anvendt tilfremstilling af varme til egetforbrug i den momsregistre-rede virksomhed via internevarmesystemer, jf. dog stk. 2,hvis den momsregistreredevirksomhed er et værk, som1) har kraft-varme-kapacitetefter stk. 4 eller 2) havdekraft-varme-kapacitet efterstk. 4 den 1. oktober 2005eller 3) er omfattet af bilag 1.Andremomsregistreredefjernvarmeproducenter, derproducerer varme uden sam-tidig produktion af elektrici-tet, kan få tilbagebetalt en delSide 20

af afgiften af forbrug af af-giftspligtige varer anvendt tilfremstilling af varme leverettil kollektive fjernvarmeneteller lignende fjernvarmenet,jf. dog stk. 2 og 3. Den del afafgiften, der overstiger 52,2kr. pr. GJ varme ab værk(2015-niveau), tilbagebeta-les. Såfremt der ved fremstil-lingen af varme anvendesbåde afgiftspligtige varer ef-ter denne lov og andrebrændsler eller energikilder,nedsættes de 52,2 kr. pr. GJvarme ab værk (2015-niveau),forholdsmæssigt.Tilbagebetaling sker efterreglerne i § 9, stk. 3. Indtil år2015 er satserne i 3. og 4.pkt. som anført i bilag 3. Sat-serne i 3. og 4. pkt. (2015-niveau) reguleres efter § 32a.Stk. 2.Det er en betingelsefor tilbagebetaling af afgiftfor varme efter stk. 1, atvirksomheden også udnyttermuligheden for at få tilbage-betaling af afgift for densamme varme efter § 7 b ilov om kuldioxidafgift afvisse energiprodukter.Stk. 3.Det er en betingelsefor tilbagebetaling i et kalen-derår efter stk. 1, 2. pkt., at100 pct. af varmeleverancenfra de fjernvarmenet, som ernævnt i stk. 1, 2. pkt., til for-brugerne i mindst 75 pct. afkalenderåret eller 2008 erkommet fra eller kunne værekommet fra momsregistrere-de virksomheder med kraft-varme-kapacitet, jf. stk. 4, ogværker omfattet af bilag 1.Dette skal på forlangendekunne dokumenteres over fortold- og skatteforvaltningen.Stk. 4.Virksomheden harkraft-varme-kapacitet, hvisvirksomheden leverer varmeSide 21

til kollektive fjernvarmeneteller lignende fjernvarmenet,og 100 pct. af varmeleveran-cen i mindst 75 pct. af åretkan dækkes af kraft-varme-enheden. Mindst 25 pct. afproduktionen af elektricitetog varme i kraft-varme-enheden skal udgøres afelektricitet. Dette skal på for-langende kunne dokumente-res over for told- og skatte-forvaltningen.””§5I lov om kuldioxidafgift afvisse energiprodukter (CO2-afgiftsloven), jf. lovbekendt-gørelse nr. 889 af 17. august2006, som ændret bl.a. ved § 5i lov nr. 1536 af 19. december2007, § 3 i lov nr. 524 af 17.juni 2008, § 4 i lov nr. 528 af17. juni 2008 og § 6 i lov nr.461 af 12. juni 2009, § 5 i lovnr. 527 af 12. juni 2009, § 5 ilov nr. 1384 af 21. december2009 og senest ved § 5 i lovnr. 722 af 25. juni 2010 fore-tages følgende ændringer:

Stk. 3.Det er en betingelsefor tilbagebetaling i et kalen-derår efter stk. 1, 2. pkt., at100 pct. af varmeleverancenfra de fjernvarmenet, som ernævnt i stk. 1, 2. pkt., til for-brugerne i mindst 75 pct. afkalenderåret eller 2008 erkommet fra eller kunne værekommet fra momsregistrere-de virksomheder med kraft-varme-kapacitet, jf. stk. 4, ogværker omfattet af dokumen-teres over for told- og skatte-forvaltningen.

8)I den undernr. 4foreslåedeaffattelse af§ 7 b, stk. 3,ind-sættes efter ”omfattet af”: ”bi-lag 1 til lov om energiafgift afmineralolieprodukter m.v..Dette skal på forlangendekunne”.

9)Efter nr. 4 indsættes somSide 22

nyt nummer:

”01.§ 7 baffattes således:

”§7 b.Momsregistreredevarmeproducenter, der pro-ducerer varme uden samtidigproduktion af elektricitet,kan få tilbagebetalt en del afafgiften af forbrug af afgifts-pligtige varer anvendt tilfremstilling af varme til egetforbrug i den momsregistre-rede virksomhed via internevarmesystemer, jf. dog stk. 2,hvis den momsregistreredevirksomhed er et værk, som1) har kraft-varme-kapacitetefter stk. 4 eller 2) havdekraft-varme-kapacitet efterstk. 4 den 1. oktober 2005eller 3) er omfattet af bilag 1til lov om energiafgift af mi-neralolieprodukter m.v. An-dre momsregistrerede fjern-varmeproducenter, der pro-ducerer varme uden samtidigproduktion af elektricitet,kan få tilbagebetalt en del afafgiften af forbrug af afgifts-pligtige varer anvendt tilfremstilling af varme leverettil kollektive fjernvarmeneteller lignende fjernvarmenet,jf. dog stk. 2 og 3. Den del afafgiften, der overstiger 13,5kr. pr. GJ varme ab værk(2015-niveau) eller 4,8 ørepr. kWh varme ab værk(2015-niveau), tilbagebeta-les. Såfremt der ved fremstil-lingen af varme anvendesbåde afgiftspligtige varer ef-ter denne lov og andre ener-gikilder, nedsættes de 13,5kr. pr. GJ varme ab værk(2015-niveau) eller 4,8 ørepr. kWh varme ab værk(2015-niveau) forholdsmæs-sigt. Indtil år 2015 er satser-ne i 3. og 4. pkt. som anført iSide 23

bilag 3. Satserne i 3. og 4.pkt. (2015-niveau) reguleresefter § 32 a i lov om energi-afgift af mineralolieproduk-ter m.v.Stk. 2.Det er en betingelsefor tilbagebetaling af afgiftfor varme efter stk. 1, atvirksomheden også udnyttermuligheden for at få tilbage-betaling af afgift for densamme varme efter § 11 f ilov om afgift af elektricitet, §8 a i lov om afgift af natur-gas og bygas, § 7 b i lov omafgift af stenkul, brunkul ogkoks m.v. eller § 9 a i lov omenergiafgift af mineralolie-produkter m.v.Stk. 3.Det er en betingelsefor tilbagebetaling i et kalen-derår efter stk. 1, 2. pkt., at100 pct. af varmeleverancenfra de fjernvarmenet, som ernævnt i stk. 1, 2. pkt., til for-brugerne i mindst 75 pct. afkalenderåret eller 2008 erkommet fra eller kunne værekommet fra momsregistrere-de virksomheder med kraft-varme-kapacitet, jf. stk. 4, ogværker omfattet af bilag 1 tillov om energiafgift af mine-ralolieprodukter m.v. Detteskal på forlangende kunnedokumenteres over for told-og skatteforvaltningen.Stk. 4.Virksomheden harkraft-varme-kapacitet,hvis100 pct. af varmeleverancen imindst 75 pct. af året kandækkesafkraft-varme-enheden. Mindst 25 pct. afproduktionen af elektricitet ogvarme i kraft-varme-enhedenskal udgøres af elektricitet.Dette skal på forlangendekunne dokumenteres over fortold- og skatteforvaltningen.””§6§6Side 24

I lov om merværdiafgift(momsloven), jf. lovbekendt-gørelse nr. 966 af 14. oktober2005, som ændret bl.a. ved §1 i lov nr. 408 af 8. maj 2006,§ 1 i lov nr. 517 af 7. juni2006, § 1 i lov nr. 524 af 17.juni 2008, § 1 i lov nr. 525 af17. juni 2008, § 3 i lov nr.1344 af 19. december 2008, §1 i lov nr. 520 af 12. juni 2009og senest ved § 1 i lov nr.1134 af 4. december 2009, fo-retages følgende ændring:

I lov om merværdiafgift(momsloven), jf. lovbekendt-gørelse nr. 966 af 14. oktober2005, som senest ændret ved §1 i lov nr. 1134 af 4. december2009, foretages følgende æn-dring:

-

10)Efter nr. 1 indsættes somnyt nummer:»01.I§ 42, stk. 1, nr. 6,æn-dres »hotelophold« til: »hotel-overnatning«.«.

§ 42.Virksomheder kan ik-ke fradrage afgift af indkøbm.v., som vedrører1) – 5) ---6) hotelophold, jf. dogstk. 2,

1.§ 42, stk. 2,affattes såle-des:“Stk.2.Virksomheder kanuanset bestemmelsen i stk. 1,nr. 5, fradrage 25 pct. af afgiftaf restaurationsydelser. Virk-somheder kan uanset bestem-melsen i stk. 1, nr. 6, fradrage50 pct. af afgift af hotelydel-ser. I begge tilfælde er det enforudsætning, at udgifternehertil er af streng erhvervs-mæssig karakter.”

11)I den undernr. 1foreslåe-de affattelse af momslovens§42, stk. 2,ændres »hotelydel-ser« til: »hotelovernatning«.

Stk. 2.Virksomheder kanuanset bestemmelserne istk. 1, nr. 5 og 6, fradrage25 pct. af afgift af hotel- ogrestaurationsydelser, i detomfang udgifterne hertil eraf strengt erhvervsmæssigkarakter.Side 25

Stk. 3.Virksomheder, derdriver kursusvirksomhedefter § 13, stk. 1, nr. 3. 2.pkt., kan fradrage 25 pct. afafgift af indkøb m.v., somvedrører overnatning og be-spisning af virksomhedenskursusdeltagere m.v., i detomfang indkøbet heraf står iet rimeligt forhold til de af-holdte kurser.

12)§ 43, stk. 3,affattes såle-des:»02. Virksomheder, der driverkursusvirksomhed efter § 13,stk. 1, nr. 3, 2. pkt., kan fra-drage 25 pct. af afgift af ind-køb m.v., som vedrører be-spisning af virksomhedenskursusdeltagere, og 50 pct. afafgift af indkøb m.v., somvedrører virksomhedens kur-susdeltageres hotelovernat-ning, idet omfang indkøbetheraf står i rimeligt forhold tilde afholdte kurser.«.

§7I registreringsafgiftsloven,jf. Lovbekendtgørelse nr. 1112af 21. september 2010, foreta-ges følgende ændringer:

§ 7.Der svares afgift af tidli-1.I§ 7, stk. 1,ændres »75gere afgiftsberigtigede mo-pct.« til: »65 pct.« og »15.000torkøretøjer, medmindre dis- kr.« til: »25.000 kr.«.se er omfattet af § 10, stk. 4,der er genopbygget efter athave været ødelagt ved færd-selsuheld, eksplosion, ilde-brand m.m., såfremt disse eromfattet af en skadesforsik-ring, og såfremt udgiftenindbefattet merværdiafgift tilfuldstændig udbedring af deved færdselsuheld m.v. sketeskader overstiger 75 pct. afhandelsværdien før uheldetfor køretøjer afgiftsberigtigetefter § 4, 80 pct. for køretøjerafgiftsberigtiget efter § 5,stk. 1, 90 pct. for køretøjerafgiftsberigtiget efter § 5,stk. 2, 85 pct. for køretøjerafgiftsberigtiget efter § 5 aog 90 pct. for køretøjer af-giftsberigtiget efter §§ 6, 6 a

13)Nr. 1affattes således:1.I§ 7, stk. 1,ændres »75 pct.af handelsværdien før uheldetfor køretøjer afgiftsberigtigetefter § 4,” til: ”75 pct. af han-delsværdien før uheldet forkøretøjer afgiftsberigtiget efter§ 4, stk. 1, nr.1, 65 pct. for kø-retøjer afgiftsberigtiget efter §4, stk. 1, nr.2,« og »15.000kr.« til: »25.000 kr.«.

Side 26

eller 6 b. Der beregnes dogikke afgift i tilfælde, hvorudgiften til skadens udbed-ring er under 15.000 kr. ind-befattet merværdiafgift. Af-giften beregnes som for nyekøretøjer, dog uden tillæg el-ler fradrag for eventueltmanglende sikkerhedspuder.§7.----14)Efter nr. 1 indsættes somnyt nummer:

Stk. 3.Udgifterne til gen-opbygning af køretøjet op-gøres af forsikringsselska-bet. Opgørelsen skal inde-holde samtlige udgifter tilgenopbygningen inkl. mer-værdiafgift, herunder ma-ling og lakering. Opgørel-sen skal indeholde en speci-fikation over dele, som skaludskiftes, med anførsel afpriserne på disse. Opgørel-sen skal ske på grundlag afbruttopriser på nye reserve-dele, herunder nyt karrosse-ri.

”01.I§ 7, stk. 3,indsættessom nyt sidste punktum:

”I opgørelsen kan fratrækkeset fast beløb på 5.120 kr., så-fremt genopbygningen indbe-fatter retablering af en ellerflere sikkerhedspuder”

§9

Loven træder i kraft den 1. ju-16)Istk. 1ændres ”2, 3, 4 ogli 2011 og har virkning fra 7” til: ”2 og 3”.denne dato, jf. dog stk. 2, 3, 4og 7.

Stk. 2.§ 6 og 7 træder i kraftden 1. januar 2011. § 7 harvirkning for køretøjer, derfærdselsskades den 1. januar2011eller senere.

16)Stk. 2, 1. pkt.,affattes så-ledes:

”Stk.2.§ 3, nr. 18, og §§ 6 og7 træder i kraft den 1. januar2011.”

Stk. 3.Skatteministeren17)Stk. 3affattes således:fastsætter tidspunktet forikrafttræden af § 11, stk. 17, §11 f og bilag 2-8, i lov om af-”Stk. 3.Skatteministeren fast-gift af elektricitet, som affattet sætter tidspunktet for ikraft-Side 27

eller ændret ved denne lovs §1, nr. 3-5, § 8, stk. 4, § 8 a ogbilag 4 i lov om afgift af na-turgas og bygas, som affatteteller ændret ved denne lovs §2, nr. 4, 6 og 12, § 7, stk. 3, §7 b og bilag 4, i lov om afgiftaf stenkul, brunkul og koksm.v., som affattet eller ændretved denne lovs § 3, nr. 12-13og 20, § 9, stk. 4, § 9 a og bi-lag 3 i lov om energiafgift afmineralolieprodukterm.v.,som affattet eller ændret veddenne lovs § 4, nr. 4, 6 og 12,§ 7, stk. 7, § 7 b og bilag 3 ilov om kuldioxidafgift af vis-se energiprodukter, som affat-tet ved denne lovs § 5, nr. 3-4og 6 og § 8. Ministeren kanherunder fastsætte, at be-stemmelserne træder i kraft påforskellige tidspunkter.

træden af § 11, stk. 17, § 11 f,bilag 2-8 og bilag 5 i lov omafgift af elektricitet, som affat-tet eller ændret ved denne lovs§ 1, nr. 3-7, § 8, stk. 4, § 8 aog bilag 4 i lov om afgift afnaturgas og bygas, som affat-tet eller ændret ved denne lovs§ 2, nr. 4, 6-7 og 12-13, § 7,stk. 3, § 7 b og bilag 4, i lovom afgift af stenkul, brunkulog koks m.v., som affattet el-ler ændret ved denne lovs § 3,nr. 12-14 og 20-21, § 9, stk. 4,§ 9 a og bilag 3 i lov om ener-giafgift af mineralolieproduk-ter m.v., som affattet eller æn-dret ved denne lovs § 4, nr. 4,6-7 og 12-13, § 7, stk. 7, § 7 bog bilag 3 i lov om kuldioxid-afgift af visse energiprodukter,som affattet ved denne lovs §5, nr. 3-7 og § 8. Ministerenkan herunder fastsætte, at be-stemmelserne træder i kraft påforskellige tidspunkter.”

Side 28

Tabel 1 a“Bilag2. Satser for kulafgiftslovens § 1, stk. 2

1. jan. -31. dec.2010Satser efterbrændværdi af dekr./GJi § 1, stk. 1, nr. 1-5, nævnte varerSatser efter ener-giindhold af den ikr./GJ§ 1, stk. 1, nr. 6,nævnte varme

1. jan. -1. jul – 31.30. jun.dec 20112011

1. jan. -31. dec.2012

1. jan. -31. dec.2013

1. jan. - 31.dec. 2014

57,3

58,4

58,4

59,4

60,5

61,6

46,1

46,7

48,6

49,5

50,4

51,3

“

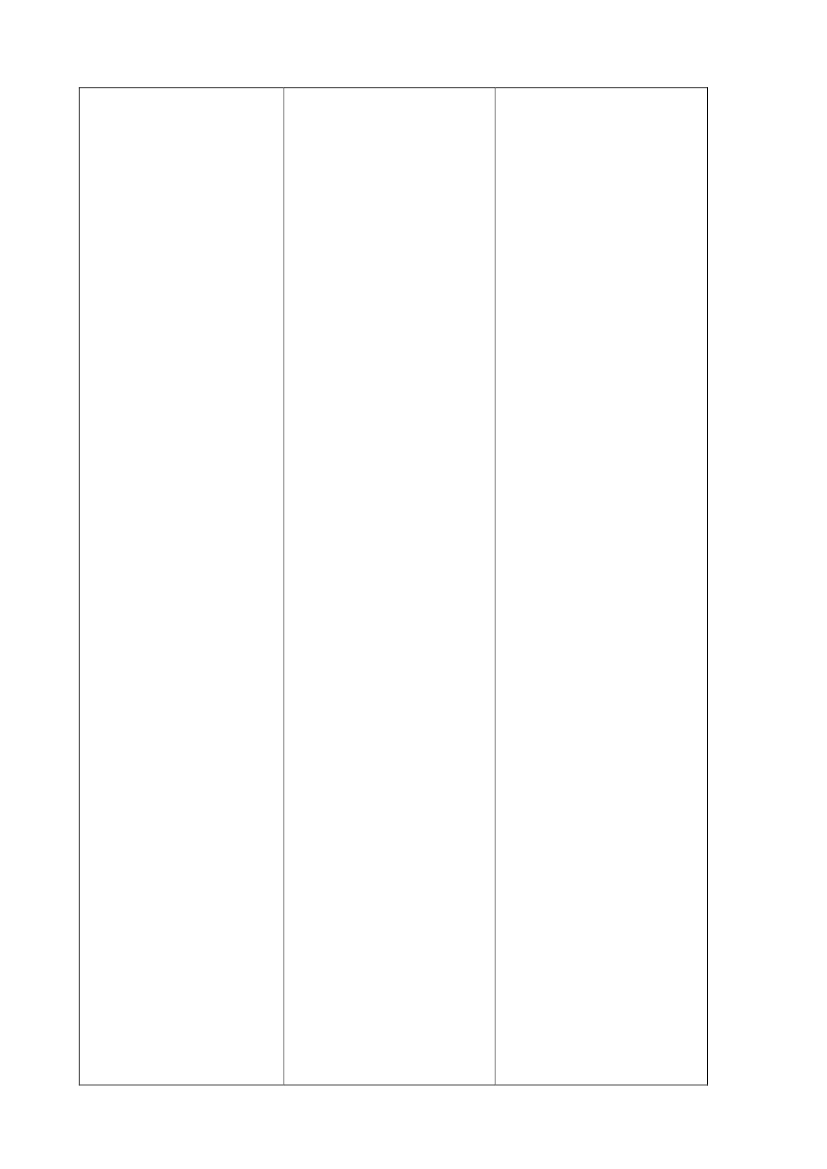

Tabel 1 b“Bilag2. Satser for kulafgiftslovens § 1, stk. 2

1. jan. -31. dec.2010Satser efter brændvær-di af de i § 1, stk. 1, nr.1-5, nævnte varerSatser efter energiind-hold af den i § 1, stk.1, nr. 6, nævnte varmekr./GJ57,3

1. jan. -31. dec.201158,4

1. jan. -31. dec.201259,4

1. jan. -31. dec.201360,5

1. jan. -31. dec.201461,6

kr./GJ

46,1

48,6

49,5

50,4

51,3

“

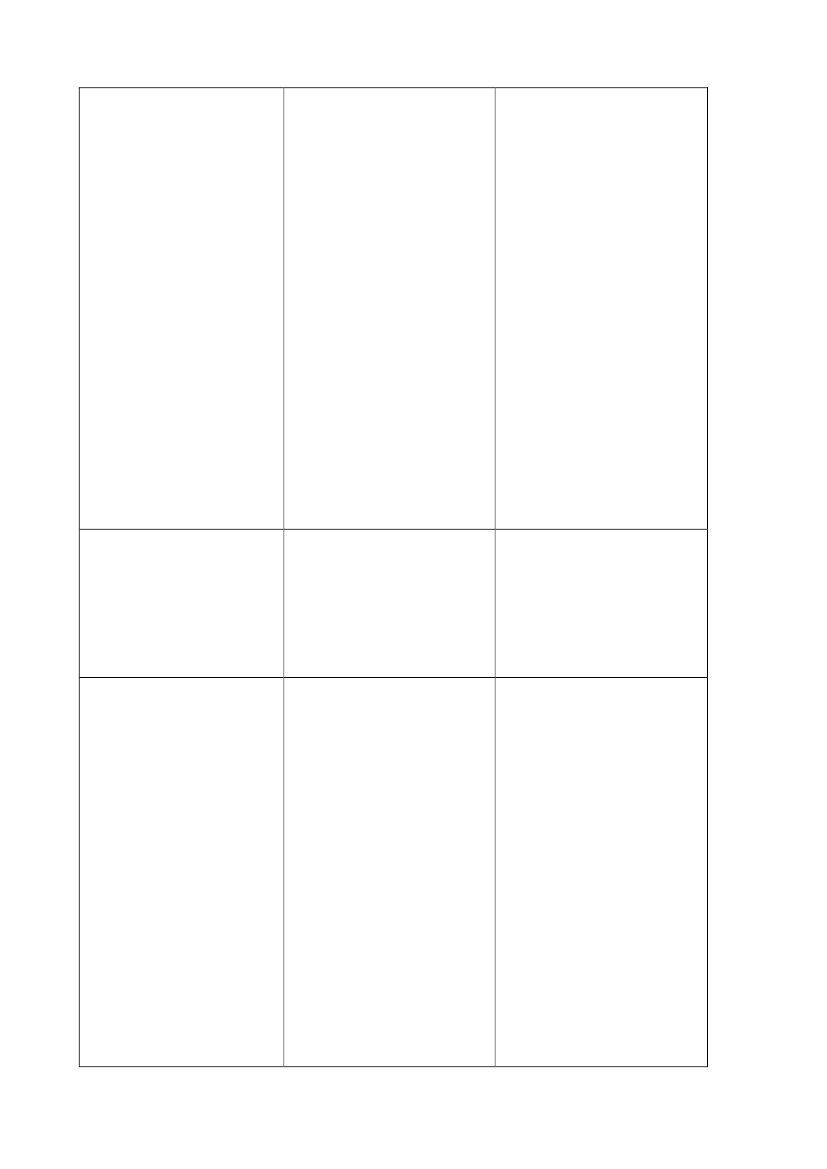

Tabel 1 c“Bilag2. Satser for kulafgiftslovens § 1, stk. 2

1. jan. -31. dec.2010Satser efter brændvær-di af de i § 1, stk. 1, nr.1-5, nævnte varerSatser efter energiind-hold af den i § 1, stk.kr./GJkr./GJ57,346,1

1. jan. -31. dec.201158,446,4

1. jan. -31. dec.201259,446,8

1. jan. -31. dec.201360,547,2

1. jan. -31. dec.201461,647,5Side 29

1, nr. 6, nævnte varme

”

Side 30