Europaudvalget 2011-12

EUU Alm.del EU-note E 15

Offentligt

Europaudvalget og FinansudvalgetDen økonomiske konsulentEU-note

Til:Dato:

Udvalgets medlemmer og stedfortrædere26. februar 2013

Note om Kommissionens Grønbog om mulighederne for indførelse afstabilitetsobligationer (”euroobligationer”) KOM (2011) 0818

Resume:Fristen for høringen er ifølge Kommissionen angivet til den8. januar2012.Kommissionen mener, at indførelsen afstabilitetsobligationer(også kaldet euro-obligationer) vil have gavnlige virkninger på euro-landenes økonomi, hvis man vel og mærke strammer gevaldigt op pålandenes budgetdisciplin, dog afhængigt at hvilken model der vælges(jf. nedenfor).Der er tre modeller for stabilitetsobligationerne:1)Fuldstændig erstatning af national udstedelse af statsobligationermed stabilitetsobligationer (og solidarisk hæftelse)2)Delvis erstatningaf nationale statsobligationer med stabilitetsobligationer (og solidariskhæftelse) og3)Delvis erstatning af nationale statsobligationer medstabilitetsobligationer (ikke solidarisk hæftelse, men pro rata garanti).Kun de to første modeller kræver traktatændringer. Den første mo-del giver flest positive økonomiske virkninger ifølge Grønbogen, menforudsætter at der bliver gennemført gevaldige opstramninger i bud-getdisciplinen.Kommissionen foreslår derfor en række nye foranstaltninger tilbedre overvågning af landenes finanslove og nedbringelse af budget-underskuddene.

1/15

I.

Indledning (hvorfor en høring)

I noten gives en relativ kortfattet gennemgang af Grønbogen (dateret den 23.1november 2011) om mulighederne for at indføre stabilitetsobligationer i EU.Det tilføjes, at det er et kompliceret sagsområde.I grønbogen vurderes mulighederne for, at medlemsstaterne ieuroområdetudsteder fælles statsobligationer og forudsætningerne herfor. Udstedelsen afstatsobligationer i euroområdet sker i øjeblikket decentralt, dvs. de udstedesaf hver medlemsstat for sig og i henhold til en række forskellige udstedelses-procedurer.Indførelsen af fælles udstedelse af stabilitetsobligationer vil samle medlems-staternes udstedelse af statsobligationer i en pulje, hvor de forbundne ind-tægtsstrømme og omkostningerne for gældsbetjeningen deles.Dette ville ihøj grad ændre strukturen af euroområdets marked for statsobligatio-ner, som er det største segment i euroområdets samlede finansmarked.Forberedende karakter. Mere analyse er nødvendigForslagene og konklusionerne i Kommissionens høringsdokument er stadig afforberedende karakter,og listen over spørgsmål, der skal overvejes, er ikkenødvendigvis udtømmende. Dertil kommer, at mange af de potentielle fordeleog ulemper kun præsenteres i kvalitativ henseende. En detaljeret kvantitativbestemmelse af disse forskellige aspekter er vanskelig og/eller vil kræveme-reanalyse og input fra forskellige sider. I mange tilfælde peges der også påproblemer, der skal løses, eller afgørelser, der skal træffes, men der erikkenogen løsninger eller afgørelser endnu.Det er absolut nødvendigt medmere analytisk arbejdeog drøftelser for atkomme videre med spørgsmålene, skriver Kommissionen. En række af decentrale begreber, potentielle mål og fordele, krav og gennemførelsesproble-mermå overvejes og analyseres nærmere.I denne forbindelse er parternessynspunkter af afgørende betydning. Navnlig medlemsstaterne, aktørerne påfinansmarkederne, finansmarkedernes brancheorganisationer og den bredeoffentlighed bør høres. Resultaterne af denne høring bør afspejle sig i detopfølgende arbejde med en eventuel lancering af stabilitetsobligationer.Kommissionen har derfor besluttet at igangsætte en bred høring om denne2grønbog, som afsluttes den [8. januar 2012] . På baggrund af disse tilbage-meldinger vil Kommissionen fremsætte sine synspunkter på passende vissenest i midten af februar 2012.

I den offentlige debat og litteratur anvendes sædvanligvis udtrykket"eurobonds".Kommissio-nen mener, at det centrale aspekt af et sådant instrument vil være øgetfinansiel stabilitetieuroområdet. I denne grønbog tales der derfor om"stabilitetsobligationer"i overensstemmelsemed kommissionsformand José Manuel Barrosos tale den 28. september 2011.2Af hensyn til en rettidig opfølgning, synesafvigelsen fra den normale høringsperiode på otteuger berettiget,eftersom ideen om stabilitetsobligationer/eurobonds allerede er blevet diskutereti lang tid.

1

2/15

Stabilitetsobligationer har implikationer, som går langt ud over det tekniskeområde og vedrører national suverænitet og processen for økonomisk ogpolitisk integration. De indebærer en styrketsamordningaf den økonomiskepolitik og styring og en størregrad af konvergensog - i visse tilfælde - etbehov for traktatændringer. Jo mere kreditrisikoen samles i en pulje for flerelande, jo mindre betydning vil markedsvolatiliteten, men også markedsdisci-plinen, have for det enkelte land. Den finanspolitiske stabilitet vil i højere gradskulle bygge pådisciplineni de politiske processer.Enhver form for stabilitetsobligationvil skulle ledsages af en væsentligtstyrket finanspolitisk overvågning og politisk samordningsom en væ-3sentlig modvægt, således at man undgårmoralsk risiko(som det siges iGrønbogen), sikrer bæredygtige offentlige finanser, støtter konkurrenceevnenog mindsker skadelige makroøkonomiske ubalancer.Dette vil nødvendigvis have konsekvenser for denfinanspolitiske suveræni-tet,og det kræver en dybtgående debat i euroområdets medlemsstater, skri-ver Kommissionen.To nye forordninger om finansiel stabilitet.Det skal tillige nævnes, at Kommissionen sammen med Grønbogen har ud-sendt to forslag til forordninger, der netop styrker overvågningen og ”dicipli-nen” i de finanspolitiske processer i eurolandene.Det ene forslag drejer sig om eurolande, der allerede er truet af finansiel4ustabilitet . Her går forslaget i korthed ud på, at procedurerne skal strammesop, således at landene ikke kan få finansiel støtte, før en række stabilitets-fremmende betingelser er opfyldt.Det andet forslag går ud på, at der skal arbejdes betydeligt mere målrettetmed eurolandenes budgetplaner og forslag til finanslove, så man tidligt sikrersig, at der ikke opstår uforholdsmæssigt store underskud (herom senere).5

II. Hvorfor skal der indføres stabilitetsobligationerUdsigten til indførelse af stabilitetsobligationer kan muligvis afbøde den aktu-elle statsgældskrise, idethøjrente-medlemsstaterville kunne drage fordel aflavrente-medlemsstatersstørre kreditværdighed.Stabilitetsobligationer ville gøre euroområdets finansielle system meremod-standsdygtigtover for fremtidige negative chok og således styrke den finan-sielle stabilitet.

3

Kommissionen bruger udtrykket ”moral hazard” i den engelske udgave. I den danske udgave erdette oversat til ”moralsk hazard”.I notatet bruges dog udtrykket ”moralsk risiko”.4The regulation of the European Parliament and of the council - on the strengthening of econom-ic and budgetary surveillance of Member States experiencing or threatened with serious difficul-ties with respect to their financial stability in the euro area (findes endnu ikke på dansk).5Europa-Parlamentets og Rådets forordning – om fælles bestemmelser om overvågning ogevaluering af udkast til budgetplaner og til sikring af korrektion af uforholdsmæssige store un-derskud i medlemsstaterne i euro-området.

3/15

Stabilitetsobligationer vil give alle deltagende medlemsstater en mere sikkeradgang tilrefinansieringog forebygge pludselige tab af markedsadgang pågrund af uberettiget risikouvillighed og/eller flokmentalitet blandt investorer.Banksystemeti euroområdet ville have fordel af stabilitetsobligationer. Ban-kerne ligger typisk inde med store mængder af statsobligationer som en likvidinvestering med lav risiko og ringe volatilitet. Statsobligationer fungerer ogsåsom likviditetsbuffere, da de kan sælges til relativt stabile priser eller kan an-vendes som sikkerhed i refinansieringstransaktioner. Der er dog stadig enåbenlyshjemlandsfavorisering(home bias) i bankernes beholdninger afstatsobligationer, hvilket etablerer en vigtig korrelation mellem deres balancerog hjemlandets balance.Stabilitetsobligationer ville give euroområdetspengepolitikstørre gennem-slagskraft. Statsgældskrisen har svækket pengepolitikkens gennemslagskraft,idet afkastet på statsobligationer har været meget forskelligt på stærkt svin-gende markeder. I nogle ekstreme tilfælde er markedernes funktion blevetsvækket, og ECB har grebet ind via programmet for værdipapirmarkederne.Stabilitetsobligationer ville skabe en større pulje af sikre og likvide midler.Stabilitetsobligationer vil fremmeeffektiviteteni euroområdets statsobligati-onsmarked og i euroområdets finanssystem i bredere forstand. Udstedelsenaf stabilitetsobligationer giver mulighed for et stort og megetlikvidtmarkedmed et enkelt benchmarkafkast i modsætning til den aktuelle situation medmange landespecifikke benchmark. Likviditeten og den høje kreditkvalitet påstabilitetsobligationsmarkedet vil givelave benchmarkafkast,som afspejlertilsvarende lave kreditrisiko- og likviditetspræmier.Stabilitetsobligationer villelette porteføljeinvesteringer i euroog fremme etbedre afbalanceret globalt finanssystem. Det amerikanske statsobligations-marked og det samlede statsobligationsmarked i euroområdet er sammenlig-nelige i størrelse, men fragmenteringen af de euro-denominerede udstedelserbetyder, at udstedelsesvolumenet for amerikanske statsobligationer liggerlangt over udstedelsesvolumenet for statsobligationer for noget enkelt udste-dende land i euroområdet.

III. Hvad er forudsætningerne for stabilitetsobligationer?Selv om stabilitetsobligationer vil give betydelige fordele i form af finansielstabilitet og økonomisk effektivitet, ifølge Grønbogen, vil det også være afvæsentlig betydning at fjerne potentielle ulemper. Med henblik herpå skalvigtige økonomiske, juridiske og tekniske forudsætninger være opfyldt. Disseforudsætninger, som kunne medføretraktatændringerog betydelige æn-dringer i den institutionelle udformning af ØMU 'en og Den Europæiske Union,behandles i det følgende.

4/15

Begrænsninger af moralsk risiko (”moral hazard”)Stabilitetsobligationer måikkemedføre en ringere budgetdisciplin blandtmedlemsstaterne i euroområdet.I forbindelse med visse former for stabilitetsobligationer ville en sådan disci-plin blive ringere eller helt forsvinde, idet medlemsstaterne i euroområdetsammenlægger kreditrisikoenfor dele af eller hele deres offentlige gæld,hvilket indebærer en risiko for moralsk risiko.Den moralske risiko i forbin-delse med fælles udstedelse skyldes, at en kreditrisiko, som opstår pågrund af et enkelt lands manglende budgetdisciplin, deles af alle andredeltagende lande.Eftersom udstedelse af stabilitetsobligationer kansvækkemarkedsdiscipli-nen, kræves der betydelige ændringer af rammerne for den økonomiske sty-ring i euroområdet.

Høj kreditkvalitetDet vil også være vigtigt at opnå en højkreditkvalitetfor at sikre, at alle med-lemsstaterne i euroområdet accepterer stabilitetsobligationer. Et vigtigtspørgsmål er, hvordan risici og gevinster erfordeltpå medlemsstaterne.Nogle former for stabilitetsobligationer ville medføre, at medlemsstater meden aktuel kreditvurderingunder gennemsnittetopnå lavere finansieringsom-kostninger, medens medlemsstater, der allerede har enhøj kreditvurderingendda kunne lide nettotab, hvis virkningen af en sammenlægning af risicieneer større end de positive likviditetsvirkninger.Derfor forudsætter støtten til stabilitetsobligationer blandt de medlemsstater,deralleredehar en AAA-kreditvurdering, en garanti for en tilsvarende højkreditkvalitet for det nye instrument, således at finansieringsomkostningernefor deres gæld ikke stiger. Som forklaret i det foregående er dette afhængigtaf, at det lykkes at begrænse den moralske risiko.Kreditvurderingen for stabilitetsobligationer vil primært afhænge af den delta-gende medlemsstats kreditkvalitet og den underliggende garantistruktur.Vedpro rata-garanti (ikke solidarisk)hæfter hver garanterende medlems-stat forsin delaf forpligtelserne i forbindelse med stabilitetsobligationen ihenhold til bestemtfordelingsnøgle.Hvis medlemsstaterne fortsat kreditvur-deres hver for sig, vil en nedjustering af en stor medlemsstat sandsynligvismedføre en tilsvarende nedjustering af stabilitetsobligationen, også selv omdette ikke nødvendigvis ville indvirke på de andre medlemsstaters kreditvur-dering.Vedpro rata-garanti (ikke solidarisk) forstærket med prioritet og sikker-hedsstillelsehæfter hver garanterende medlemsstat stadig for sin egen delaf de udstedte stabilitetsobligationer. For at sikre, at stabilitetsobligationernealtid indfries, selv i tilfælde af misligholdelse, kan medlemsstaterne dog over-

5/15

veje en række foranstaltninger, som styrker kreditkvaliteten.For det førstekan udstedte stabilitetsobligationer givesprioriteretstatus.For det andetkan der indføres en delvissikkerhedsstillelsefor stabilitetsobligationer(f.eks. i form af kontanter, guld, andele af offentlige selskaber osv.).For dettredjekunne specifikke indtægtsstrømme øremærkes til at dække udgifter tilgældsbetjening af stabilitetsobligationer.Vedsolidarisk garantihæfter hver garanterende medlemsstat ikke kun forsin egen andel af stabilitetsobligationsudstedelsen, men også for enhver an-den medlemsstats andele, hvis denne ikke opfylder sine forpligtelser. Selvmed denne garantistruktur kan det ikke helt udelukkes, at vurderingen af sta-bilitetsobligationer kan blive påvirket, hvis et begrænset antal AAA-vurderedemedlemsstater er nødt til at garantere for andre lavtvurderede medlemssta-ters meget store forpligtelser.Derfor er det af afgørende betydning, at der findes beskyttelsesforanstaltnin-ger,som sikrer budgetdisciplinen i de deltagende medlemsstater vedhjælp af en strammere økonomiske styring(og eventuelt ved at give stabi-litetsobligationer prioritet frem for nationale obligationer, hvis der vælges enløsning, hvor sidstnævnte fortsat eksisterer).

Hvordan sikres overensstemmelsen med EU-traktaten?Foreneligheden af stabilitetsobligationer med de nuværende traktatrammerafhænger af den valgte udformning.Nogle af mulighederne kan nødvendiggøre ændringer af de relevante be-stemmelser i traktaten.Artikel 125i traktaten om Den Europæiske Unionsfunktionsmåde (TEUF) forbyder medlemsstaterne at påtage sig en andenmedlemsstats forpligtelser.Udstedelse af stabilitetsobligationer medsolidarisk garantiville principieltmedføre en situation, hvor "redningsforbuddet" overtrædes. I en sådan situa-tion ville en medlemsstat i praksis hæfte uafhængigt af sit "almindelige" bidragi henhold til fordelingsnøglen, hvis en anden medlemsstat ikke opfylder sinefinansielle tilsagn.I dette tilfælde er en ændring af traktaten nødvendig.Traktaten vil også skulle ændres, hvis det påtænkes at indførebetydeligtmere indgribende rammer for økonomisk styring.Udstedelse af stabilitetsobligationer medpro rata-garanti(ikke solidarisk)ville være muligtinden for rammerne af de nuværende traktatbestemmel-ser.F.eks. ville en væsentlig øgning af det tilladte lånevolumen under deneuropæiske stabiliseringsmekanisme og en ændring af lånevilkårene, så denfår mulighed for at "viderelåne" de beløb, der lånes på markederne, til allemedlemsstater i euroområdet, kunne gennemføres på en måde, der er for-enelig med artikel 125 i TEUF, forudsat at pro rata-karakteren af bidragsforde-lingsnøglen for den europæiske stabiliseringsmekanisme, forbliver uændret.

6/15

IV. Hvilke muligheder findes?Der er foreslået mange muligheder for udstedelse af stabilitetsobligationer,navnlig siden starten af euroområdets statsgældskrise. De forskellige mulig-heder kan dog generelt inddelesi tre metoderpå grundlag af graden af sub-stitution af nationale udstedelser (fuldstændig eller delvis) og arten af denunderliggende sikkerhedsstillelse (solidarisk garanti eller pro rata-garanti). Detre metoder er:1) fuldstændig substitution af national udstedelse med stabilitetsobligati-oner, med solidarisk garanti2) delvis substitution af national udstedelse med stabilitetsobligationer,med solidarisk garanti, og3) delvis substitution af national udstedelse med stabilitetsobligationer,med pro rata-garanti, men ikke solidarisk garanti.Nedenfor skal hver enkelt af de tre metoder vurderes ud fra de fordele ogforudsætninger, der er beskrevet ovenfor.

Metode nr. 1: Fuldstændig substitution af national udstedelse medstabilitetsobligationer, med solidarisk garanti.Med denne metode dækkes euroområdets offentlige finansiering fuldt ud vedudstedelse af stabilitetsobligationer, og nationale udstedelserophører.Med-lemsstaterne kunne udstede stabilitetsobligationer decentralt gennem ensamordnet procedure, men det vil være mere effektivt at oprette etenkeltgældsforvaltningsagenturfor euroområdet. Dette centraliserede agenturville udstede stabilitetsobligationer på markedet og fordele indtægterne blandtmedlemsstaterne ud fra deres respektive finansieringsbehov. På sammegrundlag ville agenturet betjene stabilitetsobligationer ved at indsamle med-lemsstaternes renter og afdrag.Stabilitetsobligationer ville blive udstedt medsolidariskgaranti for alle med-lemsstater i euroområdet, hvilket indebærer en sammenlægning af dereskreditrisiko. Eftersom der er tale om solidarisk garanti, vil det sandsynligvisvære kreditvurderingen for de større medlemsstater i euroområdet, der vildominere ved bestemmelse af stabilitetsobligationernes kreditvurdering. Detbetyder, at en stabilitetsobligation udstedt i dag kunne forventes at have enhøj kreditvurdering. Der er dog behov for ennøjere analyseaf udformningenaf de modgarantier, der indgår i stabilitetsobligationerne, og deres implikatio-ner for kreditvurdering og rentesats.Denne metode vil være mest effektiv til at få gavn af fordelene ved stabi-litetsobligationer.Medlemsstaterne vil i realiteten kunnesnyltepå disciplinen i andre medlems-stater, uden at det får konsekvenser for deres finansieringsomkostninger.Denne metode vil derfor skulle ledsages af meget robuste rammer,somsikrer overholdelse af budgetdisciplinen, den økonomiske konkurrenceevneog nedbringelse af de makroøkonomiske ubalancer i det enkelte land.

7/15

Sådanne rammer forudsætter væsentlige yderligere skridt i retning af økono-misk, finansiel og politisk integration i forhold til den nuværende situation.Uden disse rammer er det usandsynligt, at denne udstedelsesmetode forstabilitetsobligationer ville føre til et resultat, som er acceptabelt for medlems-staterne og investorerne.På baggrund af den solidariske garanti for stabilitetsobligationerne og denkrævede robusthed af de tilgrundliggende rammer for budgetdisciplin og øko-nomisk konkurrenceevne vil denne udstedelsesmetode næsten helt sikkertkrævetraktatændringer.

Metode nr. 2: Delvis substitution af national udstedelse med stabilitets-obligationer, med solidarisk garanti.Ved denne metode understøttes udstedelsen af stabilitetsobligationer medsolidarisk garanti, men det er kun enbegrænsetdel af de nationale udstedel-ser, der erstattes. Den del af udstedelsen, som ikke er stabilitetsobligationer,vil fortsat være omfattet af de respektive nationale garantier. Denne metodefor fælles udstedelse kaldes også den "blå-røde metode". Følgelig ville mar-kedet for statsobligationer i euroområdet bestå af to særskilte dele:-Stabilitetsobligationer(eller "blå obligationer"): Udstedelse af stabili-tetsobligationer vil kun skeop til visse fastsatte lofterog dermed ik-ke nødvendigvis dækker alle medlemsstaters fulde refinansieringsbe-hov. Disse obligationer ville være omfattet af solidarisk garanti og in-debærer en ensartet refinansieringssats for alle medlemsstater.Nationale statsobligationer("røde obligationer"). Resten af udstedel-sen til finansiering af medlemsstaternes budgetter foregår på nationaltplan og er omfattet af denationale garantier.Følgelig vil de nationa-le obligationer i praksis være efterstillet stabilitetsobligationerne, fordisidstnævnte er omfattet af solidarisk garanti.

-

Troværdigheden af loftet for udstedelsen af stabilitetsobligationer vil være etcentralt spørgsmål. Når den tildelte mængde blå obligationer er opbrugt, kanfinansieringsomkostningerne for en medlemsstat stige væsentligt. Dette kanføre til et politisk pres for at hæve loftet. Medmindre der findes stærke beskyt-telsesforanstaltninger mod et sådant pres, vil en forventning om et "fleksibelt"loft i vid udstrækning kunne ophæve den disciplinerende virkning af den "blåog røde" metode. Det vil derfor - uanset de kriterier, der fastsættes for at be-stemme loftet for udstedelse af stabilitetsobligationer - være af afgørendebetydning, at dette loft fastholdes og ikke justeres på et vilkårligt grundlag,f.eks. som reaktion på et politisk pres.Den solidariske garanti for stabilitetsobligationen forudsætter næsten heltsikkerttraktatændringer.

8/15

Metode nr. 3: Delvis substitution af national udstedelse med stabilitets-obligationer, med pro rata-garanti.Med denne metode substitueres de nationale obligationer kun delvis medstabilitetsobligationer og understøttes medpro rata-garantiaf medlemssta-terne i euroområdet.Denne metode er forskellig fra metode nr. 2, for så vidt som medlemsstaternefortsat hæfter for deres respektive andel af de udstedte stabilitetsobligationerog for deres nationale udstedelser. Problemstillingerne vedrørende fordelin-gen mellem stabilitetsobligationer og nationale obligationer, herunder fastsæt-telse af et loft for udstedelse af stabilitetsobligationer, er stort set de samme.Med denne metode er derfærre fordeleved en fælles udstedelse af stabili-tetsobligationerne, men der er også tilsvarende færre forudsætninger, somkræves opfyldt.Den moralske risiko afbødes på grund af pro rata-garantien. Medlemsstater-nes udstedelser nyder ikke godt af en anden medlemsstats eventuelt højerekreditkvalitet. Desuden vil den fortsatte udstedelse af nationale obligationergøre, at medlemsstaterne følges og bedømmes af markedet, hvilket vil haveen yderligere og sommetider måske stærkt afskrækkende virkning på uan-svarlig finanspolitisk adfærd.Traktatændringer er ikke nødvendigei denne sammenhæng. At fastholdestabilitetsobligationernes kreditkvalitet vil sandsynligvis kræve afledt ret, somfastlægger stabilitetsobligationernes prioriterede status.Ibilag 1er vist en oversigt over de forskellige metoder til udstedelse af stabili-tetsobligationer og virkningerne heraf, ifølge Grønbogen.

V. Øget overvågning og indgriben i de nationale finanspolitikker.Den finanspolitiske overvågnings rammer er allerede blevet styrket medden seneste reform af stabilitets- og vækstpagten.De bør styrkesyderli-gerepå kort sigt, herunder især for de af euroområdets medlemsstater, der eromfattet af en procedure i forbindelse med et uforholdsmæssigt stort under-skud og/eller har anmodet om eller modtager finansiel støtte. Hertil kommerKommissionens forslag til to nye forordninger (nævnt indledningsvist) baseretpå artikel 136, der omhandler:-Forslaget til en forordning om fælles bestemmelser med henblik påovervågning og evaluering af udkast til budgetplanerogsikring af, atuforholdsmæssigt store underskud i medlemsstaterne i euroområdetkorrigeres. Begge har det tredobbelte formål,a)at supplere det euro-pæiske semester med en fælles budgetkøreplan, som sigter mod enbedre synkronisering af de vigtige trin i forbindelse med udformningenaf de nationale budgetter,b)at supplere systemet med multilateralovervågning af budgetpolitikker (denforebyggendedel af stabilitets-og vækstpagten) med nye overvågningskrav for at sikre, at der tagespassende hensyn til Unionens politiske henstillinger på budgetområ-

9/15

det i forbindelse med udformningen af de nationale budgetter, ogc)atsupplere proceduren for korrektion af en medlemsstats uforholds-mæssigt store underskud (denkorrigerendedel af stabilitets- ogvækstpagten) med en skærpet overvågning af budgetpolitikken i med-lemsstater, over for hvilke der er indledt en procedure i forbindelsemed uforholdsmæssigt store underskud.Disse to nye forordninger udgør sammen med de gennemgribende ændringersom følge af reformen af stabilitets- og vækstpagten et solidt grundlag for enstyrket samordning af finanspolitikken i medlemsstaterne i euroområdet.

Yderligere styrkelse krævet (end nævnt ovenfor)Stabilitetsobligationer skaber dog stadig risiko for moralsk risiko og kræver enyderligerestyrkelse af rammerne, afhængigt af den valgte metode.Ligesom for de ændringer, der drøftes i øjeblikket, vil dette indebære en grun-digere gennemgang af budgetforslag, ikke kun for finansielt nødstedte lande,men for alle deltagende medlemsstater.Det kan være nødvendigt medEU's godkendelse af budgetterne for de deltagende medlemsstaterun-der visse omstændigheder, f.eks. ved et stort gælds- eller underskudsniveau.Der vil desuden være behov for meget stærkere overvågningsrammer forbudgetgennemførelsen.De nationale finanspolitiske rammer vil blive styrket på relativt kort sigt medgennemførelsen af direktivet om finanspolitiske rammer (som faktisk kunnefremskyndes). Desuden er der drøftelser i gang om at gå endnu længere, bl.a.ved at indføre regler med henblik på at overtage stabilitets- og vækst-pagtens rammer i den nationale lovgivning,helst på forfatningsniveau, ogmed passende håndhævelsesmekanismer.Der skal etableres et system, som på en troværdig måde sikrer fuldgældsbe-tjeningfor hver medlemsstat, der drager fordel af udstedelsen af stabilitets-obligationer. Det indebærer, at betjeningen af stabilitetsobligationer eller merespecifikt betalingen af renter på fælles udstedelser under ingen omstændig-heder må kunne drages i tvivl.Én mulighed for at nå dette mål er at over-drage omfattende indgrebsbeføjelser til EU-niveaueti tilfælde af alvorligefinansielle vanskeligheder, herunder muligheden for at sætte den mislighol-dende medlemsstat under en eller anden form for "administration".En anden mulighed, som allerede nævnt i det foregående afsnit, som måskevil være et knap så omfattende indgreb i den nationale suverænitet,vil væreat indføre en bestemmelse om, at de deltagende lande skal indføre enklausul om, at gældsbetjeningen af stabilitetsobligationer prioritereshøjereend alle andre udgifter i det nationale budget. Sådanne regler vil skullehave streng retskraft, formodentlig på forfatningsniveau.Herudover og i overensstemmelse hermed skal forpligtelser i forhold til stabili-tetsobligationer have fortrin frem for eventuelle (resterende) nye nationaleudstedelser.

10/15

Med sigte på virkelig at gøre ”euro-obligationerne” stabilitetsfremmende kun-ne man også fastsættemakroøkonomiske og finanspolitiske betingelserfor medlemsstaternes tiltræden og forbliven i systemet.F.eks. kunnemedlemsstaterne nægtes adgang til stabilitetsobligationer, hvis de ikke haroverholdt deres forpligtelser i henhold til stabilitets- og vækstpagten, eller ihenhold til en styrket finanspolitisk ramme. Alternativt kan medlemsstater,som ikke overholder deres finanspolitiske mål, blive pålagt at stille (yderligere)sikkerhed for nyudstedelser af stabilitetsobligationer, eller de kan blive pålagtet rentetillæg. Adgangsbegrænsning kan også fastsættes som en funktion afgraden af manglende overholdelse, dvs. for hver afvigelse (procent af BNP) afdet offentlige budget nedsættes retten til at udstede stabilitetsobligationermed en vis mængde procentpoint af BNP.Ibilag 2er vist en række nøgletal for eurolandenes økonomi (offentlig gæld,offentligt underskud, rente på statsobligationer, CDS præmier for forsikringermod misligholdelse af gæld).

Med venlig hilsenNiels Hoffmeyer/ Sara Larsen

11/15

Bilag 1

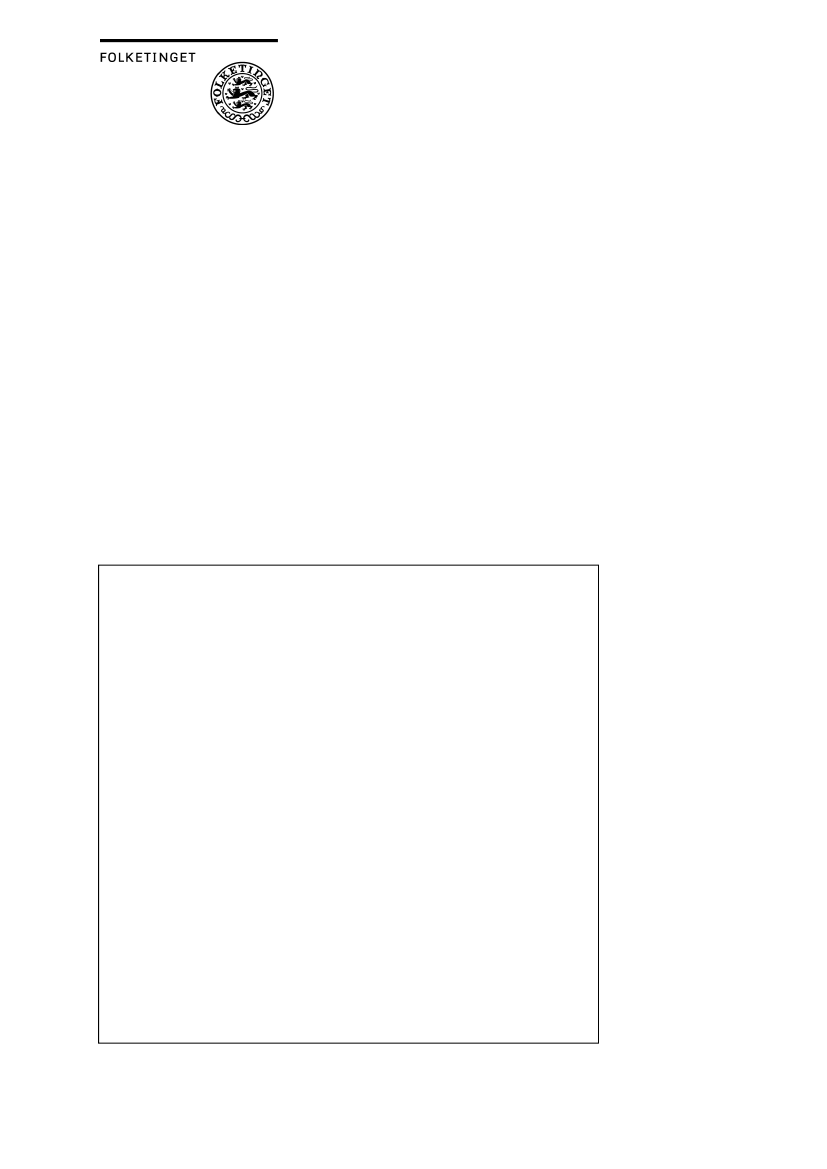

Tabel 1. Oversigt over de forskellige metoder til udstedelse af stabilitetsob-ligationer og virkningerne heraf.Metode 1Hovedtræk (A og B)- Grad af substitution afAnationale udstedelser medstabilitetsobligationerB- GarantistrukturFuldstændigSolidariskgaranti

Metode 2Delvis

Metode 3DelvisPro rata-garanti (ikke soli-darisk garanti) + forbedrin-ger

Solidarisk garanti

Vigtigste virkninger (C1, C2, D,E, F og G)- For de gennemsnitligefinansieringsomkostninger(C1 og C2)Middelstorpositiv virk-ning fra megetstor likviditet,dog stærkmoralsk risikoStor omforde-ling af fordelefra højrente-lande til lav-rentelandeMiddelstor positiv virk-ning fra middel likviditetog begrænset moralskhasardMindre omfordeling affordele fra højrentelandetil lavrentelande. Nogetmarkedspres på med-lemsstater med højtgældsniveau og lav kre-ditvurderingMiddelstore, men der erstærke markedsincita-menter til at holdebudgetdiciplinMiddelstoreMiddelstoreStore, men nogle pro-blemer i tilfælde af etuholdbart niveau af nati-onale udstedelserMiddelstor positiv virkning,lavere likviditetsvirkning ogfornuftigere politikker ud-løst af bedre markedsdi-ciplinIngen virkning tværnatio-nalt. Stærkere markeds-pres på medlemsstatermed højt gældsniveau oglav kreditvurderingSmå, men der er stærkemarkedsincitamenter til atholde budgetdiciplinMiddelstoreMiddelstoreSmå, men kan bidrage tilat løse den aktuelle krisepå grund af den hurtigegennemførelse

C1

1) for stabilitetsobligationersom helhed

C2

2) tværnationalt

D

- For moralsk risiko (udenstrammere styring)- For den finansielle integra-tion i Europa- For EU-finansmarkedernestilbagetrækningskraft påverdensplan- For stabiliteten på finans-markederne

Store

EF

StoreStore

G

Store

Retlige overvejelser (H)HGennemførelsestid (I)ILangMellemlang til langKortTraktatændring ikke nød-Sandsynligvis Sandsynligvis traktatæn-vendig. Afledt ret kan væretraktatændringdringnyttig

12/15

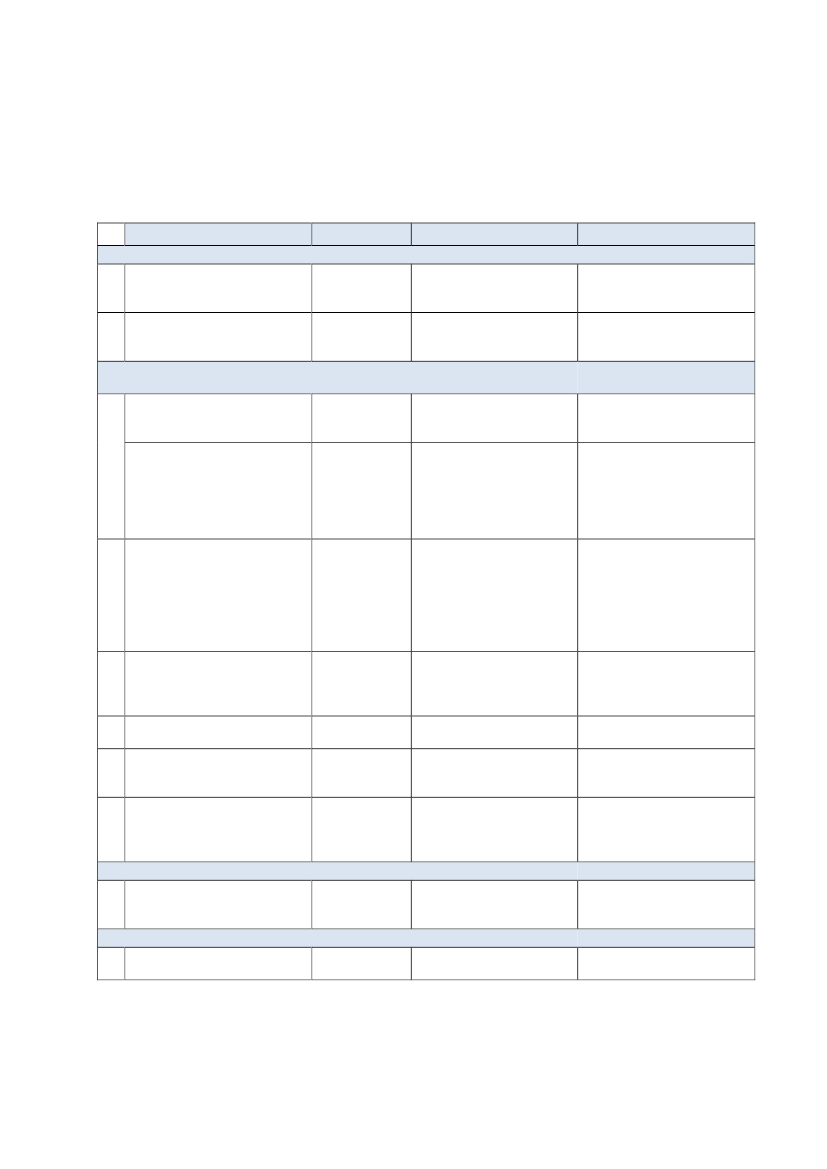

Bilag 2Bilag 2

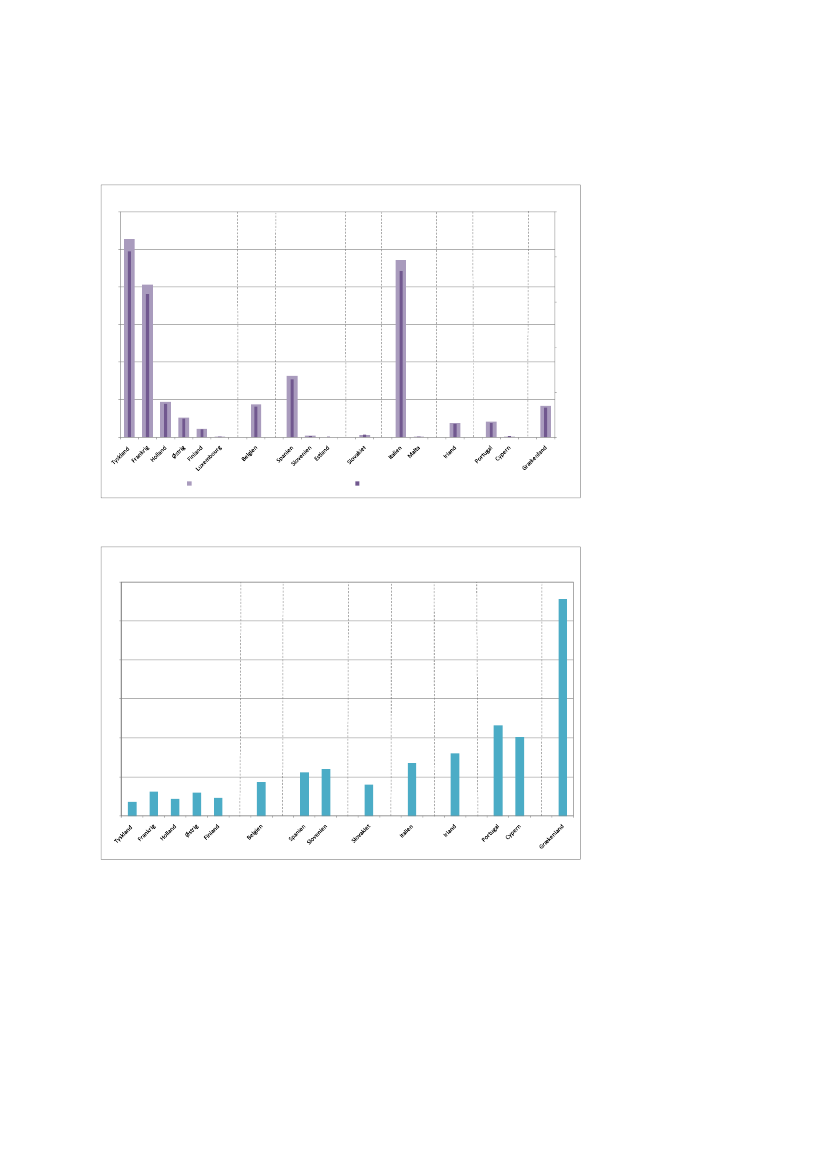

Nøgletal for eurolandenes økonomiFigur 1Offentlig gæld i pct. af BNP (ultimo 2010)Procent160AAA lande140

Rangordnet efter landenes kreditvurderingAA+ landeAA- landeA+ landeA landeBBB+ landeBBB- landeCC lande

120

100

80

60

40

20

0

Figur 2Saldo på offentlige budgetter i pct. af BNP (ultimo 2010)Procent5AAA lande0

Rangordnet efter landenes kreditvurderingAA+ landeAA- landeA+ landeA landeBBB+ landeBBB- landeCC lande

-5

-10

-15

-20

-25

-30

-35

13/15

Bilag 2

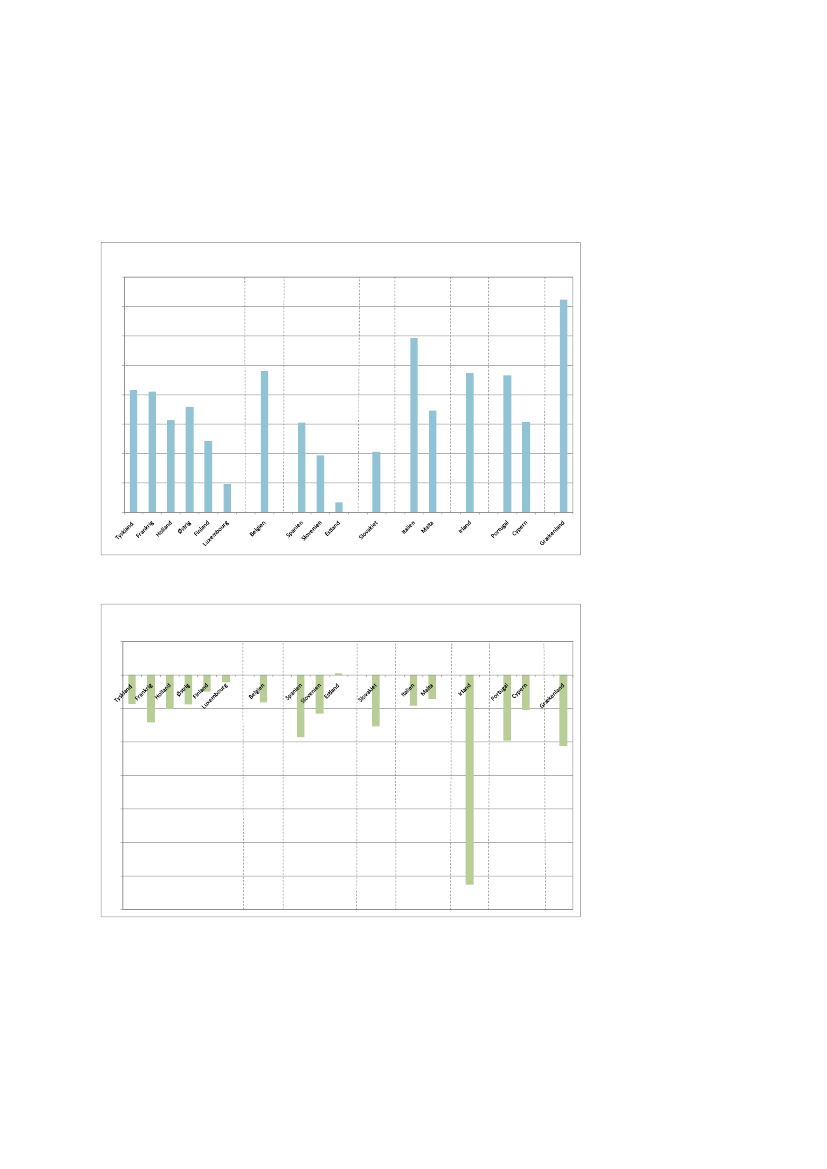

Figur 3Procent30

Offentlig gæld i mia. euro (højre akse) og i pct. af euro-områdets samlede gæld (venstre akse)AAA landeAA+ landeAA- landeA+ landeA landeBBB+ landeBBB- lande

Mia. euro2500CC lande

25

2000

20150015100010

5

500

0

0

Offentlig gæld i pct. af euro-området (venstre akse)

Offentlig gæld i mia. euro (højre akse)

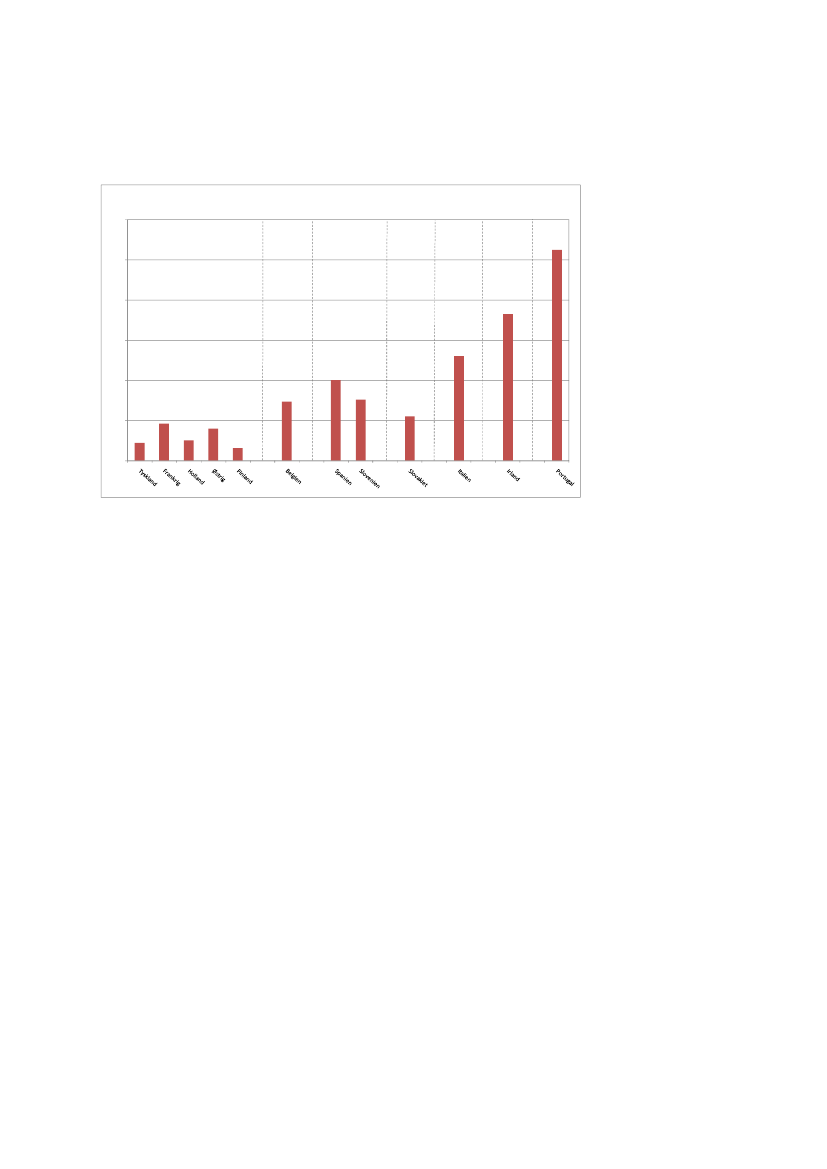

Figur 4Rente på statsobligationer (10-årige obligationer pr. 8/11-2011)Procent30AAA lande

Rangordnet efter landenes kreditvurderingAA+ landeAA- landeA+ landeA landeBBB+ landeBBB- landeCC lande

25

20

15

10

5

0

14/15

Bilag 2

Figur 5CDS spreds pr. 8/11-2011Basispoint1200AAA lande

Rangordnet efter landenes kreditvurderingAA+ landeAA- landeA+ landeA landeBBB+ landeBBB+ lande

1000

800

600

400

200

0

CDS præmier (eller spreds) angiver prisen på at forsikre sig mod, at låntagerikke honorerer sin gældsforpligtelse.

15/15