Skatteudvalget 2011-12

L 31 Bilag 1

Offentligt

Lovforslag nr.L 31

Folketinget 2011-12

Fremsat den 21. november 2011 af skatteministeren (Thor Möger Pedersen)

Forslagtil

Lov om ændring af ligningsloven og forskellige andre love(Afskaffelse af multimediebeskatningen, ophævelse af skattebegunstigelsen for medarbejderaktieordninger, ophævelse afskattefritagelse for arbejdsgiverbetalte sundhedsforsikringer m.v., lønsumsafgiftspligt for aflønning i aktier og købe- ogtegningsretter til aktier m.v., justering af BoligJobordningen, ophævelse af loftet over børne- og ungeydelsen og tillæg til grøncheck m.v.)§1I lov om påligningen af indkomstskat til staten(ligningsloven), jf. lovbekendtgørelse nr. 1017 af 28.oktober 2011, som ændret ved § 1 i lov nr. 1337 af 19.december 2008, § 4 i lov nr. 462 af 12. juni 2009, § 1 i lovnr. 519 af 12. juni 2009, § 38 i lov nr. 698 af 25. juni 2010og § 3 i lov nr. 624 af 14. juni 2011, foretages følgendeændringer:1.§ 7 Aophæves.2.§ 7 Hophæves.3.§ 7 M, stk. 3,affattes således:»Stk. 3.Uanset at en person, der er omfattet af stk. 1 eller2, får stillet telefon, datakommunikationsforbindelse ellercomputer med tilbehør omfattet af ligningslovens § 16,stk. 12 og 13, til rådighed til brug for vedkommendes bi-stand som led i foreningens skattefri virksomhed eller hjem-meværnets virksomhed, anses personen fortsat for ulønnet,og vedkommende er ikke skattepligtig af privat rådighedover de pågældende goder. Har en person, der er omfattet afstk. 1 eller 2, fået stillet telefon, datakommunikationsforbin-delse eller computer med tilbehør, som nævnt i 1. pkt., til rå-dighed, kan der ikke udbetales skattefri godtgørelse efterstk. 1 og 2 for udgifter, som modtageren afholder til tilsva-rende ydelser.«4.§ 8 V, stk. 1,affattes således:»§ 8 V.Ved opgørelsen af den skattepligtige indkomstkan fradrages udgifter, der er betalt og dokumenteret, til ar-bejdsløn til hjælp og istandsættelse i hjemmet, jf. stk. 2-6.Installation, reparation eller udskiftning af biokedelanlæg oghusstandsvindmøller anses som istandsættelse i hjemmet.Installation, reparation eller udskiftning af oliefyr anses ikkesom istandsættelse i hjemmet.«5.I§ 8 V, stk. 2, nr. 5,ændres »den 31. december 2013« til:»den 31. december 2012«.6.§ 8 V, stk. 4,affattes således:»Stk. 4.Der kan ikke foretages fradrag for udgifter til ar-bejde, som der er ydet tilskud til efter andre offentlige støt-teordninger, herunder efter reglerne i lov om hjemmeser-vice. Tilsvarende gælder udgifter til børnepasning, der erskattefritaget hos modtageren efter § 7 Æ, og udgifter, somer fradraget ved opgørelsen af den skattepligtige indkomstefter andre regler i skattelovgivningen.«7.I§ 8 Vindsættes efter stk. 4 som nyt stykke:»Stk. 5.Der kan ikke foretages fradrag for udgifter til ar-bejde udført af personer, der har fast bopæl i den helårsbo-lig, hvor arbejdet udføres.«Stk. 5 bliver herefter stk. 6.8.I§ 16, stk. 1, 1. pkt.,ændres »stk. 3-13« til: »stk. 3-14«.9.I§ 16, stk. 3, 1. pkt.,ændres »stk. 4-15« til: »stk. 4-16«.10.I§ 16, stk. 3,indsættes efter 4. pkt.:»Værdien af arbejdsgiverbetalte sundhedsbehandlingerm.v. og den arbejdsgiverbetalte præmie for forsikringer, derdækker de pågældende behandlinger m.v., beskattes udenhensyn til grundbeløbet i 3. pkt., og værdien af disse godermedregnes ikke ved beregningen af, om grundbeløbet eroverskredet.«

AN010975Skattemin., j.nr. 2011-311-0075

2

11.I§ 16, stk. 3, 6. pkt.,der bliver 7. pkt., ændres »3.-5.pkt.« til: »3., 4. og 6. pkt.«12.I§ 16, stk. 3, 7. pkt.,der bliver 8. pkt., ændres »3. og 5.pkt.« til: »3. og 6. pkt.«13.I§ 16, stk. 3, 8. pkt.,der bliver 9. pkt., ændres »3.-5.pkt.« til: »3., 4. og 6. pkt.«14.I§ 16, stk. 3, nr. 3,ændres »Multimedier, jf. stk. 12« til:»Fri telefon, herunder fri datakommunikationsforbindelse,og fri computer med tilbehør, jf. stk. 12 og 13«.15.§ 16, stk. 12,affattes således:»Stk. 12.Den skattepligtige værdi af en fri telefon, herun-der fri datakommunikationsforbindelse, der er stillet til rå-dighed af en eller flere arbejdsgivere m.v. som nævnt istk. 1, for den skattepligtiges private benyttelse, udgør etgrundbeløb på 2.500 kr. (2010-niveau). Den skattepligtigeværdi nedsættes svarende til det antal hele måneder, hvoriingen af goderne har været til rådighed i indkomståret. Vær-dien af en fri datakommunikationsforbindelse tilsluttet enarbejdstagers computer, herunder engangsudgiften til etable-ring, beskattes dog ikke, når arbejdstageren fra sin computerhar adgang til arbejdsstedets netværk. Hvis to ægtefæller,der er samlevende ved indkomstårets udløb, begge er omfat-tet af 1. pkt. en del af eller hele indkomståret, nedsættes denskattepligtige værdi af fri telefon, herunder datakommunika-tionsforbindelse for hver ægtefælle med 25 pct. Det er enbetingelse for nedsættelsen, at ægtefællernes samlede skatte-pligtige værdi af goderne før reduktion udgør et grundbeløbpå mindst 3.300 kr. (2010-niveau). Grundbeløbene i 1. og 5.pkt. reguleres efter personskattelovens § 20.«16.§ 16, stk. 13,affattes således:»Stk. 13.Værdien af privat benyttelse af en computer medtilbehør, der er stillet til rådighed til brug ved arbejdet, be-skattes ikke. Skattefriheden efter 1. pkt. gælder dog ikke,hvis arbejdstageren ved lønomlægning har kompenseret ar-bejdsgiveren m.v. for at få stillet udstyret til rådighed. Hararbejdstageren kompenseret arbejdsgiveren som nævnt i 2.pkt., medregnes et beløb svarende til 50 pct. af udstyrets ny-pris ved opgørelsen af den skattepligtige indkomst i det ellerde indkomstår, hvor udstyret er til rådighed. Har udstyretkun været til rådighed en del af året, nedsættes den skatte-pligtige værdi svarende til det antal hele måneder, hvori ud-styret ikke har været til rådighed.«17.I§ 16indsættes efter stk. 13 som nyt stykke:»Stk. 14.Stk. 1, 1. pkt., og stk. 12 finder tilsvarende an-vendelse for selvstændigt erhvervsdrivende, for så vidt an-går telefon, herunder datakommunikationsforbindelse, somindgår i den erhvervsmæssige virksomhed og er til rådighedfor privat benyttelse på bopælen, i sommerhuset eller lig-nende. Værdien af en datakommunikationsforbindelse til-sluttet den erhvervsdrivendes computer, herunder engangs-udgiften til etablering, beskattes dog ikke, når den erhvervs-drivende fra sin computer har adgang til virksomhedens net-værk. Værdien af en selvstændigt erhvervsdrivendes private

benyttelse af en computer med tilbehør, der indgår i den er-hvervsmæssige virksomhed og anvendes i forbindelse her-med, beskattes ikke.«Stk. 14 og 15 bliver herefter stk. 15 og 16.18.I§ 16 B, stk. 2, nr. 1,udgår »aktier m.v., der er omfattetaf § 7 A, aktier omfattet af § 7 H, aktier erhvervet ved ud-nyttelse af en købe- eller tegningsret omfattet af § 7 H og«.19.§ 28, stk. 11,ophæves.20.§ 30affattes således:»§ 30.Ved opgørelsen af den skattepligtige indkomstmedregnes ikke ydelser, som afholdes af arbejdsgiveren tilbehandling af medarbejderens misbrug af medicin, alkoholeller andre rusmidler eller rygeafvænning. Ved opgørelsenaf den skattepligtige indkomst medregnes heller ikke denrentefordel, som medarbejderen opnår ved, at arbejdsgiverenyder denne et lån til dækning af udgifterne ved behandlingfor misbrug af medicin, alkohol eller andre rusmidler ellerrygeafvænning. Såfremt arbejdsgiveren har valgt at tegne enforsikring til dækning af udgifter i forbindelse med denævnte behandlinger, eller såfremt medarbejderen har tegneten sådan forsikring, og arbejdsgiveren dækker medarbejde-rens udgifter hertil, medregnes tilsvarende ikke forsikrings-præmien eller det fra arbejdsgiveren modtagne beløb vedopgørelsen af medarbejderens skattepligtige indkomst.Stk. 2.Skattefriheden for ydelser til dækning af medici-nudgifter, som afholdes af arbejdsgiveren i forbindelse medmedarbejderens behandling for misbrug af medicin, alkoholeller andre rusmidler, er begrænset til udgifter afholdt i enperiode på højst 6 måneder fra 1. behandlingsdag, bortset fraudgifter afholdt under indlæggelse på hospital, klinik ellerlignende. Tilsvarende gælder for skattefriheden for rentefor-delen ved et lån, forsikringspræmier eller beløb til dækningheraf, jf. stk. 1, i det omfang medicinudgifter dækkes af lå-net eller forsikringen ud over den nævnte periode.Stk. 3.Det er en betingelse for skattefriheden efter stk. 1,at udgiften afholdes som led i arbejdsgiverens generelle per-sonalepolitik for alle virksomhedens medarbejdere, herunderat en forsikring tegnet af arbejdsgiveren tilbydes samtligevirksomhedens medarbejdere. Tilbuddet kan dog begrænsesefter generelle kriterier om anciennitet og antal arbejdstimer.Stk. 4.Det er endvidere en betingelse for skattefrihedenfor ydelser, som afholdes af arbejdsgiveren efter stk. 1 tilmedarbejderens behandling for misbrug af medicin, alkoholeller andre rusmidler, at der foreligger en skriftlig lægeerklæ-ring om, at medarbejderen har behov for behandlingen.Stk. 5.Det er en betingelse for skattefriheden for forsik-ringspræmier efter stk. 1, 3. pkt., at det af forsikringsbetin-gelserne fremgår, at forsikringen kun dækker behandling ef-ter stk. 1, der opfylder kravene i stk. 4.Stk. 6.Stk. 1-5 gælder tilsvarende for ydelser til behand-ling for misbrug af medicin, alkohol eller andre rusmidlereller rygeafvænning, der gives til personer som led i en afta-le om ydelse af personligt arbejde i tilfælde, hvor virksom-hedens medarbejdere omfattes af en ordning, som nævnt istk. 1. Stk. 1-5 gælder også tilsvarende for ydelser til be-

3

handling for misbrug af medicin, alkohol eller andre rusmid-ler eller rygeafvænning, der gives til personer, som er valgttil medlem af eller medhjælp for bestyrelser, udvalg, kom-missioner, råd, nævn eller andre kollektive organer, herun-der Folketinget, regionsråd og kommunalbestyrelser.Stk. 1-5 gælder endvidere tilsvarende for ydelser til behand-ling for misbrug af medicin, alkohol eller andre rusmidlereller rygeafvænning, der gives til medlemmer af en fagfor-ening, pensionskasse eller lignende.«21.§ 30 Aaffattes således:»§ 30 A.Ved opgørelsen af den skattepligtige indkomstkan skattepligtige personer, der driver selvstændig erhvervs-virksomhed, fradrage udgifter til behandling af misbrug afmedicin, alkohol eller andre rusmidler eller rygeafvænningfor sig selv og for en ægtefælle, som ikke i overvejende graddriver virksomheden, men som modtager en del af virksom-hedens overskud, jf. kildeskattelovens § 25 A, stk. 3, efterreglerne i stk. 2-6. Fradragsretten er betinget af, at1) den person, som behandlingen vedrører, deltager i virk-somhedens drift med en personlig arbejdsindsats af ik-ke uvæsentligt omfang og2) eventuelle medarbejdere i virksomheder, der drives afden selvstændigt erhvervsdrivende, bortset fra virksom-heder omfattet af personskattelovens § 4, stk. 1, nr. 10eller 12, med mindst to ejere, som led i virksomheder-nes generelle personalepolitik senest samtidig medetableringen af ordningen for den selvstændigt er-hvervsdrivende er tilbudt en tilsvarende ordning medskattefrihed for arbejdsgiverbetalt behandling for mis-brug af medicin, alkohol eller andre rusmidler eller ry-geafvænning, jf. § 30. Hvis der efter § 30, stk. 3, 2.pkt., er fastsat generelle anciennitetskrav, skal den selv-stændigt erhvervsdrivende og en eventuel ægtefælleopfylde et tilsvarende anciennitetskrav.Stk. 2.Fradragsretten efter stk. 1 omfatter ydelser, som af-holdes til behandling for misbrug af medicin, alkohol ellerandre rusmidler eller rygeafvænning. Hvis den selvstændigterhvervsdrivende har valgt at tegne en forsikring til dækningaf udgifter i forbindelse med sådan behandling eller rygeaf-vænning, og der for eventuelle medarbejdere i virksomhe-den er tegnet en tilsvarende forsikring efter § 30, stk. 1, 3.pkt., er forsikringspræmien fradragsberettiget. Hvis der formedarbejderne i en virksomhed er tegnet en forsikring somnævnt i § 30, stk. 1, 3. pkt., og den selvstændigt erhvervsdri-vende eller en eventuel ægtefælle omfattet af kildeskattelo-vens § 25 A, stk. 3, af forsikringsmæssige grunde ikke kanblive omfattet af forsikringen, kan der fradrages ydelser somnævnt i 1. og 2. pkt., forudsat at disse ydelser svarer til deydelser, der for medarbejdernes vedkommende er omfattetaf forsikringen.Stk. 3.Fradragsretten for udgifter til medicin, som afhol-des i forbindelse med en behandling for misbrug af medicin,alkohol eller andre rusmidler, er begrænset til udgifter af-holdt i en periode på højst 6 måneder fra 1. behandlingsdag,bortset fra udgifter afholdt under indlæggelse på hospital,klinik eller lignende. Tilsvarende gælder for fradragsretten

for forsikringspræmier, i det omfang medicinudgifter dæk-kes af forsikringen ud over den nævnte periode.Stk. 4.Det er en betingelse for fradragsretten for ydelser,som afholdes efter stk. 2, 1. pkt., til behandling for misbrugaf medicin, alkohol eller andre rusmidler, at der foreliggeren skriftlig lægeerklæring om, at den pågældende har behovfor behandlingen.Stk. 5.Det er en betingelse for fradragsretten for forsik-ringspræmier efter stk. 2, 2. pkt., at det af forsikringsbetin-gelserne fremgår, at forsikringen kun dækker behandling ef-ter stk. 2, 1. pkt., der opfylder kravene i stk. 4.Stk. 6.Ved opgørelsen af den skattepligtige indkomst foren ægtefælle, der ikke i overvejende grad driver virksomhe-den, men som modtager en del af virksomhedens overskud,jf. kildeskattelovens § 25 A, stk. 3, medregnes ikke ydelserfra den anden ægtefælle eller udbetalinger fra forsikringersom nævnt i stk. 1, 2, 4 og 5. § 30, stk. 2, finder tilsvarendeanvendelse.«§2I lov om skattemæssige afskrivninger (afskrivningsloven),jf. lovbekendtgørelse nr. 1191 af 11. oktober 2007, somændret senest ved § 8 i lov nr. 221 af 21. marts 2011,foretages følgende ændring:1.§ 4, stk. 2,affattes således:»Stk. 2.Overfører en skattepligtig, der anvender virksom-hedsordningen, jf. virksomhedsskattelovens afsnit 1, en bil,en telefon eller en computer med tilbehør, der benyttes bådetil erhvervsmæssige og private formål, fra virksomheden tilden skattepligtige, behandles dette efter denne lov som etsalg af bilen, telefonen eller computeren med tilbehør. Somsalgssum anvendes handelsværdien på det tidspunkt, hvorbilen, telefonen eller computeren med tilbehør tages ud afvirksomhedsordningen.«§3I lov om den skattemæssige behandling af gevinst og tabved afståelse af aktier m.v. (aktieavancebeskatningsloven),jf. lovbekendtgørelse nr. 796 af 20. juni 2011, som ændretved lov nr. 624 af 14. juni 2011, foretages følgendeændring:1.I§ 2, stk. 3, nr. 1,udgår »omfattet af ligningslovens § 7A, aktier omfattet af ligningslovens § 7 H, aktier erhvervetved udnyttelse af en købe- eller tegningsret omfattet af lig-ningslovens § 7 H og aktier«.§4I lov om arbejdsmarkedsbidrag (arbejdsmarkedsbidrags-loven), jf. lov nr. 471 af 12. juni 2009, som ændret ved § 3 ilov nr. 1278 af 16. december 2009, foretages følgendeændringer:1.§ 2, stk. 2, nr. 3,affattes således:

4

»3) Fri telefon, herunder fri datakommunikationsforbindel-se, jf. ligningslovens § 16, stk. 3, nr. 3, og stk. 12.«2.I§ 2, stk. 2,indsættes efter nr. 7 som nyt nummer:»8) Arbejdsgiverbetalte sundhedsbehandlinger m.v. og denarbejdsgiverbetalte præmie for forsikringer, der dækkerde pågældende behandlinger m.v.«§5

§9Ilovommerværdiafgift(momsloven),jf.lovbekendtgørelse nr. 287 af 28. marts 2011, som ændretved lov nr. 1134 af 4. december 2009, foretages følgendeændring:1.§ 47, stk. 4, 4. pkt.,ophæves.§ 10

I kildeskatteloven, jf. lovbekendtgørelse nr. 1403 af 7.december 2010, som ændret senest ved § 2 i lov nr. 572 af 7.juni 2011, foretages følgende ændringer:1.§ 49 A, stk. 2, nr. 10,affattes således:»10) Fri telefon, herunder fri datakommunikationsforbin-delse, jf. ligningslovens § 16, stk. 3, nr. 3, og stk. 12.«2.I§ 49 A, stk. 2,indsættes efter nr. 11 som nyt nummer:»12) Arbejdsgiverbetalte sundhedsbehandlinger m.v. ogden arbejdsgiverbetalte præmie for forsikringer, derdækker de pågældende behandlinger m.v., jf. arbejds-markedsbidragslovens § 2, stk. 2, nr. 8.«§6I lov om en skattemæssig behandling af gevinst og tab påfordringer, gæld og finansielle kontrakter (kursgevinst-loven), jf. lovbekendtgørelse nr. 916 af 19. august 2011,foretages følgende ændringer:1.I§ 30, stk. 3, 3. pkt.,udgår »ligningslovens § 7 H eller«.2.I§ 30, stk. 4, 2. pkt.,udgår to steder »ligningslovens § 7H eller«.§7

I skattekontrolloven, jf. lovbekendtgørelse nr. 819 af 27.juni 2011, som ændret ved § 1 i lov nr. 1134 af 4. december2009, foretages følgende ændringer:1.I§ 7 A, stk. 2, nr. 11,udgår »er omfattet af ligningslovens§ 7 H eller«.2.I§ 7 A, stk. 2, nr. 12,udgår », og som ikke er omfattet afligningslovens § 7 H«.3.§ 7 A, stk. 2, nr. 13,ophæves.Nr. 14 og 15 bliver herefter til nr. 13 og 14.§ 11I lov om indkomstbeskatning af selvstændigeerhvervsdrivende (virksomhedsskatteloven), jf. lovbekendt-gørelse nr. 1075 af 10. september 2007, som ændret bl.a.ved § 2 i lov nr. 519 af 12. juni 2009 og senest ved § 13 ilov nr. 724 af 25. juni 2010, foretages følgende ændring:1.§ 1, stk. 3, 5. pkt.,affattes således:»Biler, telefoner, datakommunikationsforbindelser ogcomputere med tilbehør, der benyttes både erhvervsmæssigtog privat, kan indgå i virksomheden.«§ 12

I lov om en børne- og ungeydelse, jf. lovbekendtgørelsenr. 964 af 19. september 2011, foretages følgendeændringer:1.§ 1, stk. 3-6,ophæves.Stk. 7 bliver herefter stk. 3.2.I§ 1, stk. 7,der bliver stk. 3, ændres »De i stk. 1-3 nævn-te beløb« til: »De i stk. 1 og 2 nævnte beløb«.3.I§ 2, nr. 5,ændres »§ 57 a, stk. 6 og« til: »§ 57 a,stk. 6,«.§8I lov om afgift af lønsum m.v., jf. lovbekendtgørelse nr.466 af 22. maj 2006, som ændret senest ved § 1 i lov nr.1361 af 8. december 2010, foretages følgende ændring:1.I§ 4, stk. 3,indsættes som 2. pkt.:»Aflønning i aktier og købe- og tegningsretter til aktierm.v. skal dog medregnes til lønsummen, selv om aflønnin-gen ikke berettiger til feriegodtgørelse efter ferieloven.«

I lov nr. 472 af 12. juni 2009 om skattefri kompensationfor forhøjede energi- og miljøafgifter, som ændret ved § 14 ilov nr. 1278 af 16. december 2009, § 2 i lov nr. 624 af 11.juni 2010, § 11 i lov nr. 724 af 25. juni 2010 og § 3 i lov nr.554 af 1. juni 2011, foretages følgende ændringer:1.I§ 1indsættes efter stk. 3 som nyt stykke:»Stk. 4.Til personer, som opfylder betingelserne i stk. 1,ydes et skattefrit tillæg på 280 kr.«Stk. 4 bliver herefter stk. 5.2.I§ 1, stk. 4,der bliver stk. 5, ændres »Stk. 1 og 2« til:»Stk. 1-3«.3.I§ 2indsættes efter stk. 2 som nyt stykke:»Stk. 3.Det tillæg, som er nævnt i § 1, stk. 4, bortfalder,hvis grundlaget for topskat efter personskattelovens § 7,stk. 1 og 3, overstiger et grundbeløb på 212.000 kr. (2010-niveau).«Stk. 3 og 4 bliver herefter stk. 4 og 5.

5

4.I§ 2, stk. 3,der bliver stk. 4, ændres »Stk. 1 og 2« til:»Stk. 1-3«.5.I§ 2, stk. 4,der bliver stk. 5, indsættes efter »Bundfradra-get i stk. 1«: »og grundbeløbet i stk. 3«.§ 13I lov om finansiel virksomhed, jf. lovbekendtgørelse nr.885 af 8. august 2011, som ændret ved § 23 i lov nr. 718 af25. juni 2010, § 2 i lov nr. 1553 af 21. december 2010, § 1 ilov nr. 1556 af 21. december 2010 og § 229 i lov nr. 456 af18. maj 2011, foretages følgende ændring:1.§ 77 a, stk. 10,ophæves.§ 14I lov om statsgaranti til udviklingsvirksomhed, jf.lovbekendtgørelse nr. 150 af 17. marts 1999, foretagesfølgende ændring:1.§ 5, stk. 6, 2. pkt.,affattes således:»Udviklingsselskabet må ikke direkte eller indirekte ejehele porteføljevirksomheden.«§ 15Stk. 1.Loven træder i kraft den 1. januar 2012.Stk. 2.§ 1, nr. 3, 8-17, 20 og 21, § 2, §§ 4-5 og § 11 harvirkning fra og med indkomståret 2012, jf. dog stk. 6 og 7.Stk. 3.§ 1, nr. 1, 18 og 19, § 3, § 9, § 13 og § 14 har virk-ning for tildelinger, der sker den 1. januar 2012 eller senere.1. pkt. finder ikke anvendelse på aftaler mellem den ansatteog virksomheden om tildeling af aktier, køberetter til aktiereller tegningsretter til aktier, hvis aftalen er indgået indenden 21. november 2011, og tildelingen sker senest 31. de-

cember 2012. For sådanne aftaler finder de hidtil gældenderegler fortsat anvendelse.Stk. 4.§ 1, nr. 2, 18 og 19, § 3, § 6 og § 10 har virkningfor aftaler om tildeling af aktier, køberetter til aktier og teg-ningsretter til aktier, når aftalen er indgået den 21. november2011 eller senere.Stk. 5.§ 1, nr. 4-7, har virkning for lønudgifter vedrøren-de arbejde, der udføres fra 1. januar 2012 og senere.Stk. 6.§ 1, nr. 15 og 16, finder ikke anvendelse for ind-komstår, der påbegyndes inden den 1. januar 2012. For tele-fon, herunder datakommunikation, og computer med tilbe-hør, hvor der inden lovens ikrafttræden er indgået aftale,hvorefter arbejdstageren ved lønomlægning har kompense-ret arbejdsgiveren for at få udstyret til rådighed, beskattesarbejdstageren maksimalt af et beløb på 3.000 kr. årligt(2010-niveau) til og med indkomståret 2014. Det er en for-udsætning, at udstyret i 2. pkt. i indkomståret 2011 beskattesi henhold til ligningslovens § 16, stk. 12, jf. lovbekendtgø-relse nr. 1017 af 28. oktober 2011.Stk. 7.§ 1, nr. 20 og 21, finder ikke anvendelse for ind-komstår, der påbegyndes inden den 1. januar 2012.Stk. 8.§ 8 finder ikke anvendelse for købe- og tegnings-retter til aktier omfattet af ligningslovens § 28, hvis de er til-delt inden 1. januar 2012.Stk. 9.§ 12 har virkning fra og med indkomståret 2013.Stk. 10.Ved opgørelsen af en kommunes slutskat og kir-keskat for indkomståret 2012 efter § 16 i lov om kommunalindkomstskat, korrigeres den opgjorte slutskat for den be-regnede virkning af de ændringer i udskrivningsgrundlagetfor kommuneskat og kirkeskat for 2012, der følger af dennelov med undtagelse af ændringer i § 1, nr. 4-7 og §§ 7 og 12.Stk. 11.Den beregnede korrektion af kommunens og kir-kens slutskat efter stk. 10 fastsættes af økonomi- og inden-rigsministeren på grundlag af de oplysninger, der foreliggerpr. 1. maj 2014.

6

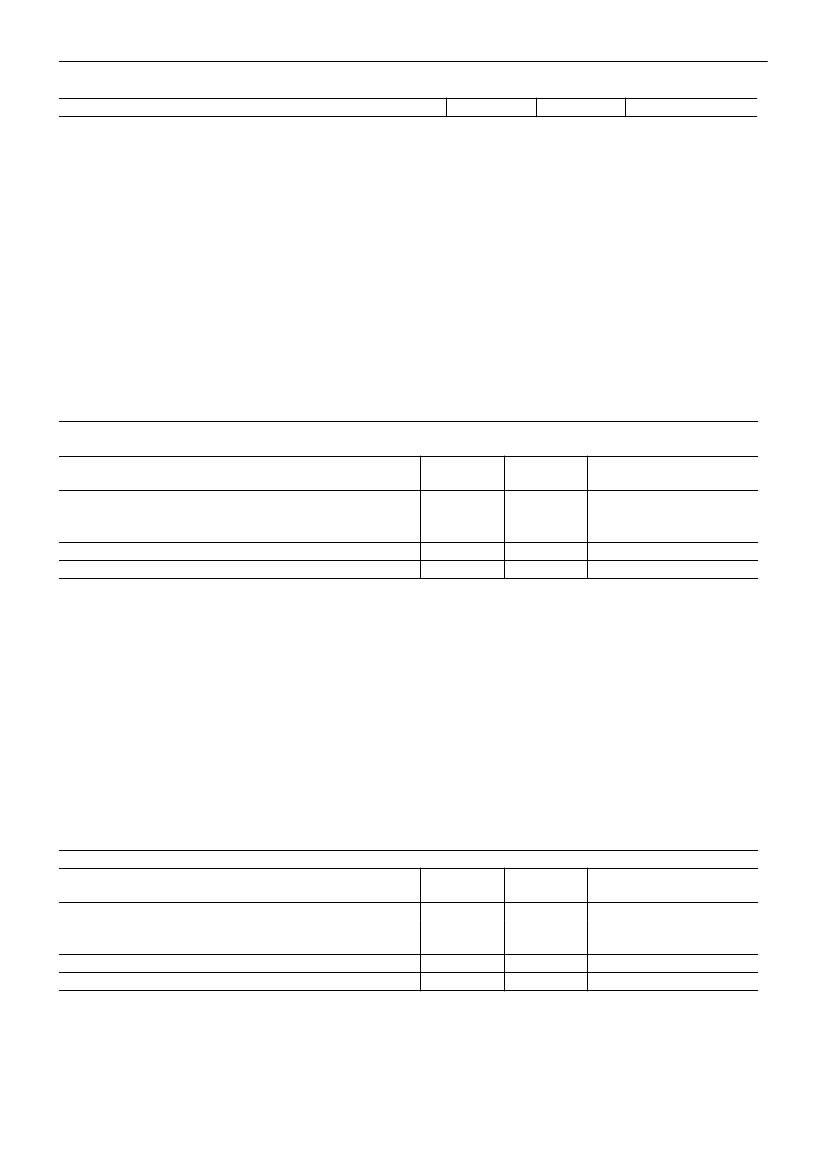

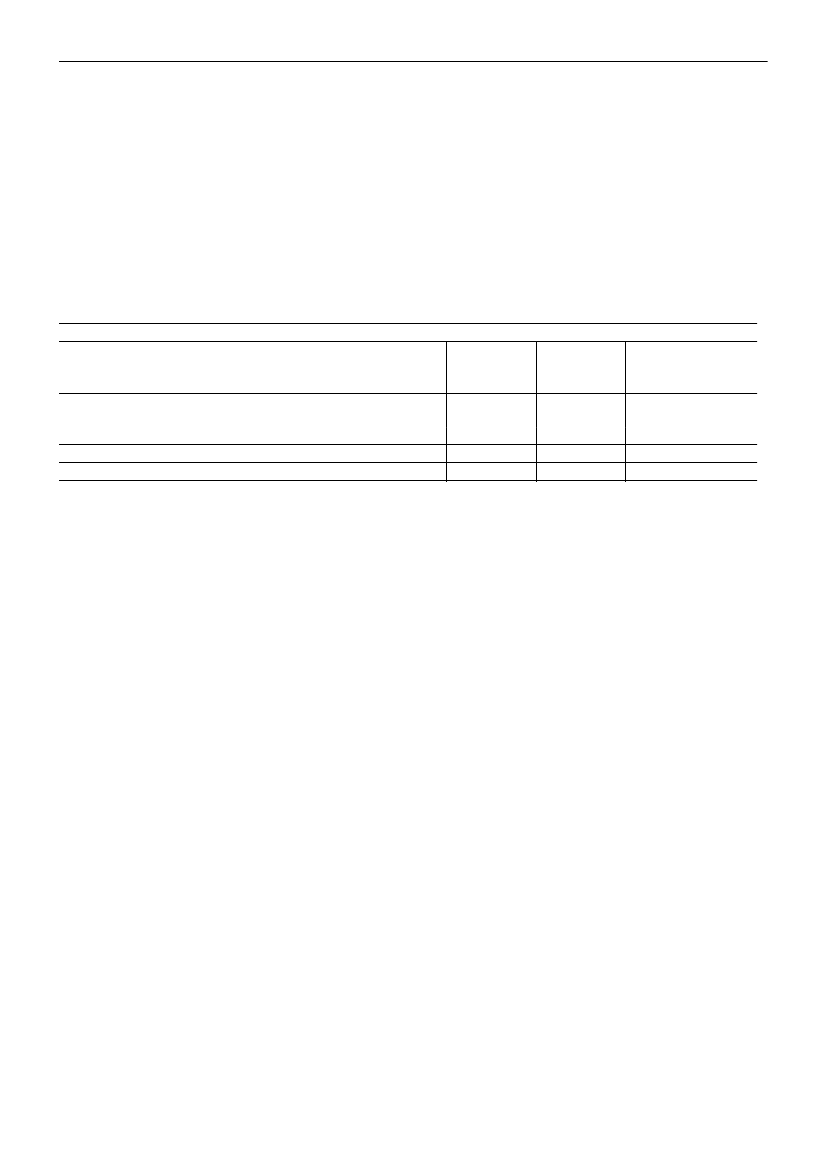

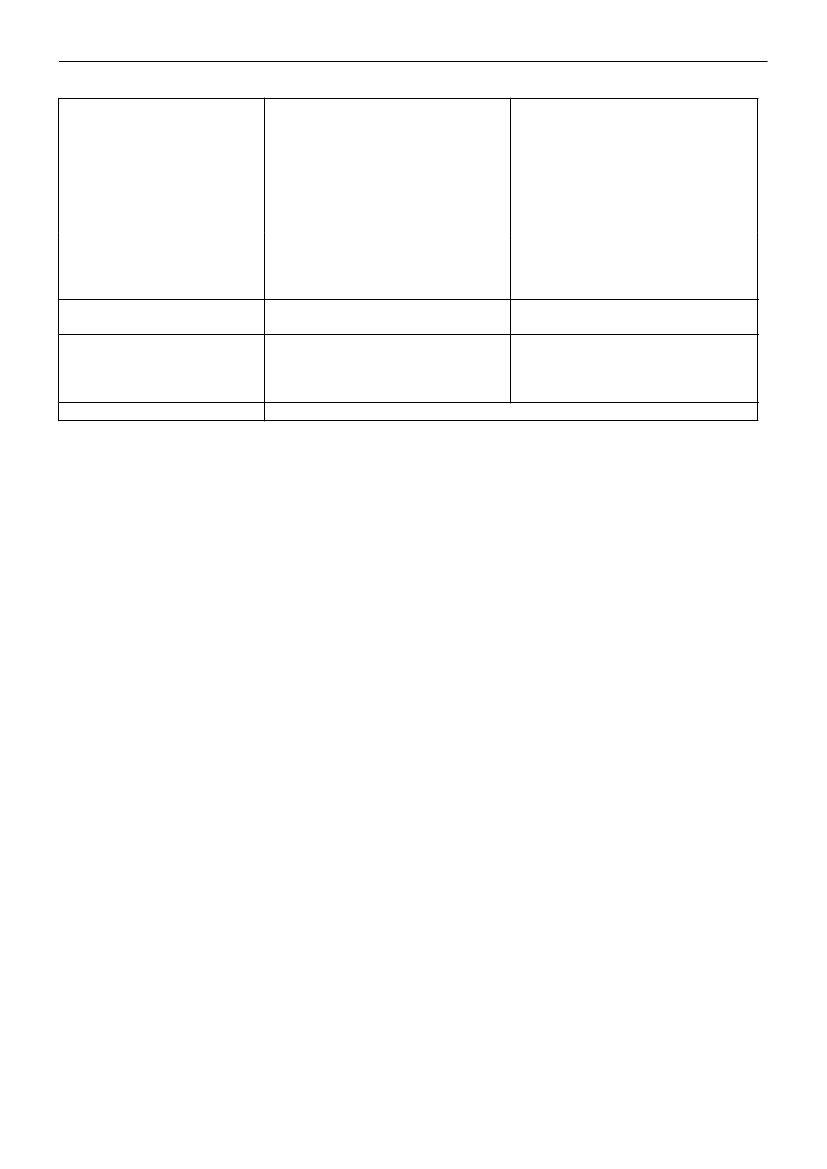

Bemærkninger til lovforslagetAlmindelige bemærkningerIndholdsfortegnelse1.Indledning2.Lovforslagets formål og baggrund2.1. Afskaffelse af multimediebeskatningen2.2. Ophævelse af skattebegunstigelsen af medarbejderaktieordninger2.3. Ophævelse af skattefritagelsen for arbejdsgiverbetalte sundhedsforsikringer og sundhedsbehandlinger m.v.2.4. Lønsumsafgiftspligt for aflønning i aktier og købe- og tegningsretter til aktier m.v.2.5. Justering af BoligJobordningen2.6. Ophævelse af loftet over børne- og ungeydelsen2.7. Tillæg til grøn check3.Lovforslagets enkelte elementer3.1. Afskaffelse af multimediebeskatningen3.1.1. Gældende ret3.1.2. Forslagets indhold3.2. Ophævelse af skattebegunstigelsen af medarbejderaktieordninger3.2.1. Gældende ret3.2.2. Forslagets indhold3.3. Ophævelse af skattefritagelsen for arbejdsgiverbetalte sundhedsforsikringer og sundhedsbehandlinger m.v.3.3.1. Gældende ret3.3.2. Forslagets indhold3.4. Lønsumsafgiftspligt for aflønning i aktier og købe- og tegningsretter til aktier m.v.3.4.1. Gældende ret3.4.2. Forslagets indhold3.5. Justering af BoligJobordningen3.5.1. Gældende ret3.5.2. Forslagets indhold3.6. Ophævelse af loftet over børne- og ungeydelsen3.6.1. Gældende ret3.6.2. Forslagets indhold3.7. Tillæg til grøn check3.7.1. Gældende ret3.7.2. Forslagets indhold4.Økonomiske konsekvenser for det offentlige5.Administrative konsekvenser for det offentlige6.Økonomiske konsekvenser for erhvervslivet7.Administrative konsekvenser for erhvervslivet8.Administrative konsekvenser for borgerne9.Miljømæssige konsekvenser10. Forholdet til EU-retten11. Hørte myndigheder og organisationer m.v.12. Sammenfattende skema1. IndledningRegeringen (Socialdemokraterne, Radikale Venstre og So-cialistisk Folkeparti) og Enhedslisten har indgået aftale omfinansloven for 2012. Følgende elementer fra finanslovsafta-len for 2012 indgår i dette lovforslag:1. Afskaffelse af multimediebeskatningen2. Ophævelse af skattebegunstigelsen af medarbejderak-tieordninger3. Ophævelse af skattefritagelsen for arbejdsgiverbetaltesundhedsforsikringer og sundhedsbehandlinger m.v.4.5.6.7.Lønsumsafgiftspligt for aflønning i aktier og købe- ogtegningsretter til aktier m.v.Justering af BoligjobordningenOphævelse af loftet over børne- og ungeydelsenTillæg til grøn check

2. Lovforslagets formål og baggrund2.1. Afskaffelse af multimediebeskatningenMultimediebeskatningen blev indført med Forårspakke2.0. Ordningen er i praksis blevet opfattet som administra-tivt besværlig for arbejdsgiverne. Multimediebeskatningen

7

virker i mange tilfælde som en skat på arbejdsredskaber, derhindrer en fleksibel arbejdstilrettelæggelse i form af hjem-mearbejdspladser. Multimediebeskatningen hæmmer på denbaggrund den udbredelse af multimedier, som er nødvendigi et moderne videnssamfund. Regeringen foreslår derfor, atmultimediebeskatningen afskaffes og at beskatningen af fritelefon, computer og internetadgang genindføres med ud-gangspunkt i de regler, som gjaldt før Forårspakke 2.0 medde tilpasninger, der er nødvendige for at sikre en rimelig be-skatning af multimedierne.Selvstændigt erhvervsdrivende skal i videst muligt om-fang beskattes af fri telefon, computer og internetforbindelsepå samme måde som lønmodtagere.2.2.OphævelseafskattebegunstigelsenafmedarbejderaktieordningerDet er regeringens principielle opfattelse, at skattereglerneikke bør hæmme virksomhedernes muligheder for at anven-de medarbejderaktieordninger m.v. som et led i aflønningenaf de ansatte. Omvendt skal skattereglerne heller ikke til-skynde til, at virksomhederne anvender medarbejderaktie-ordninger som led i aflønningen af de ansatte. Skatteregler-ne bør i stedet være neutrale over for de forskellige formerfor aflønning af de ansatte.Med ophævelsen af skattebegunstigelsen opnås, at medar-bejderaktier m.v. bliver beskattet på samme måde som al-mindelig kontantløn. Ophævelsen indebærer dermed, at manpå dette punkt vender tilbage til det skatteretlige udgangs-punkt.Beskatning af købe- og tegningsretter på det tidspunkt,hvor den ansatte erhverver endelig ret til købe- og tegnings-retten, kan føre til, at den ansatte bliver beskattet af en an-den, højere værdi end den værdi, som købe- og tegningsret-ten har på det tidspunkt, hvor købe- og tegningsretten udnyt-tes til køb af aktier. Endvidere kan beskatning af købe- ogtegningsretten på det tidspunkt, hvor der erhverves endeligret til retten, medføre et likviditetsproblem for den ansatte,idet der sædvanligvis skal gå en vis periode, inden købe- ogtegningsretten kan udnyttes til erhvervelse af aktier.Den nuværende mulighed for at udskyde lønbeskatningenaf købe- og tegningsretter til det tidspunkt, hvor retten ud-nyttes eller afstås, og til værdien på dette tidspunkt, opret-holdes derfor.2.3. Ophævelse af skattefritagelsen for arbejdsgiverbetaltesundhedsforsikringer og sundhedsbehandlinger m.v.Regeringen lægger lagt vægt på at begrænse uligheden ogsikre, at alle har lige muligheder. I dag kan patienter med ensundhedsforsikring komme foran i køen til sundhedsbehand-linger. Regeringen ønsker, at der igen skal være fri og ligeadgang til sundhed og vil derfor afskaffe skattefriheden forarbejdsgiverbetalte sundhedsforsikringer og sundhedsbe-handlinger m.v. Fradragsretten for selvstændige erhvervsdri-vendes udgifter til egne og ægtefællers sundhedsforsikringerog sundhedsbehandlinger m.v. foreslås også ophævet.

2.4. Lønsumsafgiftspligt for aflønning i aktier og købe- ogtegningsretter til aktier m.v.Formålet med ændringen af reglerne i lønsumsafgiftslovener at skabe et ensartet beskatningsgrundlag, hvad enten af-lønningen sker i form af kontanter eller i aktier og købe- ogtegningsretter til aktier m.v. Lovforslaget indeholder såledesen udvidelse af pligten til at betale lønsumsafgift af afløn-ning i aktier og købe- og tegningsretter til aktier m.v.2.5. Justering af BoligJobordningenDen tidligere regering indførte med virkning fra den 1. ju-ni 2011 en midlertidig forsøgsordning med fradrag for pri-vate for lønudgifter til hjælp og istandsættelse i hjemmet,kaldet BoligJobordningen. Ordningen skulle have væretgældende til og med 2013. Det var oprindeligt regeringensønske at ophæve BoligJobordningen ved udgangen af 2011og lade den erstatte af en ny energirenoveringspulje for boli-ger. For at sikre en mere glidende overgang opretholdes Bo-ligJobordningen i 2012 og den nye energirenoveringspuljetræder i kraft 1. januar 2013. Til gengæld justeres BoligJob-ordningen på enkelte punkter, så den bliver mere målrettetog får en mere grøn profil.2.6. Ophævelse af loftet over børne- og ungeydelsenDen tidligere regering indførte i 2010 med virkning fra2011 et loft på 35.136 kr. (2012) over den maksimale ydel-se, der kan udbetales til en familie om året. Denne forringel-se af børnefamiliernes og børnenes vilkår i Danmark eruhensigtsmæssig og skal afskaffes. Danmark har brug for atskabe gode vilkår for børnefamilierne, både af sociale hen-syn og af hensyn til fremtiden. Ved at afskaffe loftet overbørne- og ungeydelsen mindskes uligheden i det danskesamfund, og den urimelige forskelsbehandling af familiermed flere end to børn fjernes. Ved en afskaffelse af loftet af-skaffes også de kompensationsordninger, som skulle indfaseloftet gradvis.2.7. Tillæg til grøn checkSom en ekstra og generel kompensation til personer medlave indkomster for stigende skatter og afgifter, foreslås det,at der med virkning fra 2013 indføres et skattefrit tillæg på280 kr. årligt til personer, der er fyldt 18 år med indkomster,der ikke overstiger 212.000 kr. (2010-niveau).Det foreslåede tillæg er et supplement til den såkaldtegrønne check, som blev indført ved lov om skattefri kom-pensation for forhøjede energi- og miljøafgifter. Dervedmålrettes det foreslåede tillæg til den grønne check til perso-ner med lave indkomster, herunder dagpengemodtagere, før-tids- og folkepensionister.Den supplerende grønne check finansieres ved at indføreen afgift på husstandsomdelte reklamer. Indførelsen af den-ne afgift er ikke en del af nærværende lovforslag.

8

3. Lovforslagets enkelte elementer3.1. Afskaffelse af multimediebeskatningen3.1.1. Gældende retEfter gældende ret beskattes arbejdstagere, der som led iet ansættelsesforhold eller som led i en aftale om ydelse afpersonligt arbejde får stillet multimedier - det vil sige en te-lefon, en computer eller adgang til internettet – til rådighedfor privat benyttelse af et årligt beløb på 3.000 kr. (2010-ni-veau), jf. ligningslovens § 16, stk. 1 og 12. Tilsvarende gæl-der for personer, der er valgt til medlem af eller medhjælpfor bestyrelser, udvalg, kommissioner, råd, nævn eller andrekollektive organer, herunder Folketinget, regionsråd ogkommunalbestyrelser.Har arbejdstageren kun privat rådighed over multimedieren del af året, bliver arbejdstageren kun beskattet af et for-holdsmæssigt beløb svarende til det antal måneder, vedkom-mende har rådighed over et eller flere af goderne.Der er ikke adgang til at modregne egne udgifter til tele-fon, og hver person i husstanden med arbejdsgiverbetaltemultimedier bliver multimediebeskattet. Hvis begge ægte-fæller i en husstand af hver deres arbejdsgiver har fået stilletet eller flere af de pågældende goder til rådighed for privatbenyttelse, bliver ægtefællerne hver især beskattet af 3.000kr. (2010-niveau). Der gælder dog en rabat for ægtefæller,sådan at det skattepligtige multimediebeløb reduceres med25 pct. for begge ægtefæller, når begge ægtefæller beskattes.Det er en betingelse for at opnå nedsættelse, at ægtefæller-nes samlede skattepligtige værdi af multimedier udgør 4.000kr.Følgende goder er omfattet af multimediebeskatningen:– Telefon - det vil sige en almindelig fastnettelefon elleren mobiltelefon, der er stillet til rådighed for en arbejds-tager til privat benyttelse. Telefon omfatter også småhåndholdte computere, hvis hovedfunktion er telefoni ogevt. kalender- og tidsregistreringsfunktion, såsom PDA-ér (Personal Digital Assistant), smartphones o. lign. Fritelefon omfatter både de tilfælde, hvor telefonen er op-rettet i arbejdsgiverens m.v.´s navn, og hvor arbejdsgive-ren fuldstændigt eller op til et bestemt beløb betaler ellerrefunderer den skattepligtiges telefonudgifter eller enprocentdel af udgifterne. Telefon dækker både oprettel-ses-, abonnements- og forbrugsudgifter ved telefonensamt sædvanlige telefonserviceydelser såsom telefon-vækning, telefonsvarerfunktion, »visnummerfunktion«og andre sædvanlige ydelser, der er en del abonnemen-tet, men derimod ikke for eksempel indsamlingsbidrag,der opkræves over telefonregningen. Herudover er selvetelefonapparatet omfattet - hvad enten det drejer sig omen fastnettelefon eller en mobiltelefon, der er stillet tilrådighed for en arbejdstager til privat benyttelse.Derimod omfatter multimediebeskatningen ikke tilskud tiltelefon, hvorefter arbejdsgiveren til dækning af telefonud-gifter yder et fast månedligt beløb, uanset om den skatteplig-tige afholder udgifter eller ej. Tilskud til telefon bliver me-

dregnet fuldt ud ved opgørelsen af den skattepligtige ind-komst efter reglerne i ligningslovens § 16, stk. 1 og 2.Multimediebeskatningen omfatter heller ikke de situatio-ner, hvor arbejdsgiveren dækker den ansattes udgifter somudlæg efter regning. Det vil sige, hvis arbejdsgiveren kunbetaler for samtaler, der efter særskilt bestilling for hver en-kelt samtale kan dokumenteres som erhvervsmæssig ved bi-lag fra telefonselskabet.– Computer med sædvanligt tilbehør - det vil sige compu-ter inkl. sædvanligt tilbehør, der er stillet til rådighed foren arbejdstager til privat benyttelse. Det sædvanlige til-behør omfatter almindeligt forekommende tilbehør til encomputer såsom computerskærm, softwareprogrammer,printer m.v. af almindelig størrelse og standard.– Datakommunikation via en internetforbindelse - det vilsige en adgang til og brug af internet, der er stillet til rå-dighed for en arbejdstager til privat benyttelse - eksem-pelvis en ISDN- en ADSL-forbindelse eller andre bred-båndsforbindelser. Endvidere er engangsudgiften tiletablering af internetforbindelsen omfattet. Abonne-mentsudgifterne til internetadgangen dækker også sæd-vanlige ydelser, som er en del af abonnementet. Andreydelser end internetadgang - eksempelvis »gratis« down-load af musik eller tv-kanaler er også omfattet hvis ydel-serne er en integreret del af abonnementet, som ikke kanudskilles og er sædvanlige.En arbejdstager bliver beskattet af 3.000 kr., hvad entenarbejdsgiveren stiller en telefon til rådighed, eller arbejdsgi-veren stiller en telefon, en computer og datakommunikati-onsforbindelse til rådighed for arbejdstagerens private be-nyttelse. Arbejdstagerens private rådighed dækker, at øvrigepersoner i arbejdstagerens husstand også har mulighed for atanvende de pågældende multimedier, men ikke at arbejdsgi-veren m.v. direkte stiller multimedier til rådighed til arbejds-tagerens ægtefælle, børn m.v.´s private benyttelse. Der erdermed grænser for omfanget af multimedier, som den en-kelte arbejdstager kan få stillet til rådighed for privat benyt-telse. Det afgøres konkret, om der er en reel begrundelse, så-som at der rådes over flere boliger, for at medarbejderen fårstilet flere af de samme goder til rådighed for privat benyt-telse (eksempelvis to computere, to telefoner eller to bred-båndsforbindelser).Rådighedsbegrebet betyder, at hvis en arbejdstager éngang tager et af de pågældende goder med hjem, er godetbragt ind i den private sfære, og der er en formodning for, atder er privat rådighed over godet. Denne formodning kankun vanskeligt afkræftes og kun ved meget sikre beviser for,at telefonen eller computeren kun er brugt erhvervsmæssigt.En arbejdsgiverbetalt fastnettelefon eller installation af bred-båndsforbindelse på arbejdstagerens bopæl vil altid udløsebeskatning.Det forhold, at en arbejdstager har en bærbar computer påarbejdspladsen og har mulighed for at tage computeren medhjem, udløser ikke i sig selv beskatning, men tages compu-teren med hjem er der - som ovenfor anført - en stærk for-modning for, at der er privat rådighed over computeren. Pri-

9

vat brug af multimedier på arbejdspladsen udløser som ud-gangspunkt ikke multimediebeskatning.Multimediebeskatningen forudsætter, at de pågældendegoder direkte er til rådighed for arbejdstagerens private an-vendelse. Der kan være situationer, hvor eksempelvis enskoles lærere har mulighed for at låne en af skolens compu-tere med hjem med særligt programmel til brug for forbe-redelse og efterbehandling af undervisning på lige fod medlærebøger og andet undervisningsmateriale. Der er tale omen rent erhvervsmæssig anvendelse af et gode, som ikke di-rekte er stillet til rådighed for den ansatte, men som kan lå-nes med hjem i ny og næ, når der er et arbejdsmæssigt be-hov. Sådanne tilfælde er ikke omfattet af multimediebeskat-ningen forudsat, at der samtidig er støtte for, at computerenudelukkende må og faktisk kun anvendes erhvervsmæssigt,og der kun er et begrænset antal computere til rådighed forhjemlån.Efter gældende ret vil formodningen for privat rådighedover en telefon kunne afkræftes, selvom den tages med hjempå bopælen i de tilfælde, hvor brugen af telefonen er nød-vendig for at kunne udføre arbejdet (tilkaldevagt), og der erindgået en tro og love erklæring mellem arbejdsgiver og ar-bejdstager om, at telefonen udelukkende må anvendes er-hvervsmæssigt, og telefonen rent faktisk udelukkende an-vendes erhvervsmæssigt. I den forbindelse er det en forud-sætning, at arbejdsgiverne fører kontrol med, at telefonenkun anvendes erhvervsmæssigt.Hvis arbejdstageren foretager private opkald fra telefonen,vil vedkommende blive anset for at have telefon til rådighedfor privat brug. Muligheden for at afkræfte formodningenfor privat rådighed over en telefon gælder ikke tilsvarendefor en computer, der tages med hjem på bopælen eller inter-netadgang fra bopælen. Baggrunden er blandt andet, at detfor en telefon er muligt at få specificerede lister på telefon-opkald, der kan dokumentere, at telefonen udelukkende an-vendes erhvervsmæssigt. Dette er ikke muligt på sammemåde, for så vidt angår computer eller internetadgang.Formodningen for privat rådighed over et multimedie kandog afkræftes, selvom det tages med hjem på bopælen, hvoren person er på tjenesterejse og har et arbejdsbetinget behovfor at få stillet et eller flere multimedier til rådighed, somkun må anvendes erhvervsmæssigt og faktisk kun anvendeserhvervsmæssigt, og hvor vedkommende ikke uden unødigtbesvær har mulighed for at aflevere multimediet på arbejds-pladsen.Selvstændigt erhvervsdrivende er også omfattet af multi-mediebeskatningen. Hvis en selvstændigt erhvervsdrivendehar computer, telefon eller adgang til internettet, som indgåri den erhvervsmæssige virksomhed, til rådighed for privatanvendelse, bliver den selvstændigt erhvervsdrivende be-skattet af 3.000 kr. årligt (2010-niveau). Virksomheden harfradrag for udgifterne til de pågældende multimedier efterstatsskattelovens § 6, litra a, da der er tale om driftsudgifter irelation til driftsmidler med blandet privat og erhvervsmæs-sig benyttelse.

Såfremt den selvstændigt erhvervsdrivende driver sinvirksomhed i virksomhedsordningen, kan multimedier indgåi virksomhedsordningen på lige fod med eksempelvis biler.Den selvstændigt erhvervsdrivende bliver i så fald beskattetaf den private rådighed over multimedierne, som om de varstillet til rådighed af en arbejdsgiver.Multimediebeskatning finder ikke anvendelse på frivilligeulønnede, der yder bistand i forbindelse med foreningsarbej-de, samt frivilligt ulønnet personel i hjemmeværnet, jf. lig-ningslovens § 7 M, stk. 3.3.1.2. Forslagets indholdForslaget har til formål at ophæve multimediebeskatnin-gen og genindføre beskatningen af fri telefon, computer oginternetadgang med udgangspunkt i de regler, som gjaldt førForårspakke 2.0 med de tilpasninger, der er nødvendige forat sikre en rimelig beskatning af multimedierne. Forslagetskaber mulighed for, at der igen kan etableres hjemmear-bejdspladser og at en arbejdstager fremover kan tage enbærbar computer med hjem for at arbejde, uden at dette ud-løser beskatning. Internetforbindelser, der giver adgang tilarbejdsgiverens netværk, vil således heller ikke udløse be-skatning, ligesom arbejdsmobiltelefoner, der er nødvendigefor udførelsen af arbejdet, ikke beskattes i samme omfangsom hidtil.Den omfattede personkreds er som hidtil en person, derfår stillet et eller flere af de pågældende goder til rådighedsom led i et ansættelsesforhold eller som led i en aftale omydelse af personligt arbejde i øvrigt. Tilsvarende gælder per-soner, der er valgt til medlem af eller medhjælp for bestyrel-ser, udvalg, kommissioner, råd, nævn eller andre kollektiveorganer, herunder Folketinget, regionsråd og kommunalbe-styrelser, jf. ligningslovens § 16, stk. 1.De omfattede goder svarer til de goder, som er omfattet afmultimediebeskatningen - det vil sige telefon, computer el-ler datakommunikationsforbindelse. Men beskatningen af deomfattede goder foreslås ændret med henblik på at fremmeen fleksibel arbejdstilrettelæggelse og sikre en mere rimeligbeskatning af goderne i de tilfælde, hvor de anvendes privat.3.1.2.1. Computer med tilbehørDet foreslås, at hvis en arbejdsgiver stiller en computermed tilbehør til rådighed for en arbejdstager til brug for ar-bejdet, skal den private benyttelse heraf fremover ikke be-skattes. En arbejdstager vil således uden beskatning kunnetage en computer med hjem til brug for arbejdet eller fåetableret en hjemmearbejdsplads på sin bopæl. Forslagetsvarer på dette punkt til den skattemæssige behandling afcomputere med tilbehør til arbejdsmæssig brug, som vargældende før indførelsen af multimediebeskatningen. Efterden dagældende praksis skulle der ikke så meget til for atopfylde kravet om et arbejdsmæssigt behov for en computermed tilbehør. Det er tanken, at denne praksis føres videre.En computer omfatter både stationære og bærbare compu-tere til arbejdsmæssig brug. Endvidere omfattes sædvanligttilbehør, som stilles til rådighed til arbejdsmæssig brug sam-

10

men med computeren. Ved sædvanligt tilbehør forstås al-mindeligt forekommende tilbehør til en computer såsomcomputerskærm, softwareprogrammer, printer m.v. af al-mindelig størrelse og standard. Denne afgrænsning svarer tilde indtil 2010 gældende regler om privat benyttelse af com-puter med tilbehør til brug for arbejdet. Sædvanligt tilbehører et fleksibelt begreb, som ændrer sig i takt med tidensstandarder og udvikling på området.Stiller en arbejdsgiver tilbehør til en computer til rådighedfor en arbejdstager uden samtidigt at stille en computer tilrådighed, er tilbehøret ikke omfattet af den foreslåede skat-tefritagelse. En printer, som bliver stillet til rådighed for enarbejdstager uden en computer, er derfor ikke omfattet afskattefriheden. Bruger arbejdstageren printeren privat, skalden pågældende beskattes af et beløb svarende til markeds-lejen af printeren. Dette følger af de almindelige regler istatsskattelovens § 4, jf. ligningslovens § 16, stk. 3.Hvis en arbejdstager får stillet en computer med tilbehørtil rådighed udelukkende til privat brug eller der slet ikke eren arbejdsmæssig begrundelse for at stille computeren medtilbehøret til rådighed for arbejdstageren, foreslås det, at ar-bejdstageren beskattes efter de almindelige regler i lignings-lovens § 16. Det betyder, at arbejdstageren bliver skatteplig-tig af et beløb svarende til markedslejen af en tilsvarendecomputer eller computer med tilbehør.Det foreslås, at det er en betingelse, at computeren og til-behøret skal være stillet til rådighed af arbejdsgiveren.Overdrages det til eje, er arbejdstageren skattepligtig af ud-styrets markedspris. Køber arbejdstageren udstyret til udsty-rets markedspris på overdragelsestidspunktet, har salget de-rimod ingen skattemæssige konsekvenser for den ansatte.Hvis arbejdstageren går ned i løn for at få stillet en com-puter til rådighed, er der en formodning for, at computerenovervejende stilles til rådighed til privat brug. I de tilfælde,hvor en arbejdstager kompenserer arbejdsgiveren helt ellerdelvist for udstyret i form af en lønnedgang, foreslås det, atarbejdstageren skal medregne et beløb svarende til 50 pct. afudstyrets nypris til den skattepligtige indkomst i det eller deindkomstår, hvor udstyret er til rådighed. Denne foreslåedeværnsregel mod at anskaffe computer med tilbehør mod atkompensere arbejdsgiveren for udstyret i form af lønned-gang svarer til den bestemmelse, der var gældende på områ-det før indførelsen af multimediebeskatningen i 2010.Er arbejdsgiveren ejer af computeren og tilbehøret, er ud-styrets nypris den pris, som arbejdsgiveren har betalt for ud-styret. Har arbejdsgiveren lejet eller leaset udstyret, er detudstyrets markedspris på tidspunktet for leje- eller leasingaf-talens indgåelse, som udgør udstyrets nypris. Har udstyretkun været til rådighed en del af året, nedsættes den skatte-pligtige værdi svarende til det antal hele måneder, hvor ud-styret har været til rådighed.Kompensation af en arbejdsgiver i form af lønnedgangkan eksempelvis bestå i, at arbejdstageren er gået ned i løneller har udvist løntilbageholdenhed mod, at arbejdsgiverenstiller en computer eller udstyr til rådighed. Der vil også væ-re tale om, at den skattepligtige har kompenseret arbejdsgi-

veren for rådigheden, hvis der i forbindelse med ansættelsenaftales en lavere løn end den vedkommende ellers kunne ha-ve fået, mod at den skattepligtige til gengæld får stillet encomputer eller udstyr til rådighed. Stilles en computer ellertilbehør til rådighed, mod at arbejdstageren eksempelvis for-pligter sig til ubetalt merarbejde, er der ligeledes tale om, atder ydes kompensation.Før indførelsen af multimediebeskatningen i 2010 var detunder visse betingelser muligt for en arbejdstager at få etligningsmæssigt fradrag på op til 3.500 kr., hvis vedkom-mende betalte sin arbejdsgiver for at få stillet en computermed tilbehør til rådighed (hjemmepc-ordningen). Det var enbetingelse, at arbejdsgiveren afholdt minimum 25 pct. af ud-gifterne ved at stille computeren med tilbehør til rådighed.Denne ordning vil ikke blive genindført, da den ikke er tids-svarende og i øvrigt ikke blev anvendt i særlig stor grad.3.1.2.2. DatakommunikationsforbindelseDet foreslås, at arbejdsgiverbetalt datakommunikations-forbindelse – eksempelvis en internetforbindelse – fremoverikke bliver beskattet, hvis arbejdstageren via forbindelsenhar adgang til arbejdsgiverens netværk. Det er en forudsæt-ning, at arbejdstageren har adgang til stort set de sammefunktioner eller dokumenter som på arbejdspladsen. Hvisder ikke er adgang til arbejdsgiverens netværk, beskattesmedarbejderen som af fri telefon.Ved en fri datakommunikationsforbindelse forstås adgangtil og brug af internet, der af en arbejdsgiver m.v. er stillet tilrådighed for en arbejdstager til privat benyttelse - eksempel-vis en ISDN- en ADSL-forbindelse eller andre bredbånds-forbindelser. Det er således ikke afgørende, hvilken tekniskløsning, der er valgt. Internetforbindelse omfatter også mo-bile bredbåndsforbindelser. Endvidere er engangsudgiften tiletablering af internetforbindelsen omfattet. Abonnementsud-gifterne til internetadgangen dækker også sædvanlige ydel-ser, som er en del af abonnementet, hvis ydelserne er en in-tegreret del af abonnementet, som ikke kan udskilles og ersædvanlige.Det forhold, at dataforbindelsen samtidig kan anvendes el-ler bliver anvendt til telefoni ændrer ikke herved, da dette eren integreret del af kommunikationsforbindelsen. Det er enforudsætning, at arbejdstageren har adgang til stort set desamme funktioner eller dokumenter som på arbejdspladsen.Skattefriheden omfatter ikke de tilfælde, hvor en mobiltele-fon eller en fastnettelefon har en datakommunikationsfor-bindelse, som giver adgang til arbejdsgiverens netværk. Erder tale om, at en arbejdstager har fået en fastnet- eller enmobiltelefon til rådighed, behandles telefonen og den dertilknyttede datakommunikationen skattemæssigt som en tele-fon. Spørgsmålet om skattepligt vil i denne forbindelse af-hænge af, om telefonen er en skattefri arbejdstelefon eller enskattepligtig fri telefon. Se nærmere herom i afsnittet om fritelefon.Hvor arbejdsgiveren m.v. til dækning af udgiften til data-kommunikationsforbindelse yder et fast månedligt beløb,uanset om arbejdstageren afholder udgiften eller ej betragtesdet som et tilskud, som fuldt ud medregnes ved opgørelsen

11

af den skattepligtige indkomst efter de almindelige regler istatsskattelovens § 4.Arbejdsgiverens helt eller delvise refusion af arbejdstage-rens dokumenterede udgifter til internetforbindelse beskattesefter de foreslåede regler derimod ikke, hvis arbejdstagerenhar den nævnte adgang til arbejdsgiverens netværk.Hvis en arbejdstager med arbejdsgiverbetalt internetfor-bindelse ikke har adgang til arbejdsgiverens netværk, fore-slås det, at arbejdstageren beskattes som af fri telefon. Ar-bejdstageren beskattes dermed af et beløb på 2.500 kr. årligt(2010-niveau). Har arbejdstageren både fri telefon og fri da-takommunikationsforbindelse beskattes arbejdstageren af ialt 2.500 kr. (2010-niveau). I begge tilfælde vil den skatte-pligtige værdi under visse betingelser blive reduceret, hvisarbejdstageren er gift og samlevende med en ægtefælle, derogså beskattes af fri telefon eller internetforbindelse udenadgang til arbejdsgiverens netværk. Se nærmere herom i af-snittet om fri telefon.3.1.2.3. Fri telefonDet foreslås, at en arbejdstager, der helt eller delvist ve-derlagsfrit får stillet telefon til rådighed for privat benyttelseaf sin arbejdsgiver (fri telefon), beskattes af et beløb på2.500 kr. årligt (2010-niveau).Ligesom efter de gældende regler foreslås det, at indføreen ægtefællerabat, hvor to samlevende ægtefæller begge be-skattes af fri telefon, herunder datakommunikationsforbin-delse. Konkret udformes skatterabatten ligesom ved multi-mediebeskatningen således, at det skattepligtige beløb på2.500 kr. reduceres med 25 pct. for begge ægtefæller, nårbegge ægtefæller beskattes. Det betyder, at hver ægtefællefår reduceret den skattepligtige værdi med 625 kr. og der-med beskattes af 1.875 kr. årligt, hvis begge ægtefæller erskattepligtige af fri telefon, herunder datakommunikations-forbindelse hele indkomståret.Det er dog – ligesom efter de gældende regler - en betin-gelse for at opnå nedsættelse, at ægtefællernes samlede skat-tepligtige værdi af fri telefon og datakommunikationsforbin-delse udgør 3.300 kr. (2010-niveau).Ved en fri telefon forstås fastnet- eller mobiltelefoner. Be-grebet telefon omfatter også små håndholdte computere,hvis hovedfunktion er telefoni og evt. kalender- og tidsregi-streringsfunktion, såsom PDAér (Personal Digital Assi-stant), smartphones o. lign. Fri telefon omfatter både de til-fælde, hvor telefonen er oprettet i arbejdsgiverens navn, oghvor arbejdsgiveren fuldstændigt eller op til et bestemt be-løb betaler eller refunderer den skattepligtiges telefonudgif-ter eller en procentdel af udgifterne. Telefon dækker bådeoprettelses-, abonnements- og forbrugsudgifter ved telefo-nen samt sædvanlige telefonserviceydelser såsom telefon-vækning, telefonsvarerfunktion, »visnummerfunktion« ogandre sædvanlige ydelser, der er en del abonnementet, menderimod ikke for eksempel indsamlingsbidrag eller andreprivate udgifter, der opkræves over telefonregningen. Her-udover er selve telefonapparatet omfattet - hvad enten det

drejer sig om en fastnettelefon eller en mobiltelefon, der erstillet til rådighed for en arbejdstager til privat benyttelse.Den skattepligtige værdi af fri telefon er, som nævnt oven-for, fastsat til 2.500 kr. (2010-niveau) årligt pr. person. Dettegælder uanset, om arbejdsgiveren fuldstændigt eller op til etbestemt beløb refunderer den skattepligtiges telefonudgiftereller en procentdel af udgifterne, og uanset der eventuelt kanvære tale om et mindre beløb end 2.500 kr., da den skatte-pligtige værdi kan dække andet end løbende telefonudgifter.Beskatning af fri telefon forudsætter, at arbejdstageren harprivat rådighed over en helt eller delvist arbejdsgiverbetalttelefon. Det er således ikke afgørende, om arbejdstagerenfaktisk benytter den fri telefon privat. Det forhold, at ar-bejdstageren konkret har mulighed for at bruge personalego-det privat, udløser beskatningen.I praksis vil rådighedsbegrebet betyde, at hvis arbejdstage-ren tager en telefon med hjem på bopælen, er telefonenbragt ind i den private sfære, og der er en formodning forprivat rådighed. En arbejdsgiverbetalt fastnettelefon på ar-bejdstagerens bopæl vil således altid udløse beskatning. Derer tillige en formodning for privat rådighed, hvis en helt el-ler delvist arbejdsgiverbetalt mobiltelefon tages med hjem.Formodningen for privat rådighed over en telefon vil kun-ne afkræftes, selvom den tages med hjem på bopælen i detilfælde, hvor brugen af telefonen er nødvendig for at kunneudføre arbejdet. For at afkræfte denne formodning skal dervære indgået en tro og love erklæring mellem arbejdstagerog arbejdsgiver om, at telefonen er en arbejdstelefon, somkun anvendes erhvervsmæssigt.Enkeltstående private opkald til og fra telefonen vil dogikke udløse beskatning. Det afgørende er, at den ansatte ikkeanvender mobiltelefonen på en sådan måde, at den faktiskerstatter en privat telefon, men alene anvendes i tæt tilknyt-ning til den ansattes arbejde. Det påhviler i denne forbindel-se arbejdsgiveren at føre en vis kontrol med, at aftalen over-holdes.Kravene til hvilke betingelser, der skal være opfyldt, for atder er tale om en skattefri arbejdsmobiltelefon, er såledesopblødt i forhold til de gældende regler om multimediebe-skatning, i og med der godt kan foretages enkeltstående pri-vat opkald fra telefonen uden, at det udløser beskatning.Dette indebærer også, at kontrolkravene til arbejdsgiverenkan lempes i forhold til de vejledninger, der gælder i relati-on arbejdsgiverkontrol af arbejdsmobiler, som efter de gæl-dende regler udelukkende må anvendes erhvervsmæssigt.Det har formodningen imod sig, at en telefon er en ar-bejdstelefon, hvis arbejdstageren kompenserer arbejdsgive-ren for at få stillet telefonen til rådighed i form af en lønned-gang. Formodningen for privat rådighed over en telefon, vilderfor ikke kunne afkræftes, hvis arbejdstager og arbejdsgi-ver har indgået en sådan aftale om lønnedgang i relation tilden pågældende telefon.Tilskud til telefon, hvorefter arbejdsgiveren m.v. til dækn-ing af telefonudgifter yder et fast månedligt beløb, uansetom arbejdstageren afholder udgifter eller ej, medregnes somhidtil fuldt ud ved opgørelsen af den skattepligtige indkomst

12

efter reglerne i ligningslovens § 16, stk. 1 og 2. Tilskud tiltelefon er således ikke omfattet af de foreslåede regler ombeskatning af fri telefon.De foreslåede regler om beskatning af fri telefon omfatterheller ikke de situationer, hvor arbejdsgiveren dækker ar-bejdstagerens udgifter som udlæg efter regning. Det vil sige,hvis arbejdsgiveren kun betaler for samtaler, der efter sær-skilt bestilling for hver enkelt samtale kan dokumenteressom erhvervsmæssig ved bilag fra telefonselskabet.Før indførelsen af multimediebeskatningen i 2010, kunnearbejdstagere modregne private telefonregninger fra hus-standen (inkl. ægtefælle/samlever og børns telefonudgifter) iden skattepligtige værdi af fri telefon. Den skattepligtigeværdi af fri telefon var dengang 3.000 kr. Havde en arbejds-tager øvrige private telefonregninger fra husstanden på3.000 kr. eller derover, var den skattepligtige værdi af fri te-lefon således 0 kr. Denne modregningsregel foreslås ikkegenindført, i og med det ikke findes hensigtsmæssigt, at pri-vate telefonudgifter fra andre telefoner, kan modregnes i denskattepligtige værdi af arbejdstagerens fri telefon. Samtidigter en sådan modregningsadgang i modstrid med målet omen simpel selvangivelsesproces, hvor beskatningen primærtbaseres på indberetning fra tredjepart – her arbejdsgiveren.En arbejdstager kan heller ikke fratrække eventuelle betalin-ger til arbejdsgiveren m.v. for rådigheden over en telefon.Tilsvarende gælder i relation til fri datakommunikationsfor-bindelse, som beskattes som fri telefon, hvis der ikke er ad-gang til arbejdsgiverens netværk.3.1.2.4. Generelt for computer med tilbehør, telefon ogdatakommunikation.Efter de foreslåede regler gælder det generelt for computermed tilbehør, telefon og datakommunikation, at arbejdstage-rens private rådighed dækker, at øvrige personer i arbejdsta-gerens husstand også har mulighed for at anvende goderne,men ikke at arbejdsgiveren m.v. direkte stiller goderne til rå-dighed til arbejdstagerens ægtefælle, børn, venner m.v.´sprivate benyttelse. Arbejdsgiverens betaling af sådanne go-der, som stilles til direkte rådighed for øvrige personer i hus-standen eller vennekredsen, bliver derfor skattepligtige forarbejdstageren udover den ansattes beskatning af egen fri te-lefon. Værdiansættelsen af goderne stillet til rådighed forøvrige personer sker efter de almindelige regler i ligningslo-vens § 16, stk. 1.Der er endvidere grænser for omfanget af telefoner, com-putere med tilbehør og internetforbindelser, som den enkeltearbejdstager kan få stillet til rådighed for egen privat benyt-telse. Det må afgøres konkret, om der er en reel arbejdsmæs-sig begrundelse for, at en arbejdstager eksempelvis får stilletto telefoner til rådighed for privat benyttelse. Det kan være,at der rådes over flere boliger, at den ene telefon har en be-grænset anvendelsesmulighed osv. Hvis der ikke er en reelarbejdsmæssig begrundelse for, at der stilles yderligere tele-foner til privat rådighed, beskattes telefonudgifterne vedr.sådanne yderligere telefoner efter de almindelige regler i lig-ningslovens § 16, stk. 1. Tilsvarende gælder for computermed tilbehør og internetadgang. Den praksis, som gælder i

dag i relation til multimediebeskatningen, videreføres såle-des.Har en arbejdstager kun privat rådighed over sådanne go-der en del af året, foreslås det, at arbejdstageren kun bliverbeskattet af et forholdsmæssigt beløb svarende til det antalmåneder vedkommende har privat rådighed over goderne.Værdien af fri telefon, herunder fri datakommunikations-forbindelse, vil fortsat være arbejdsmarkedsbidragspligtigA-indkomst. I det omfang fri computer med tilbehør beskat-tes, vil der som udgangspunkt være tale om en arbejdsmar-kedsbidragsfri B-indkomst for lønmodtageren.3.1.2.5. Selvstændigt erhvervsdrivendeDet foreslås, at selvstændigt erhvervsdrivende i videst mu-ligt omfang beskattes af telefon, computer med tilbehør oginternetforbindelse på samme måde som de foreslåede reglerom beskatning af arbejdstagere, der får sådanne goder tilprivat rådighed. Forslaget om ægtefællerabat, afgrænsnin-gen af de enkelte goder o.s.v., gælder derfor som udgangs-punkt tilsvarende for selvstændigt erhvervsdrivende.3.1.2.5.1. TelefonDet foreslås, at en selvstændigt erhvervsdrivende er skat-tepligtig af værdien af privat rådighed over en telefon, sombenyttes erhvervsmæssigt af den selvstændigt erhvervsdri-vende og derfor indgår i den selvstændige erhvervsvirksom-hed, hvis telefonen er til rådighed for privat benyttelse påbopælen, i sommerhuset eller lignende.En selvstændigt erhvervsdrivende, der eksempelvis tageren mobiltelefon, den selvstændigt erhvervsdrivende benyttererhvervsmæssigt og som derfor indgår i den erhvervsmæssi-ge virksomhed, med hjem på bopælen eller med i sommer-hus eller lignende, anses efter forslaget at have telefonen tilrådighed for privat benyttelse på bopælen m.v. og er dermedskattepligtig af værdien af privat rådighed over telefonen.Den selvstændigt erhvervsdrivende beskattes i så fald af etbeløb på 2.500 kr. årligt (2010-niveau).Drives virksomheden fra en ejendom, hvor den selvstæn-digt erhvervsdrivende også har sin bopæl, anses en telefon,som den selvstændigt erhvervsdrivende benytter erhvervs-mæssigt i virksomheden og som derfor indgår i den selv-stændige erhvervsvirksomhed, efter forslaget ligeledes for atvære til privat rådighed på bopælen. Den selvstændigt er-hvervsdrivende er dermed skattepligtig af værdien af privatrådighed over telefonen.I modsætning til det, der foreslås for arbejdstagere, er detikke muligt for selvstændigt erhvervsdrivende at afkræfte eneventuel privat anvendelse af en telefon, der tages med hjempå bopælen eller med i sommerhus og lignende, eller sombefinder sig på bopælen. Til gengæld har den selvstændigterhvervsdrivende fradrag for udgiften til telefonen.Hvis en selvstændigt erhvervsdrivende har flere telefonertil rådighed samtidigt og dette er arbejdsmæssigt begrundetforeslås det, at den selvstændigt erhvervsdrivende beskattessamlet af et beløb på 2.500 kr. årligt (2010-niveau) uanset

13

de er til rådighed for den selvstændigt erhvervsdrivendesprivate anvendelse.Beskatningen af den selvstændigt erhvervsdrivendes pri-vate rådighed over en eller flere telefoner dækker, at øvrigepersoner i arbejdstagerens husstand også har mulighed for atanvende telefonen, men ikke at en telefon direkte er stillet tilrådighed for den selvstændiges ægtefælle, børn, venner m.v.´s benyttelse.I forhold til en medarbejdende ægtefælle er det efter for-slaget afgørende, om en telefon, der indgår i den selvstændi-ge erhvervsvirksomhed, er til direkte rådighed for den med-arbejdende ægtefælles private benyttelse på bopælen, i som-merhuset eller lignende. Det afgørende for beskatningen ersåledes, om den medarbejdende ægtefælle direkte og reelthar telefonen til privat rådighed. Er dette tilfældet, beskattesden medarbejdende ægtefælle ligesom som sin selvstændigterhvervsdrivende ægtefælle, af et beløb på 2.500 kr. årligt(2010-niveau).Hvis den selvstændigt erhvervsdrivendes ægtefælle er løn-ansat i virksomheden, beskattes ægtefællen efter de foreslåe-de regler for arbejdstagere.Er en selvstændigt erhvervsdrivende eller en medarbej-dende ægtefælle skattepligtig af en telefon, der indgår i denselvstændige virksomhed og samtidigt af en telefon, der erstillet til rådighed for privat benyttelse af en arbejdsgiver,bliver den pågældende, efter de foreslåede regler kun be-skattet èn gang af 2.500 kr. årligt (2010-niveau). I dennævnte situation kan vedkommende vælge, om beskatnin-gen skal ske via vedkommendes arbejdsgiver eller via virk-somheden. Hvis virksomheden drives i virksomhedsordnin-gen, kan en erhvervsdrivende, der også er lønmodtager, væl-ge at lade beskatningen foretage via den af arbejdsgiverenindeholdte skat og dermed undlade at foretage hævning ivirksomhedsordningen.3.1.2.5.2. DatakommunikationsforbindelseTilsvarende forslaget for arbejdstagere forslås det, at endatakommunikationsforbindelse, der anvendes erhvervs-mæssigt og derfor indgår i en selvstændig erhvervsvirksom-hed, og som tages med hjem på bopælen, med i sommerhuseller lignende eller er installeret i den selvstændigt erhvervs-drivendes hjem, sommerhus eller lignende, ikke beskattes,når den selvstændigt erhvervsdrivende via datakommunika-tionsforbindelsen og en computer har adgang til virksomhe-dens netværk, uanset datakommunikationsforbindelsen er tilrådighed for privat anvendelse. Det samme gælder engangs-udgiften til etablering.Drives virksomheden fra en ejendom, hvor den selvstæn-digt erhvervsdrivende også har sin bopæl, anses en data-kommunikationsforbindelse som den selvstændigt erhvervs-drivende benytter erhvervsmæssigt i virksomheden og somer installeret, eller befinder sig i virksomheden efter forsla-get for at være til rådighed for privat anvendelse. Uansetdette beskattes den private rådighed ikke, hvis den selvstæn-digt erhvervsdrivende via datakommunikationsforbindelsenhar adgang til virksomhedens netværk.

Hvis ikke der er adgang til virksomhedens netværk, fore-slås det, at værdien af datakommunikationsforbindelse tilprivat rådighed beskattes med et beløb på 2.500 kr. (2010-niveau) årligt. Hvis den selvstændigt erhvervsdrivende sam-tidig bliver beskattet af telefon til privat rådighed, beskattestelefon og datakommunikationsforbindelse samlet i alt medet beløb på 2.500 kr. (2010-niveau).Tilsvarende foreslås for en medarbejdende ægtefælle, nårder er tale om en datakommunikationsforbindelse, der erstillet til den medarbejdende ægtefælles direkte rådighed.Hvis den selvstændigt erhvervsdrivendes ægtefælle er løn-ansat i virksomheden, beskattes ægtefællen efter de foreslåe-de regler for arbejdstagere.Hvis en selvstændigt erhvervsdrivende har flere datakom-munikationsforbindelser til privat rådighed samtidigt, ogdette er arbejdsmæssigt begrundet foreslås det, at den selv-stændigt erhvervsdrivende beskattes samlet af et beløb på2.500 kr. årligt (2010-niveau), hvis ikke der er adgang tilvirksomhedens netværk.Beskatningen af den selvstændigt erhvervsdrivendes pri-vate rådighed over en datakommunikationsforbindelse dæk-ker, at øvrige personer i arbejdstagerens husstand også harmulighed for at anvende datakommunikationsforbindelsen,men ikke at en datakommunikationsforbindelse direkte erstillet til rådighed for den selvstændiges ægtefælle, børn,venner m.v.´s benyttelse.Er en selvstændigt erhvervsdrivende eller en medarbej-dende ægtefælle skattepligtig af en telefon og/eller en data-kommunikationsforbindelse, der indgår i den selvstændigeerhvervsvirksomhed og samtidigt af en telefon og/eller endatakommunikationsforbindelse, der er stillet til rådighedfor privat benyttelse af en arbejdsgiver, bliver den pågæl-dende, efter de foreslåede regler kun beskattet èn gang af2.500 kr. årligt (2010-niveau). I den nævnte situation kanvedkommende vælge, om beskatningen skal ske via ved-kommendes arbejdsgiver eller via virksomheden. Hvis virk-somheden drives i virksomhedsordningen, kan en erhvervs-drivende, der også er lønmodtager, vælge at lade beskatnin-gen foretage via den af arbejdsgiveren indeholdte skat ogdermed undlade at foretage hævning i virksomhedsordnin-gen.3.1.2.5.3. Computer med tilbehørTilsvarende forslaget for arbejdstagere foreslås det, at enselvstændigt erhvervsdrivende ikke beskattes af en computereller computer med tilbehør, der indgår i den erhvervsmæs-sige virksomhed og som anvendes af den selvstændigt er-hvervsdrivende i forbindelse hermed, uanset den også er tilrådighed for privat anvendelse. Hvis der er flere computere,evt. med tilbehør til rådighed, og dette er arbejdsmæssigt be-grundet, udløser dette ingen beskatning efter forslaget. Til-svarende gælder for en medarbejdende ægtefælle.Den selvstændiges ægtefælle, børn, venner m.v. har ogsåmulighed for at anvende den selvstændigt erhvervsdrivendescomputer med evt. tilbehør uden at dette medfører beskat-ning af dem. Skattefriheden dækker dog ikke, at computeren

14

med evt. tilbehør stilles direkte til rådighed for den selv-stændiges ægtefælle, børn, venner m.v.´s benyttelse.Hvis den selvstændigt erhvervsdrivendes ægtefælle er løn-ansat i virksomheden, beskattes ægtefællen efter de foreslåe-de regler for arbejdstagere.3.1.2.6. Selvstændigt erhvervsdrivende i virksomhedsord-ningenDet foreslås, at hvis den selvstændige erhvervsvirksomheddrives i virksomhedsordningen kan telefon, herunder en da-takommunikationsforbindelse, samt computer med tilbehør,der benyttes både erhvervsmæssigt og privat, fortsat indgå ivirksomhedsordningen på samme måde som en bil. Denselvstændigt erhvervsdrivende bliver i så fald beskattet afden private rådighed over goderne, som om de var stillet tilrådighed af en arbejdsgiver.Hvis en selvstændigt erhvervsdrivende, der anvender virk-somhedsordningen, jf. virksomhedsskattelovens afsnit I,overfører en telefon eller en computer med tilbehør, der be-nyttes både til erhvervsmæssige og private formål, fra virk-somheden til den skattepligtige, foreslås det, at dette be-handles som et salg af telefonen eller computeren med tilbe-hør efter afskrivningslovens § 4, stk. 2. Som salgssum an-vendes handelsværdien på det tidspunkt, hvor telefonen ellercomputeren med tilbehør overføres fra virksomheden til denskattepligtige.3.1.2.7. Frivilligt ulønnedeDet forslås, at frivilligt ulønnede, der yder bistand i for-bindelse med foreningsarbejde, samt frivilligt ulønnet perso-nel i hjemmeværnet, fortsat ikke beskattes af privat rådighedaf en telefon, datakommunikationsforbindelse eller compu-ter med tilbehør, som de får stillet til rådighed til brug forderes bistand som led i foreningens skattefri virksomhed el-ler hjemmeværnets virksomhed og at de fortsat anses forulønnede.3.2. Ophævelsen af skattebegunstigelsen af medarbejder-aktieordninger3.2.1. Gældende retVed enkøberettil aktier forstås som udgangspunkt en rettil at erhverve aktier på et fremtidigt tidspunkt eller indenfor en nærmere fastsat fremtidig periode til en kurs, der erfastsat på forhånd. Ved entegningsrettil aktier forstås somudgangspunkt en ret til at tegne nyudstedte aktier på et frem-tidigt tidspunkt eller inden for en nærmere fastsat fremtidigperiode til en kurs, der er fastsat på forhånd.Medarbejderaktieordninger er skattemæssigt begunstigetpå to forskellige måder. Begunstigelsen kan bestå i en udsk-ydelse af lønbeskatningen eller en lavere beskatning kombi-neret med en udskydelse af beskatningen.Udskydelse af beskatningenBeskatningen af den ansatte af købe- og tegningsretter tilaktier, som vedkommende er tildelt, kan udskydes til det

tidspunkt, hvor den ansatte udnytter retten til køb eller teg-ning af aktier. Beskatningen sker som almindelig løn. Be-skatningsgrundlaget udgør forskellen mellem aktiernes mar-kedskurs og den (favør)kurs, som aktierne kan erhverves til,med fradrag af en eventuel egenbetaling.Lavere beskatning i kombination med udskudt beskatningDen lavere beskatning i kombination med udskudt beskat-ning består i, at de aktier, som den ansatte erhverver entenved udnyttelse af en købe- eller tegningsret eller erhververdirekte, beskattes på det tidspunkt, hvor aktien afstås. Be-skatningen sker som aktieindkomst. Dermed ændrer skattensåledes karakter fra en skat på løn til en skat på aktieavance.En tildeling af vederlag i form af aktier, køberetter til ak-tier og tegningsretter til aktier kan alt efter de nærmere vil-kår være omfattet af et af i alt fire forskellige regelsæt.• Generelle medarbejderaktieordninger – ligningslovens§7A• Købe- og tegningsretter med beskatning på udnyttelses-tidspunktet – ligningslovens § 28• Individuelle medarbejderaktieordninger – ligningslovens§7H• Aktier, købe- og tegningsretter med beskatning på rets-erhvervelsestidspunktet – ligningslovens § 163.2.1.1. Generelle medarbejderaktieordninger – lignings-lovens § 7 AFor detførstekan aktier samt købe- og tegningsretter væreomfattet af reglerne omgenerelle medarbejderaktieordnin-ger.Et selskab kan yde aktier, køberetter eller tegningsrettertil egne ansatte eller ansatte i selskabets datter- eller datter-datterselskaber.Ved tildeling af aktier samt købe- og tegningsretter skerbeskatningen først på det tidspunkt, hvor den ansatte sælgerde pågældende aktier. Aktieafståelsen behandles skattemæs-sigt efter aktieavancebeskatningslovens almindelige regler.Beskatningen sker som aktieindkomst.Ved tildeling af aktier (benævnes gratisaktieordninger) erder tale om en egentlig skattefritagelse. Ved det senere salgaf aktierne sker opgørelsen af avancen af aktierne ud fra enanskaffelsessum svarende til aktiernes kursværdi på retser-hvervelsestidspunktet, selvom aktierne er modtaget uden, atden ansatte har betalt for dem. Det en betingelse, at handels-værdien af de udloddede gratisaktier højst udgør 22.800 kr.(2010-niveau) pr. år pr. ansat. Aktierne skal være båndlagt i7 år.For købe- og tegningsretter er det en betingelse, at værdi-en af den tildelte ret, dvs. favørelementet, ikke overstiger 10pct. af den ansattes årsløn, og at de aktier, der erhverves pågrundlag af de tildelte retter, er båndlagt i 5 år.Den ansatte er i båndlæggelsesperioden for aktierne afskå-ret fra at råde over aktierne m.v. ved overdragelse, pantsæt-ning eller på anden vis. Der kan ikke foretages udlæg i ak-tierne, heller ikke med respekt af båndlæggelsen.

15

Det er en betingelse, at adgangen til at erhverve aktierm.v. står åben for alle ansatte i virksomheden. Dog kan be-grænsninger fastsat efter almene kriterier anerkendes. Ek-sempelvis accepteres krav om en vis ansættelsestid og opde-ling efter arbejdstid (heltid-deltid).Selskabet har fradragsret for værdien af de tildelte aktierog købe- og tegningsretter.3.2.1.2. Købe- og tegningsretter med beskatning påudnyttelsestidspunktet – ligningslovens § 28For detandetkan købe- og tegningsretter være omfattet afen ordning, hvorefter lønbeskatningen udskydes til det tids-punkt, hvor købe- og tegningsretten udnyttes eller afstås.Ordningen indebærer således alene en ændret periodiseringaf vederlaget. Ordningen gælder for købe- og tegningsretter,der tildeles ansatte, samt bestyrelsesmedlemmer og perso-ner, der har indgået en aftale om personligt arbejde i øvrigt.Selskabet bestemmer selv hvilke ansatte m.m., der skalmodtage købe- eller tegningsretter.Beskatningen indtræder som nævnt på det tidspunkt, hvorden ansatte m.m. udnytter eller afstår den modtagne ret. Derer tale om beskatning som løn, inklusive arbejdsmarkedsbi-drag.Ved udnyttelsen af købe- eller tegningsretten udgør be-skatningsgrundlaget forskellen mellem aktiernes markeds-kurs og den favørkurs, som aktierne erhverves til. Ved afstå-else udgøres beskatningsgrundlaget af afståelsessummen.Hvis den modtagne købe- eller tegningsret udløber uudnyt-tet, bortfalder beskatningen.Hvis den ansatte m.m. flytter til udlandet inden udnyttel-sen eller afståelsen af den tildelte købe- eller tegningsret,indtræder der beskatning på fraflytningstidspunktet af vær-dien på dette tidspunkt.Anvendelse af reglerne er betinget af, at købe- eller teg-ningsretten er udstedt af arbejdsgiverselskabet eller, at detteselskab har erhvervet retten fra et koncernforbundet selskab,der har udstedt retten. Hvor retten modtages af et selskab,der er koncernforbundet med arbejdsgiverselskabet, er deten betingelse, at retten er udstedt af koncernselskabet.Det er endvidere en forudsætning, at købe- og tegningsret-ten er modtaget som vederlag for den ansatte. Vurderingenaf, om der er modtaget et vederlag, foretages på det tids-punkt, hvor der er erhvervet ubetinget ret til den modtagnekøbe- eller tegningsret.Selskabet har fradragsret for værdien af tildelte købe- ogtegningsretter, når og hvis retterne udnyttes af den ansattem.m.3.2.1.3. Individuelle medarbejderaktieordninger – lignings-lovens § 7 HFor dettredjekan medarbejderaktier være omfattet af etregelsæt for individuelle ordninger. Med betegnelsen sigtesder alene til, at selskabet – i modsætning til ordningen omde generelle medarbejderaktieordninger – kan bestemme, atkun nogle af de ansatte i virksomheden skal have tilbud omat erhverve medarbejderaktier m.v.

Personer, der som led i deres ansættelsesforhold modtagervederlag i form af aktier, køberetter til aktier eller tegnings-retter til aktier, skal ikke medregne vederlaget ved opgørel-sen af den skattepligtige indkomst, når nærmere fastsatte be-tingelser er opfyldt.Den ansatte skal først beskattes, når aktierne, der er mod-taget direkte eller erhvervet ved udnyttelse af købe- ellertegningsretter, sælges. Aktieafståelsen behandles skattemæs-sigt efter aktieavancebeskatningslovens almindelige regler.Aktierne anses for anskaffet for det beløb, som den ansattehar betalt for aktierne. Beskatningen sker som aktieind-komst.Når der er tildelt aktier m.v. som vederlag, og den ansatteikke umiddelbart beskattes af det modtagne vederlag, kanselskabet ikke fradrage den modsvarende udgift, dvs. værdi-en af de tildelte aktier m.v. Fraværet af fradragsret gælderbådefor det selskab, som har tildelt aktierne m.v.,ogdet ar-bejdsgiverselskab, som ikke selv har tildelt aktierne m.v.,men som refunderer et koncernselskab de udgifter, som detpågældende selskab har haft ved at yde aktier m.v. til ansattei arbejdsgiverselskabet.Skattefriheden for den ansatte og ingen fradragsret for denmodsvarende udgift er afhængig af, at en række nærmereopregnede betingelser er opfyldt. De væsentlige er:Det er for detførsteen betingelse, at arbejdsgiverselskabetog den ansatte har indgået en aftale om, at reglerne skal fin-de anvendelse på de tildelte aktier, købe- eller tegningsret-ter.Der er for detandetfastsat en grænse for, hvor meget denansatte må modtage pr. år. Den ansatte må maksimalt mod-tagne aktier, køberetter og tegningsretter til en værdi svaren-de til 10 pct. af årslønnen.Endelig er det for dettredjeen betingelse, at aktierne m.v.er ydet af arbejdsgiverselskabet eller et hermed koncernfor-bundet selskab, og at der er tale om aktier i enten arbejdsgi-verselskabet eller et hermed koncernforbundet selskab. Kø-be- og tegningsretterne må ikke overdrages.3.2.1.4. Aktier og købe- og tegningsretter med beskatning påretserhvervelsestidspunktet – ligningslovens § 16Det skatteretlige udgangspunkt er, at der skal ske beskat-ning på retserhvervelsestidspunktet. Det vil sige, at de ord-ninger, der er beskrevet ovenfor i pkt. 3.2.1.1 – 3.2.1.3, erordninger, der fraviger det skatteretlige udgangspunkt.Hvis en tildeling af aktier og køberetter eller tegningsret-ter hverken er omfattet af en generel medarbejderaktieord-ning efter ligningslovens § 7 A, ordningen om beskatningenaf købe- og tegningsretter på tidspunktet for udnyttelsen ef-ter ligningslovens § 28, eller ordningen for de individuellemedarbejderaktieordninger efter ligningslovens § 7 H, ind-træder beskatningen af de modtagne aktier m.v. påretser-hvervelsestidspunktetefter ligningslovens § 16. Der er taleom beskatning som løn, inklusive arbejdsmarkedsbidrag.Beskatningsgrundlaget er aktiens m.m. værdi på retserhver-velsestidspunktet. Selskabet har fradragsret for værdien aftildelte aktier og køberetter til aktier.

16